大行科工近期向港交所递交招股说明书,中信建投国际担任独家保荐人。此前,大行科工于1月20日首次提交申请。

大行科工创立于1982年,是一家折迭自行车公司,公司产品从折叠自行车拓展至公路、山地、儿童、电助力自行车等多类型,截至2025年4月30日拥有超70款车型。

其折叠自行车依据建议零售价分为高端(5000元以上)、中端(2500-5000元)、大众市场(2500元以下)三个价位,其中中端自行车销售额占六成以上。

销售渠道方面,截至2025年4月30日,公司与国内30个省级行政区的38家经销商合作,覆盖680个零售点,入驻京东、天猫、抖音等电商及社交媒体平台。同时,产品销售在25个国家和地区。

据灼识咨询数据,按2024年零售量、零售额计算,大行科工在国内折叠自行车行业

市场份额分别达26.3%、36.5%。

经销商渠道拉低利润,代工比例快速攀升

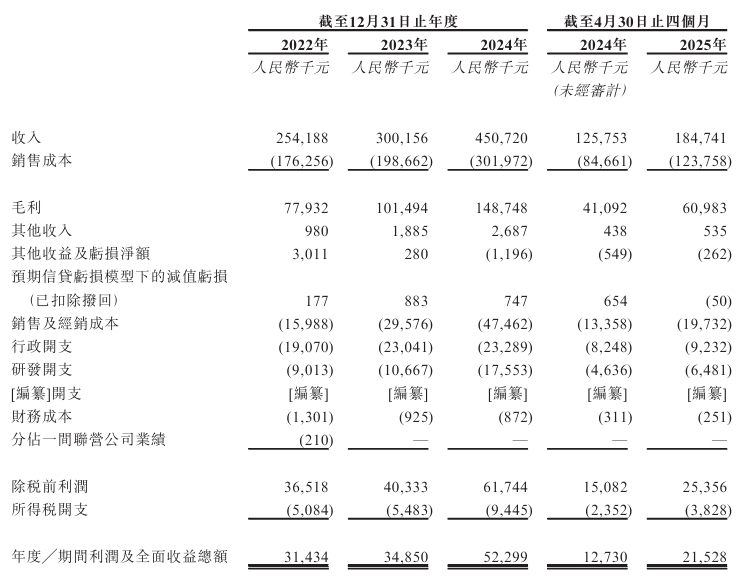

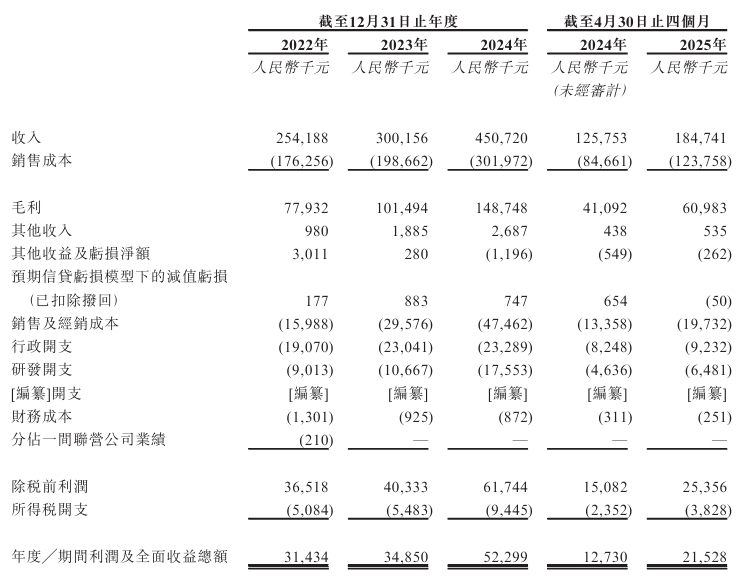

财务数据显示,2022-2024年,大行科工营收分别为2.54亿元、3亿元、4.51亿元;净利润分别为3143.4万元、3485万元、5229.9万元。2025年前4个月,营收为1.85亿元,净利润2152.8万元。

公司的收入主要依靠经销商,2022-2025年前4个月,经销商渠道收入占比分别为61.3%、70.5%、68.2%和69.5%。经销商渠道毛利率较低,2022-2025年前4个月分别为27.4%、28.7%、27.4%和26.9%,远低于线上直销。

大行科工自有工厂产能不足,对第三方代工厂依赖度高。2022-2025年前4个月,OEM供应商生产的自行车数量占比从29.5%升至65.5%,外包生产成本占同期销售成本的比例从20.2%升至47.1%,整体上呈上升趋势。

股权高度集中

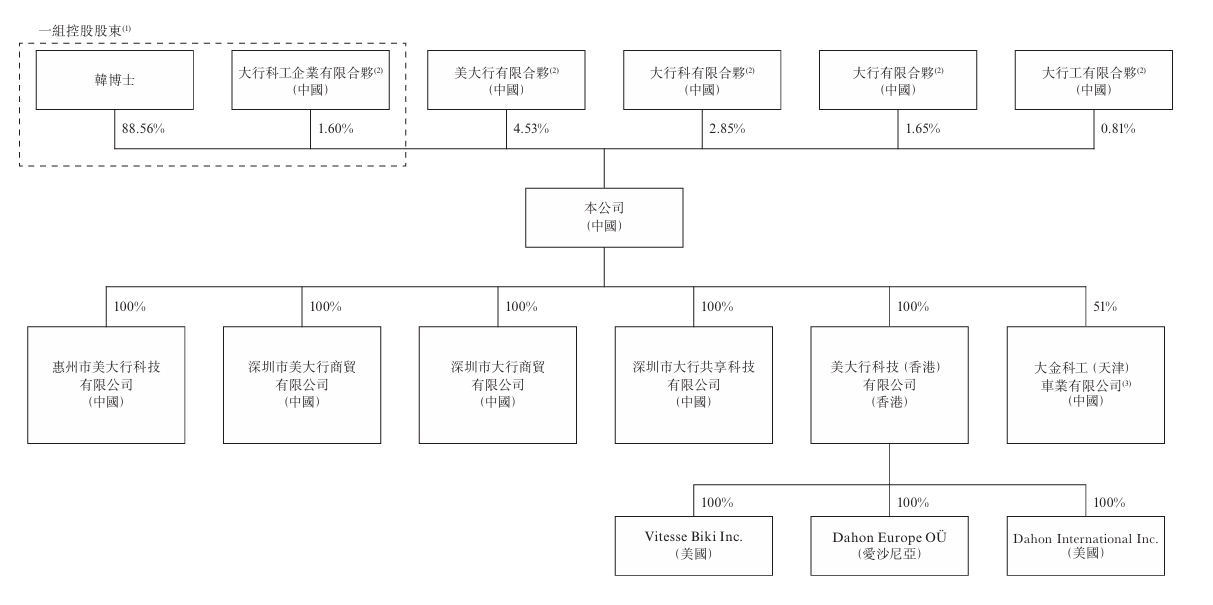

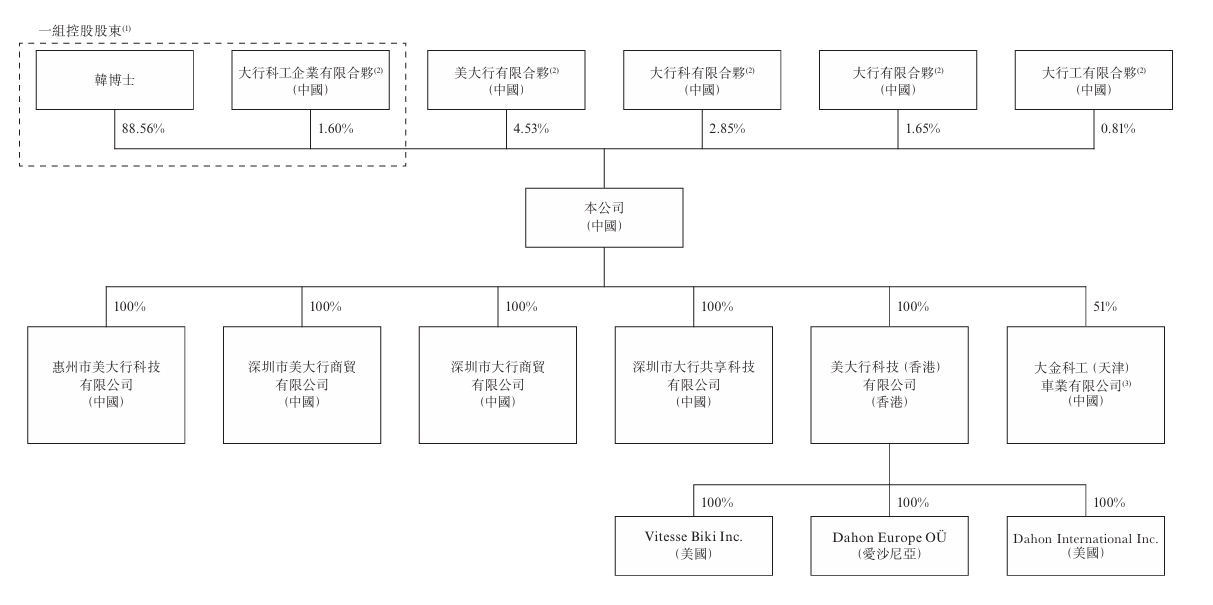

大行科工的股权高度集中。创始人韩德玮直接持有公司股份88.56%,同时作为员工持股平台大行科工企业有限合伙的唯一普通合伙人,间接持有1.60%股份。

大行科工拟将此次IPO募集资金用于生产系统现代化及扩大运营规模、强化经销网络及策略性品牌发展、加强研发能力、营运资金及其他一般企业用途。

(文章序列号:1951203471160119296/PLH)

大行科工近期向港交所递交招股说明书,中信建投国际担任独家保荐人。此前,大行科工于1月20日首次提交申请。

大行科工创立于1982年,是一家折迭自行车公司,公司产品从折叠自行车拓展至公路、山地、儿童、电助力自行车等多类型,截至2025年4月30日拥有超70款车型。

其折叠自行车依据建议零售价分为高端(5000元以上)、中端(2500-5000元)、大众市场(2500元以下)三个价位,其中中端自行车销售额占六成以上。

销售渠道方面,截至2025年4月30日,公司与国内30个省级行政区的38家经销商合作,覆盖680个零售点,入驻京东、天猫、抖音等电商及社交媒体平台。同时,产品销售在25个国家和地区。

据灼识咨询数据,按2024年零售量、零售额计算,大行科工在国内折叠自行车行业

市场份额分别达26.3%、36.5%。

经销商渠道拉低利润,代工比例快速攀升

财务数据显示,2022-2024年,大行科工营收分别为2.54亿元、3亿元、4.51亿元;净利润分别为3143.4万元、3485万元、5229.9万元。2025年前4个月,营收为1.85亿元,净利润2152.8万元。

公司的收入主要依靠经销商,2022-2025年前4个月,经销商渠道收入占比分别为61.3%、70.5%、68.2%和69.5%。经销商渠道毛利率较低,2022-2025年前4个月分别为27.4%、28.7%、27.4%和26.9%,远低于线上直销。

大行科工自有工厂产能不足,对第三方代工厂依赖度高。2022-2025年前4个月,OEM供应商生产的自行车数量占比从29.5%升至65.5%,外包生产成本占同期销售成本的比例从20.2%升至47.1%,整体上呈上升趋势。

股权高度集中

大行科工的股权高度集中。创始人韩德玮直接持有公司股份88.56%,同时作为员工持股平台大行科工企业有限合伙的唯一普通合伙人,间接持有1.60%股份。

大行科工拟将此次IPO募集资金用于生产系统现代化及扩大运营规模、强化经销网络及策略性品牌发展、加强研发能力、营运资金及其他一般企业用途。

(文章序列号:1951203471160119296/PLH)