更多政策亟待落地

本文授权转载自:后浪小小班

尽管预计 2025 年全球经济将与 2024 年保持相似的增长速度,但美国和中国经济放缓可能会给服装采购带来新的挑战,包括需求减弱、价格竞争加剧等。

至于2025年的宏观经济环境,将为服装采购定下基调,国际货币基金组织(IMF)和世界银行估计,2025年全球经济增长率约为2.7-3.2%,与上一年几乎没有变化。同样,世界贸易组织(WTO)预测,2025年全球商品贸易将增长3.3%,略高于2024年的2.6%。

尽管取得了这种渐进式的改善,但世界两大经济体——美国(2025 年 GDP 增长率为 2.2%,低于 2024 年的 2.8% 和 2023 年的 2.9%)和中国(2025 年 GDP 增长率为 4.5%,低于 2024 年的 4.8% 和 2023 年的 5.2%)预计在新的一年里经济增长将放缓。这种放缓意味着,由于整体进口需求疲软,全球服装生产商,尤其是那些生产大量基本服装的发展中国家的服装生产商,在 2025 年可能会继续面临订单短缺的困境。

更令人担忧的是,在中国努力应对国内销售下滑之际,全球服装市场可能会迎来更多低成本中国产品的涌入,尤其是通过新的电子商务渠道。

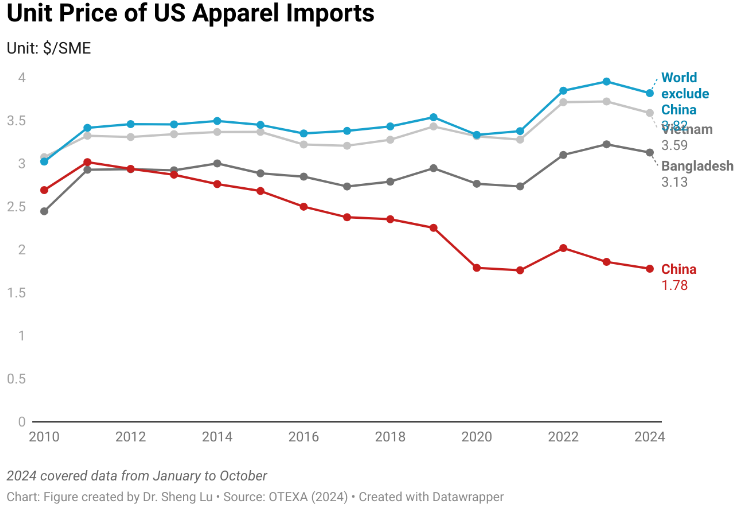

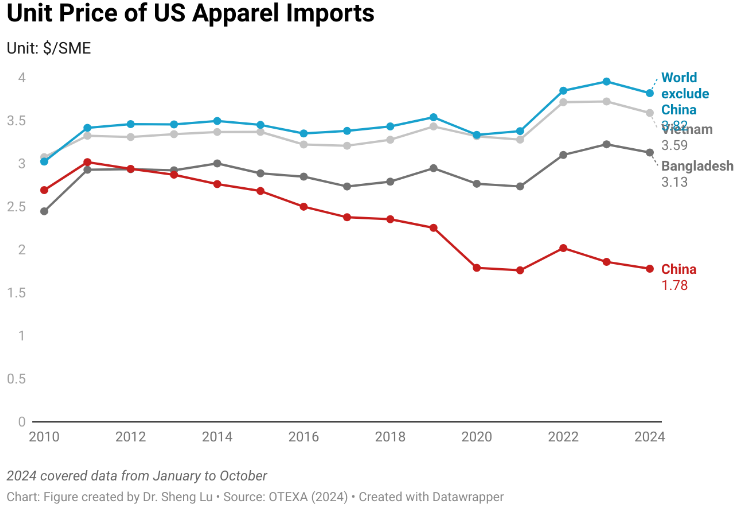

值得注意的是,中国只有不到一半的服装产量用于出口,表明其出口能力尚未得到充分开发。此外,虽然中国的工资水平高于许多其他亚洲服装生产国,但2018 年至 2024 年(截至 10 月),美国从中国进口服装的单价(以每平方米当量美元 ($/SME) 计算)下降了 21% 以上。相比之下,美国从世界其他地区进口的服装价格同期上涨了 7.8%。与此相关的是,人们经常忽视的是,就连以极具竞争力的价格而闻名的“超快时尚”零售商 Shein,由于担心中国市场价格竞争激烈,也没有布局中国市场。换句话说,即使不考虑特朗普的新关税,到2025年,美国市场及其他地区针对中国产品的贸易紧张局势也可能升级。

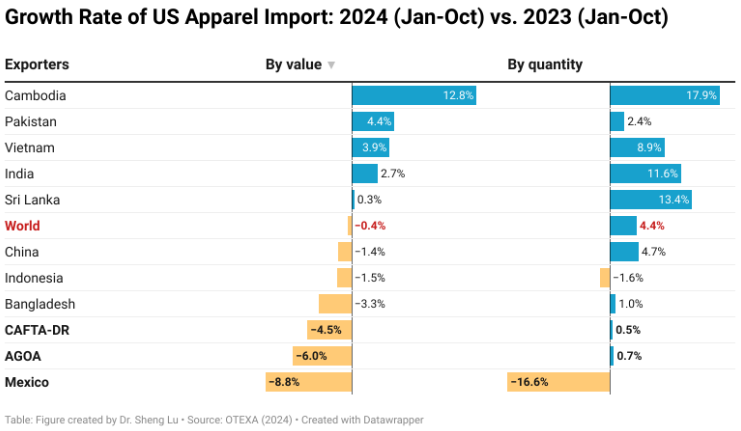

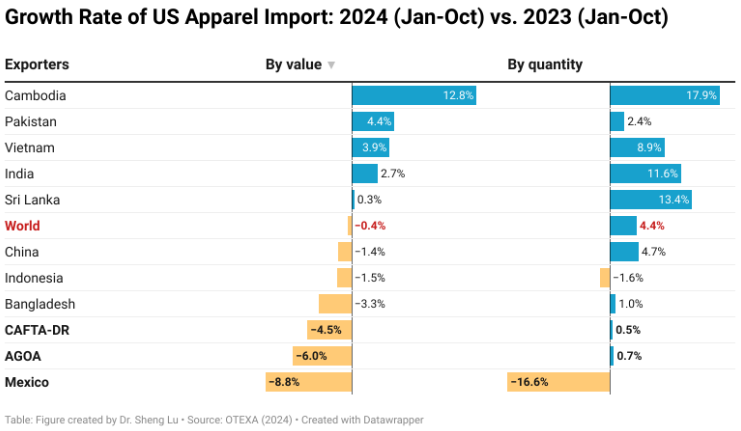

与此同时,由于担心全球地缘政治紧张局势加剧以及特朗普第二任期内贸易政策的不确定性,时尚公司可能会继续利用采购多元化来降低风险。然而,“减少对中国的依赖”和采购多元化运动尚未给西半球和撒哈拉以南非洲 (SSA) 等近岸或新兴采购目的地带来实质性好处。这一结果主要是因为时尚公司利用中国采购各种产品,而西半球和 SSA 供应商只能生产少数基本类别。

例如,最新的研究显示,2024 年前 9 个月,即使不包括 Shein、亚马逊和 Temu 等主要平台,美国时尚公司也从中国采购了超过 6 万个服装库存单位 (SKU)。相比之下,印度和越南各供应了约 1.5 万个 SKU,柬埔寨和孟加拉国各贡献了 3,000 个 SKU,墨西哥仅提供了 2,000 个 SKU,CAFTA-DR 和 AGOA 成员国各供应了约 200 个 SKU。因此,即使时尚公司报告从更多国家采购,他们也可能会继续从更多出口能力和结构与中国更接近的亚洲国家采购。同时,贸易总值或贸易量可能无法完全反映采购多样化的全貌。即使出现新的关税升级,这种趋势仍可能在 2025 年持续下去。

当今的时尚业高度全球化,严重依赖于跨境商品和服务的频繁流动。因此,特朗普第二任期内美国贸易政策的不确定性和保护主义性质可能会对2025年的时尚业构成重大挑战。尤其令人担忧的是,特朗普新的关税举措将提高时尚公司的采购成本,造成额外的通胀压力,降低美国消费者对服装的购买力,并引发美国贸易伙伴的报复性贸易措施,最终损害美国经济。值得注意的是,2018年当美国对部分中国服装产品征收7.5%的301条款关税时,美国消费者价格指数(CPI)增幅相对较低,为1.9%。然而,在CPI处于历史高位时征收20%的全球关税、对中国产品征收60%的关税以及现有的15%-30%的服装常规关税,无异于“火上浇油”。

除了关税,到 2025 年,甚至更早,美国时装公司和全球许多电子商务供应商将密切关注国会和新特朗普政府如何改革最低限度规则,该规则目前免除了价值低于 800 美元的小额货物的关税和大多数海关程序。随着特朗普新关税的迫在眉睫,一些人认为,填补最低限度“漏洞”变得更加紧迫,因为它创造了更多的经济激励来利用该规则绕过关税上调。与此同时,正在考虑的提案建议将纺织和服装产品完全从最低限度中移除,这一举措可能会给那些大量使用该规则的时装公司带来“地震”。

特朗普对2025年传统贸易协定和贸易优惠计划的态度和理念也值得关注。在第一个任期内,特朗普启动了几项双边贸易谈判,包括与英国、日本和肯尼亚的谈判。当时,特朗普认为双边协议将为美国提供更多筹码,以达成更好的“交易”。具体到服装采购和贸易方面,两项美国旗舰贸易优惠计划—— 《非洲增长与机会法案》(AGOA)和《海地希望/帮助法案》将于2025年9月到期。尚不确定新特朗普政府是否会支持以最小的改动提前续签这两项贸易优惠计划,还是更愿意重新谈判并增加新的双边元素。

此外,尽管新任特朗普政府可能不会优先考虑应对气候变化,但时尚公司分配更多资源以遵守即将出台或新实施的可持续性和环境相关立法(无论是欧盟还是美国各州)是不可逆转的趋势。与过去不同,过去更可持续只意味着增加运营成本或支付“一次性费用”,而如今新一代以可持续性为重点的法规(如生产者延伸责任 (EPR))要求公司转变思维方式并展示持续改进。有趣的是,最近跟踪服装产品可持续性声明的研究表明,“可持续”和“环保”等模糊术语正逐渐被更中立、基于事实的关键词所取代,例如“再生”、“纺织废料”和“低影响”。

同时,提供“可持续”服装产品和使用“首选可持续纤维”的产品可以为时装公司提供新的机会,使其采购基础多样化并扩大供应商网络。例如,研究表明,在美国市场,中国和许多其他亚洲国家不一定是用再生材料制成的服装的主要供应商。相反,由于此类产品的独特性,欧洲和西半球甚至非洲的国家都具有独特的采购优势和能力。因此,在 2025 年,我们可以期待时装公司内部的设计、产品开发、销售、采购和法律团队之间的合作更加紧密,共同努力满足对可持续服装日益增长的需求并确保遵守不断变化的法规。

(封面/图虫创意)

以上内容仅代表作者本人观点,不代表雨果跨境立场!如有关于作品内容、版权或其它问题请于作品发表后的30日内与雨果跨境取得联系。

(来源:雨果网的朋友们)

更多政策亟待落地

本文授权转载自:后浪小小班

尽管预计 2025 年全球经济将与 2024 年保持相似的增长速度,但美国和中国经济放缓可能会给服装采购带来新的挑战,包括需求减弱、价格竞争加剧等。

至于2025年的宏观经济环境,将为服装采购定下基调,国际货币基金组织(IMF)和世界银行估计,2025年全球经济增长率约为2.7-3.2%,与上一年几乎没有变化。同样,世界贸易组织(WTO)预测,2025年全球商品贸易将增长3.3%,略高于2024年的2.6%。

尽管取得了这种渐进式的改善,但世界两大经济体——美国(2025 年 GDP 增长率为 2.2%,低于 2024 年的 2.8% 和 2023 年的 2.9%)和中国(2025 年 GDP 增长率为 4.5%,低于 2024 年的 4.8% 和 2023 年的 5.2%)预计在新的一年里经济增长将放缓。这种放缓意味着,由于整体进口需求疲软,全球服装生产商,尤其是那些生产大量基本服装的发展中国家的服装生产商,在 2025 年可能会继续面临订单短缺的困境。

更令人担忧的是,在中国努力应对国内销售下滑之际,全球服装市场可能会迎来更多低成本中国产品的涌入,尤其是通过新的电子商务渠道。

值得注意的是,中国只有不到一半的服装产量用于出口,表明其出口能力尚未得到充分开发。此外,虽然中国的工资水平高于许多其他亚洲服装生产国,但2018 年至 2024 年(截至 10 月),美国从中国进口服装的单价(以每平方米当量美元 ($/SME) 计算)下降了 21% 以上。相比之下,美国从世界其他地区进口的服装价格同期上涨了 7.8%。与此相关的是,人们经常忽视的是,就连以极具竞争力的价格而闻名的“超快时尚”零售商 Shein,由于担心中国市场价格竞争激烈,也没有布局中国市场。换句话说,即使不考虑特朗普的新关税,到2025年,美国市场及其他地区针对中国产品的贸易紧张局势也可能升级。

与此同时,由于担心全球地缘政治紧张局势加剧以及特朗普第二任期内贸易政策的不确定性,时尚公司可能会继续利用采购多元化来降低风险。然而,“减少对中国的依赖”和采购多元化运动尚未给西半球和撒哈拉以南非洲 (SSA) 等近岸或新兴采购目的地带来实质性好处。这一结果主要是因为时尚公司利用中国采购各种产品,而西半球和 SSA 供应商只能生产少数基本类别。

例如,最新的研究显示,2024 年前 9 个月,即使不包括 Shein、亚马逊和 Temu 等主要平台,美国时尚公司也从中国采购了超过 6 万个服装库存单位 (SKU)。相比之下,印度和越南各供应了约 1.5 万个 SKU,柬埔寨和孟加拉国各贡献了 3,000 个 SKU,墨西哥仅提供了 2,000 个 SKU,CAFTA-DR 和 AGOA 成员国各供应了约 200 个 SKU。因此,即使时尚公司报告从更多国家采购,他们也可能会继续从更多出口能力和结构与中国更接近的亚洲国家采购。同时,贸易总值或贸易量可能无法完全反映采购多样化的全貌。即使出现新的关税升级,这种趋势仍可能在 2025 年持续下去。

当今的时尚业高度全球化,严重依赖于跨境商品和服务的频繁流动。因此,特朗普第二任期内美国贸易政策的不确定性和保护主义性质可能会对2025年的时尚业构成重大挑战。尤其令人担忧的是,特朗普新的关税举措将提高时尚公司的采购成本,造成额外的通胀压力,降低美国消费者对服装的购买力,并引发美国贸易伙伴的报复性贸易措施,最终损害美国经济。值得注意的是,2018年当美国对部分中国服装产品征收7.5%的301条款关税时,美国消费者价格指数(CPI)增幅相对较低,为1.9%。然而,在CPI处于历史高位时征收20%的全球关税、对中国产品征收60%的关税以及现有的15%-30%的服装常规关税,无异于“火上浇油”。

除了关税,到 2025 年,甚至更早,美国时装公司和全球许多电子商务供应商将密切关注国会和新特朗普政府如何改革最低限度规则,该规则目前免除了价值低于 800 美元的小额货物的关税和大多数海关程序。随着特朗普新关税的迫在眉睫,一些人认为,填补最低限度“漏洞”变得更加紧迫,因为它创造了更多的经济激励来利用该规则绕过关税上调。与此同时,正在考虑的提案建议将纺织和服装产品完全从最低限度中移除,这一举措可能会给那些大量使用该规则的时装公司带来“地震”。

特朗普对2025年传统贸易协定和贸易优惠计划的态度和理念也值得关注。在第一个任期内,特朗普启动了几项双边贸易谈判,包括与英国、日本和肯尼亚的谈判。当时,特朗普认为双边协议将为美国提供更多筹码,以达成更好的“交易”。具体到服装采购和贸易方面,两项美国旗舰贸易优惠计划—— 《非洲增长与机会法案》(AGOA)和《海地希望/帮助法案》将于2025年9月到期。尚不确定新特朗普政府是否会支持以最小的改动提前续签这两项贸易优惠计划,还是更愿意重新谈判并增加新的双边元素。

此外,尽管新任特朗普政府可能不会优先考虑应对气候变化,但时尚公司分配更多资源以遵守即将出台或新实施的可持续性和环境相关立法(无论是欧盟还是美国各州)是不可逆转的趋势。与过去不同,过去更可持续只意味着增加运营成本或支付“一次性费用”,而如今新一代以可持续性为重点的法规(如生产者延伸责任 (EPR))要求公司转变思维方式并展示持续改进。有趣的是,最近跟踪服装产品可持续性声明的研究表明,“可持续”和“环保”等模糊术语正逐渐被更中立、基于事实的关键词所取代,例如“再生”、“纺织废料”和“低影响”。

同时,提供“可持续”服装产品和使用“首选可持续纤维”的产品可以为时装公司提供新的机会,使其采购基础多样化并扩大供应商网络。例如,研究表明,在美国市场,中国和许多其他亚洲国家不一定是用再生材料制成的服装的主要供应商。相反,由于此类产品的独特性,欧洲和西半球甚至非洲的国家都具有独特的采购优势和能力。因此,在 2025 年,我们可以期待时装公司内部的设计、产品开发、销售、采购和法律团队之间的合作更加紧密,共同努力满足对可持续服装日益增长的需求并确保遵守不断变化的法规。

(封面/图虫创意)

以上内容仅代表作者本人观点,不代表雨果跨境立场!如有关于作品内容、版权或其它问题请于作品发表后的30日内与雨果跨境取得联系。

(来源:雨果网的朋友们)