根据《中华人民共和国证券法》《中华人民共和国公司法》《国务院办公厅关于贯彻实施修订后的证券法有关工作的通知》(国办发〔2020〕5号)和《首次公开发行股票注册管理办法》(证监会令第205号)等有关规定,经审阅上海证券交易所审核意见及你公司注册申请文件,现批复如下:。

来源:证监会、上交所,推新知馥、投行业务资讯整理

摘自:投行业务资讯(ID:touhang888)

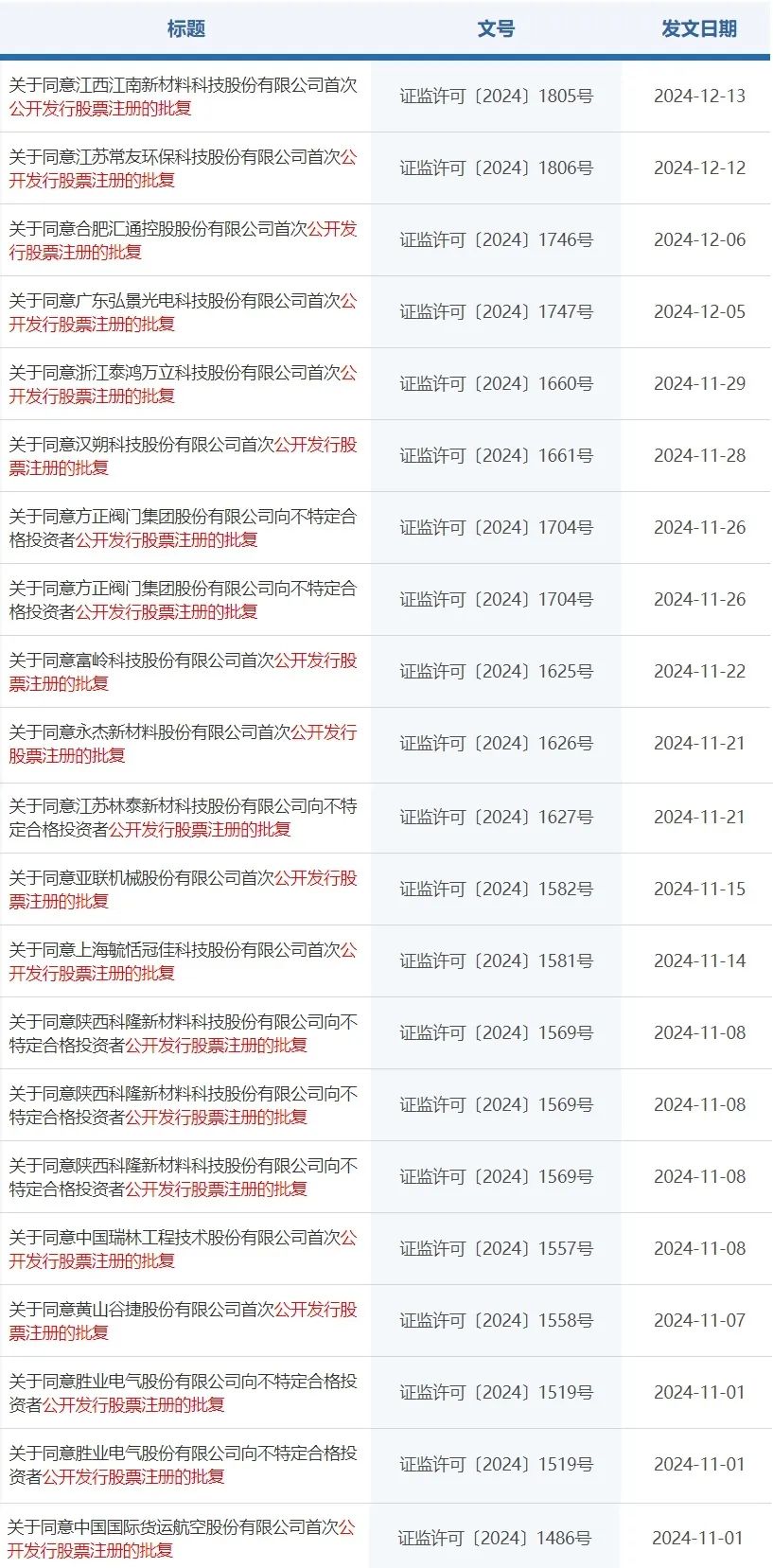

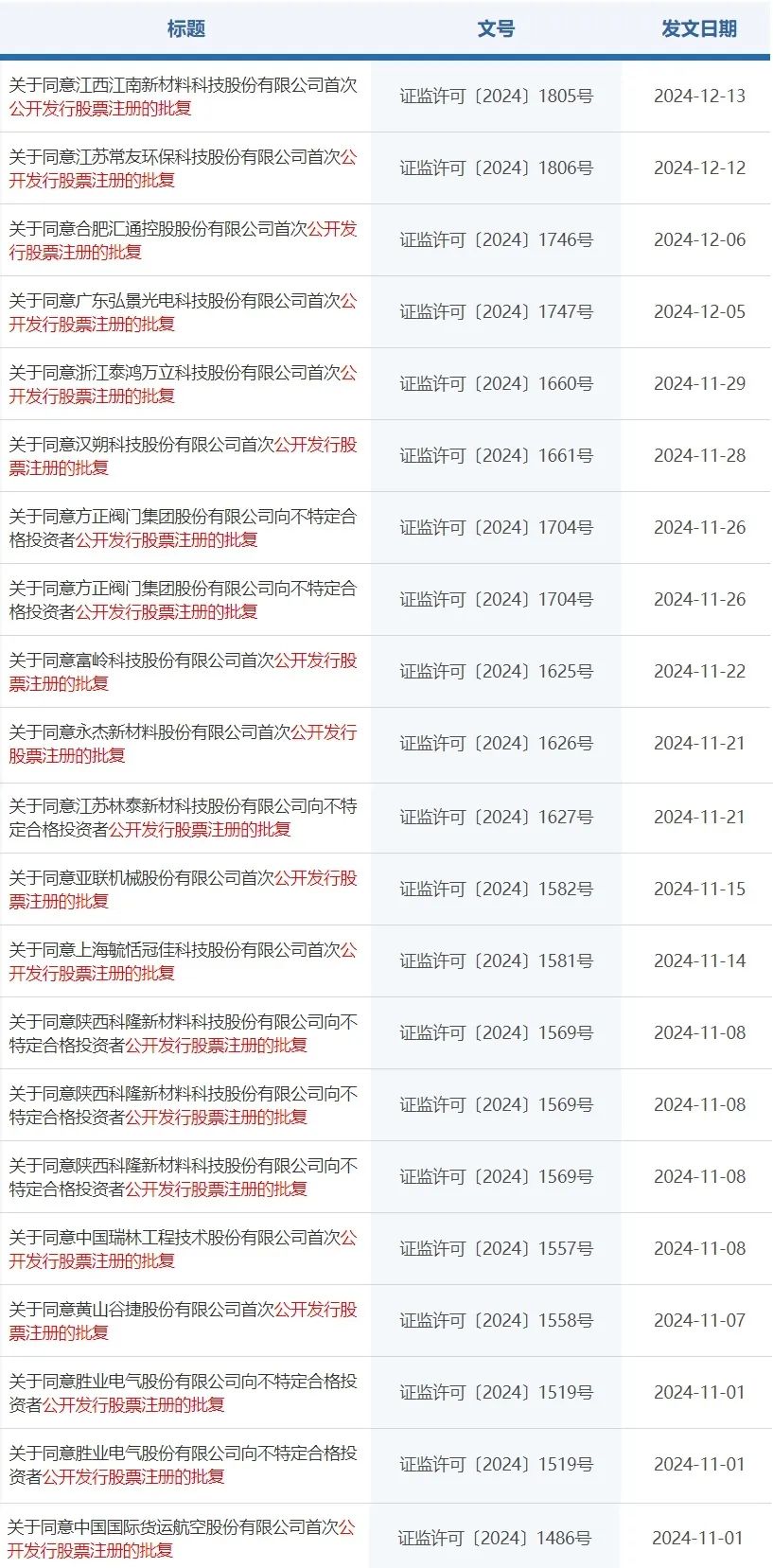

年底加速?从2024年11月开始,通过注册的IPO已超20家!

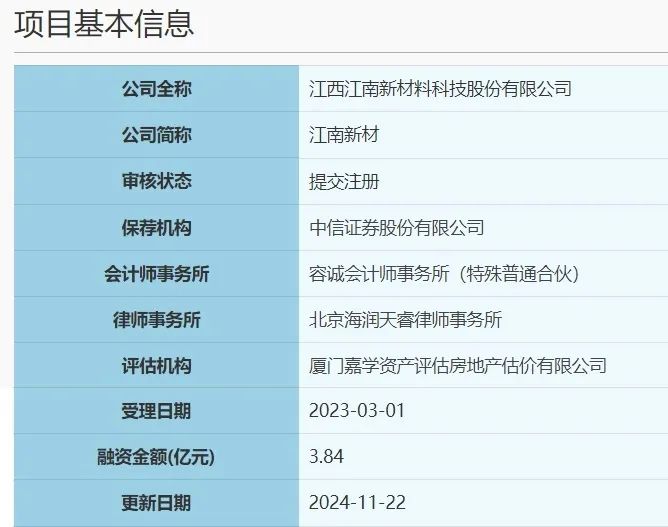

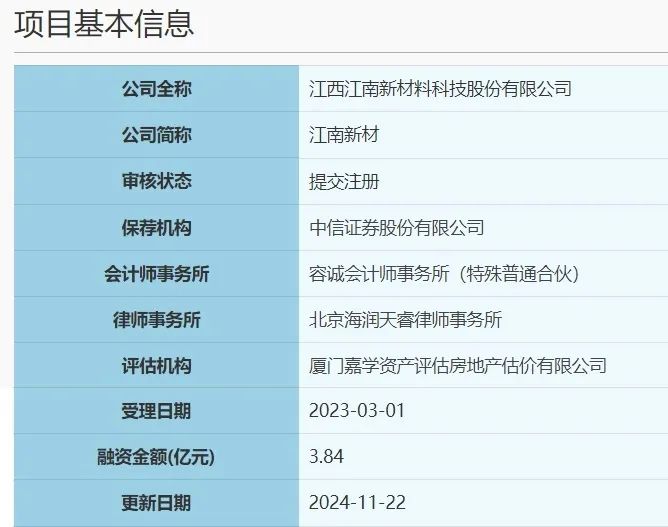

关于同意江西江南新材料科技股份有限公司首次公开发行股票注册的批复

中国证券监督管理委员会收到上海证券交易所报送的关于你公司首次公开发行股票并在主板上市的审核意见及你公司注册申请文件。根据《中华人民共和国证券法》《中华人民共和国公司法》《国务院办公厅关于贯彻实施修订后的证券法有关工作的通知》(国办发〔2020〕5号)和《首次公开发行股票注册管理办法》(证监会令第205号)等有关规定,经审阅上海证券交易所审核意见及你公司注册申请文件,现批复如下:二、你公司本次发行股票应严格按照报送上海证券交易所招股说明书和发行承销方案实施。四、自同意注册之日起至本次股票发行结束前,你公司如发生重大事项,应及时报告上海证券交易所并按有关规定处理。

江西江南新材料科技股份有限公司(“江南新材”)主要从事铜基新材料的研发、生产与销售。公司核心产品包括铜球系列、氧化铜粉系列及高精密铜基散热片系列三大产品类别。公司自主研发的铜球系列产品已应用于各种类型与工艺的PCB以及光伏电池板的镀铜制程等领域;氧化铜粉系列产品已应用于PCB镀铜制程、锂电池PET复合铜箔制造、有机硅单体合成催化剂等领域;高精密铜基散热片系列产品已应用于PCB埋嵌散热工艺领域。公司核心产品产业链终端涵盖通信、计算机、消费电子、汽车电子、工业控制和医疗、航空航天、新能源、有机硅等众多领域。报告期内,公司主要从事铜基新材料的研发、生产与销售,核心产品包括铜球系列、氧化铜粉系列及高精密铜基散热片系列等三大产品类别。报告期各期,公司铜球产品销售金额分别为599,015.97万元、556,084.85万元、593,485.27万元和347,264.43万元,占公司主营业务收入总额的比重分别为95.34%、89.28%、87.07%和84.58%,公司收入主要来源于铜球系列,较为单一。公司控股股东为徐上金,实际控制人为徐上金、钱芬妹。徐上金直接持有公司56,927,188股股份,占公司股份总额的52.08%,同时担任公司的董事长。钱芬妹直接持有公司11,209,201股股份,占公司股份总额的10.25%。徐上金和钱芬妹为夫妻关系,二者共同直接持有公司62.33%股份,能够实际支配公司的行为,为公司的实际控制人。报告期各期,公司营业收入分别为628,447.83万元、623,016.25万元、681,750.96万元和410,658.07万元,净利润分别为14,773.49万元、10,514.30万元、14,176.02万元和9,832.78万元,扣除非经常性损益后的净利润分别为13,569.64万元、8,438.71万元、12,391.64万元和9,122.43万元。报告期各期末,公司应收账款账面价值分别为69,107.16万元、73,460.96万元、97,287.12万元和125,399.63万元,随着公司销售规模的持续扩大而快速增长,占各期流动资产的比例分别为42.91%、45.21%、46.39%和45.35%。2021-2023年应收账款账面价值占营业收入的比例分别为11.00%、11.79%和14.27%。报告期内,公司经营活动产生的现金流量净额分别为-56,997.78万元、-57,955.77万元、-82,164.27万元和-44,537.23万元,公司经营活动产生的现金流量净额持续为负,发行人解释,主要系:一方面,报告期内公司经营规模上升导致运营资金需求规模快速增长;另一方面,公司与供应商、客户结算方式存在差异,部分票据贴现及应收账款保理在筹资活动现金流量中列示。报告期内,公司剔除票据贴现及应收账款保理影响后的经营活动现金流量净额分别为-13,257.44万元、8,468.91万元、4,538.39万元和3,991.42万元。如果未来公司的信用政策或下游客户回款情况发生重大不利变化,经营活动产生的现金流量净额或将持续为负,从而导致公司面临一定的流动性风险。

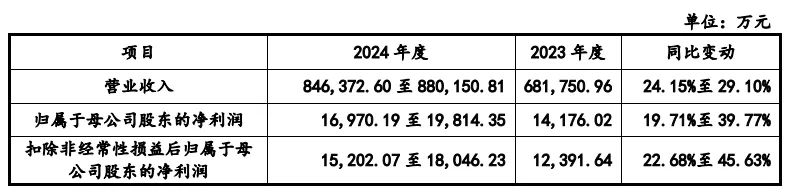

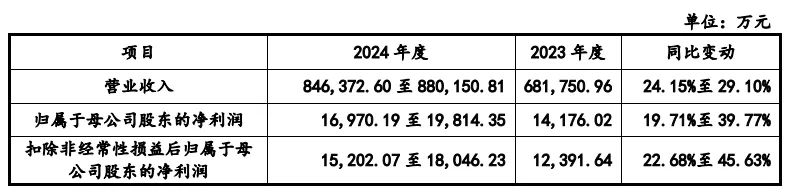

公司基于目前经营情况市场环境,初步预测2024年度主要经营业绩预计情况如下:

发行人选择的具体上市标准:最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。公司本次公开发行股票数量不超过3,643.63万股,发行完成后公开发行股份数占发行后总股数的比例不低于25%,融资3.84亿元,本次发行募集资金总额扣除发行费用后,拟投资于以下项目:

公司主要从事铜基新材料的研发、生产与销售。公司核心产品产业链终端涵盖通信、计算机、消费电子、汽车电子、工业控制和医疗、航空航天、新能源、有机硅等众多领域。公司持续多年获得了中国电子电路行业百强企业、中国电子电路行业优秀企业等行业荣誉,并获得了国家级“专精特新”小巨人企业、国家级绿色工厂、国家高新技术企业、国家级制造业单项冠军产品等企业荣誉奖项。公司具备良好的持续经营能力。公司以“地球资源永续发展”为使命,始终坚持“以客户为中心,以奋斗者为本,博观约取,善行善远”的核心价值观,本着“诚信、责任、初心、利人”的服务精神,将公司打造成为“全世界领先的一站式铜基新材料制造商”和“行业可信赖的战略合作伙伴”。公司坚持“一体两翼”的发展战略,着眼于铜基新材料的研发与产业化。“一体”即以铜基新材料为核心体,打造“基础产品—核心产品—战略产品”的产品升级路径;“两翼”即通过洞见客户的需求导向及持续的技术升级迭代,推进公司发展战略的实施。未来两年,公司将紧跟行业发展动态,调整、丰富产品结构;坚持技术创新,加大研发投入,优化生产工艺;继续引入智能数字化生产设备,扩大产能,加强规模效应,提高产品品质;健全人才引进和培养体系,优化绩效考核机制和人才激励政策,激发员工潜能;优化组织结构,提升管理效率,为公司的稳定、快速、健康发展奠定坚实基础。各位朋友,微信公众号改了新规则,这样很多朋友将看不到我们的文章。只有将我们公众号“设为星标”,我们才能第一时间出现在您的订阅列表里。设置方法如下:

1、进入IPO在线公众号页面,单击右上角

2、选择设为星标

▼喜欢本篇文章 就随手点个“在看”吧▼

精品文章推荐:

IPO潜规则最全版本(建议了解)

对赌协议悄然变味,你不得不留意的18大条款!

最全关于财务分析及价值投资精华总结(好文建议收藏!)

关于IPO流程知识完全整理

财务造假手段及核查要点

干货|企业IPO财务审核要点(收藏版)

中国创业板上市招股说明书(全见版,建议所有人收藏!)

一文读懂IPO现场检查,八个必知要点全掌握!

史上最透彻关于财务分析的超级深度全解析

版权事宜、商务合作及投稿联系方式:

zhanguocike@163.com或QQ:565385239

根据《中华人民共和国证券法》《中华人民共和国公司法》《国务院办公厅关于贯彻实施修订后的证券法有关工作的通知》(国办发〔2020〕5号)和《首次公开发行股票注册管理办法》(证监会令第205号)等有关规定,经审阅上海证券交易所审核意见及你公司注册申请文件,现批复如下:。

来源:证监会、上交所,推新知馥、投行业务资讯整理

摘自:投行业务资讯(ID:touhang888)

年底加速?从2024年11月开始,通过注册的IPO已超20家!

关于同意江西江南新材料科技股份有限公司首次公开发行股票注册的批复

中国证券监督管理委员会收到上海证券交易所报送的关于你公司首次公开发行股票并在主板上市的审核意见及你公司注册申请文件。根据《中华人民共和国证券法》《中华人民共和国公司法》《国务院办公厅关于贯彻实施修订后的证券法有关工作的通知》(国办发〔2020〕5号)和《首次公开发行股票注册管理办法》(证监会令第205号)等有关规定,经审阅上海证券交易所审核意见及你公司注册申请文件,现批复如下:二、你公司本次发行股票应严格按照报送上海证券交易所招股说明书和发行承销方案实施。四、自同意注册之日起至本次股票发行结束前,你公司如发生重大事项,应及时报告上海证券交易所并按有关规定处理。

江西江南新材料科技股份有限公司(“江南新材”)主要从事铜基新材料的研发、生产与销售。公司核心产品包括铜球系列、氧化铜粉系列及高精密铜基散热片系列三大产品类别。公司自主研发的铜球系列产品已应用于各种类型与工艺的PCB以及光伏电池板的镀铜制程等领域;氧化铜粉系列产品已应用于PCB镀铜制程、锂电池PET复合铜箔制造、有机硅单体合成催化剂等领域;高精密铜基散热片系列产品已应用于PCB埋嵌散热工艺领域。公司核心产品产业链终端涵盖通信、计算机、消费电子、汽车电子、工业控制和医疗、航空航天、新能源、有机硅等众多领域。报告期内,公司主要从事铜基新材料的研发、生产与销售,核心产品包括铜球系列、氧化铜粉系列及高精密铜基散热片系列等三大产品类别。报告期各期,公司铜球产品销售金额分别为599,015.97万元、556,084.85万元、593,485.27万元和347,264.43万元,占公司主营业务收入总额的比重分别为95.34%、89.28%、87.07%和84.58%,公司收入主要来源于铜球系列,较为单一。公司控股股东为徐上金,实际控制人为徐上金、钱芬妹。徐上金直接持有公司56,927,188股股份,占公司股份总额的52.08%,同时担任公司的董事长。钱芬妹直接持有公司11,209,201股股份,占公司股份总额的10.25%。徐上金和钱芬妹为夫妻关系,二者共同直接持有公司62.33%股份,能够实际支配公司的行为,为公司的实际控制人。报告期各期,公司营业收入分别为628,447.83万元、623,016.25万元、681,750.96万元和410,658.07万元,净利润分别为14,773.49万元、10,514.30万元、14,176.02万元和9,832.78万元,扣除非经常性损益后的净利润分别为13,569.64万元、8,438.71万元、12,391.64万元和9,122.43万元。报告期各期末,公司应收账款账面价值分别为69,107.16万元、73,460.96万元、97,287.12万元和125,399.63万元,随着公司销售规模的持续扩大而快速增长,占各期流动资产的比例分别为42.91%、45.21%、46.39%和45.35%。2021-2023年应收账款账面价值占营业收入的比例分别为11.00%、11.79%和14.27%。报告期内,公司经营活动产生的现金流量净额分别为-56,997.78万元、-57,955.77万元、-82,164.27万元和-44,537.23万元,公司经营活动产生的现金流量净额持续为负,发行人解释,主要系:一方面,报告期内公司经营规模上升导致运营资金需求规模快速增长;另一方面,公司与供应商、客户结算方式存在差异,部分票据贴现及应收账款保理在筹资活动现金流量中列示。报告期内,公司剔除票据贴现及应收账款保理影响后的经营活动现金流量净额分别为-13,257.44万元、8,468.91万元、4,538.39万元和3,991.42万元。如果未来公司的信用政策或下游客户回款情况发生重大不利变化,经营活动产生的现金流量净额或将持续为负,从而导致公司面临一定的流动性风险。

公司基于目前经营情况市场环境,初步预测2024年度主要经营业绩预计情况如下:

发行人选择的具体上市标准:最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。公司本次公开发行股票数量不超过3,643.63万股,发行完成后公开发行股份数占发行后总股数的比例不低于25%,融资3.84亿元,本次发行募集资金总额扣除发行费用后,拟投资于以下项目:

公司主要从事铜基新材料的研发、生产与销售。公司核心产品产业链终端涵盖通信、计算机、消费电子、汽车电子、工业控制和医疗、航空航天、新能源、有机硅等众多领域。公司持续多年获得了中国电子电路行业百强企业、中国电子电路行业优秀企业等行业荣誉,并获得了国家级“专精特新”小巨人企业、国家级绿色工厂、国家高新技术企业、国家级制造业单项冠军产品等企业荣誉奖项。公司具备良好的持续经营能力。公司以“地球资源永续发展”为使命,始终坚持“以客户为中心,以奋斗者为本,博观约取,善行善远”的核心价值观,本着“诚信、责任、初心、利人”的服务精神,将公司打造成为“全世界领先的一站式铜基新材料制造商”和“行业可信赖的战略合作伙伴”。公司坚持“一体两翼”的发展战略,着眼于铜基新材料的研发与产业化。“一体”即以铜基新材料为核心体,打造“基础产品—核心产品—战略产品”的产品升级路径;“两翼”即通过洞见客户的需求导向及持续的技术升级迭代,推进公司发展战略的实施。未来两年,公司将紧跟行业发展动态,调整、丰富产品结构;坚持技术创新,加大研发投入,优化生产工艺;继续引入智能数字化生产设备,扩大产能,加强规模效应,提高产品品质;健全人才引进和培养体系,优化绩效考核机制和人才激励政策,激发员工潜能;优化组织结构,提升管理效率,为公司的稳定、快速、健康发展奠定坚实基础。各位朋友,微信公众号改了新规则,这样很多朋友将看不到我们的文章。只有将我们公众号“设为星标”,我们才能第一时间出现在您的订阅列表里。设置方法如下:

1、进入IPO在线公众号页面,单击右上角

2、选择设为星标

▼喜欢本篇文章 就随手点个“在看”吧▼

精品文章推荐:

IPO潜规则最全版本(建议了解)

对赌协议悄然变味,你不得不留意的18大条款!

最全关于财务分析及价值投资精华总结(好文建议收藏!)

关于IPO流程知识完全整理

财务造假手段及核查要点

干货|企业IPO财务审核要点(收藏版)

中国创业板上市招股说明书(全见版,建议所有人收藏!)

一文读懂IPO现场检查,八个必知要点全掌握!

史上最透彻关于财务分析的超级深度全解析

版权事宜、商务合作及投稿联系方式:

zhanguocike@163.com或QQ:565385239