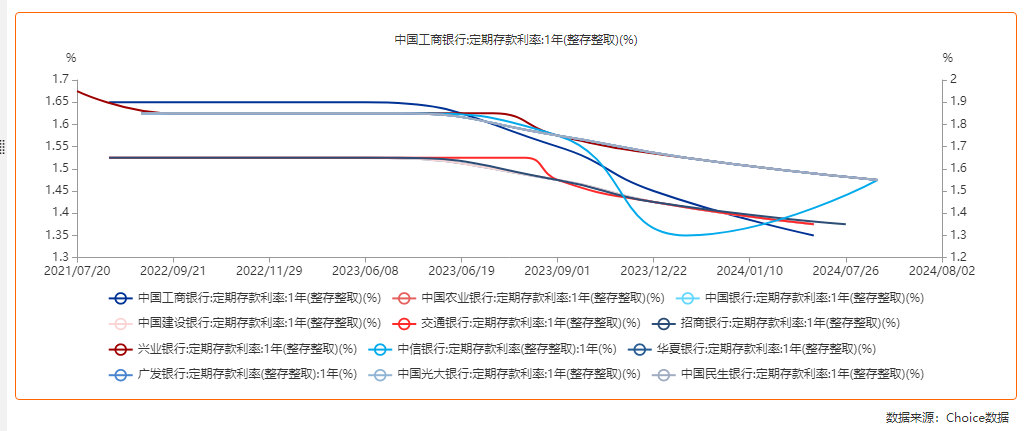

美联储、中国央行,前后脚选择降息、降准等一系列货币政策,让好不容易靠吃定期能够“轻松”获取无风险收益的时代渐行渐远。国内自然不用说,LPR早已处于下行通道之中,国内降准、降息,以及一系列货币政策工具,都将预示着将会维持较低利率阶段很久。此次美联储大幅降息,把那些靠吃币种息差的投资者打得一个措手不及。利率决议公布后,多家银行近期继续下调美元存款利率,幅度10-50个基点不等,美元存款利率也从“5字头”回落至“4字头”。国内人民币存款利率则继续下调,固收类、相对稳健型的理财产品利率近期表现也平平无奇。我们渴望低利率时代,我们也厌烦低利率时代。低利率能给我们带来负债端的成本优势,但与此同时,它对我们资产端的摧毁也肉眼可见。根据相关统计,近期调整存款利率的银行有十余家,以城商行、农商行、农信社、村镇银行等中小银行为主,调整范围涉及活期存款及不同期限整存整取、零存整取、整存零取等产品利率,调降幅度最高达50个基点。比如,新疆银行公告称,于9月21日起正式调整人民币存款挂牌利率。调整后,一年期、二年期、三年期、五年期定期存款利率分别为1.95%、2.05%、2.25%、2.25%。更有甚者,调整后,周期越长,利率反而出现下降现象。比如,云南石屏北银村镇银行此次下调利率后,2.8%的三年期利率已经高于该行2.5%的五年期定期利率。事实上,近距离的一次存款利率下调发生在今年7月份,由6家国有大行牵头,而后十余家全国性股份制银行和各地中小银行陆续跟进,8月节奏更有进一步加强的趋势。原因自然不必多说,一来,还是为了呼应贷款市场报价利率的下调;二来,银行也想修复自己的净息差。笔者选取了国有六大行、上市股份制银行,以及某些农村商业银行1年期的存款利率。2024年之后,除了个别银行利率上调之外,基本都处于下降区间。未来,存款利率的下降无疑已经是个确定的命题。

无独有偶,理财市场尤其银行理财市场8月的表现又给资产选择蒙上了一层油。本月,市场热议的8月银行理财情况出炉。据悉,今年以来银行理财产品的业绩比较基准持续下行,当月平均业绩比较基准已降至2.82%,创下一年新低。多家研究机构统计显示,8月末银行理财规模环比下降约3000亿元。尤其是在债市的调整下,8月以来理财产品收益持续回落,银行理财规模降至30万亿元关口附近。尤其是市场上R1这类普遍被市场理解为没什么太大风险的银行理财也出现了亏损。根据普益标准的统计,截至2024年8月末,共有2782款理财产品单位净值破净,破净率为4.49%,环比抬升1.78个百分点;同期,共有2032款理财产品累计净值破净,创10个月新高,累计净值破净率也升至3.59%,创下近8个月新高。华宝证券资深银行理财分析师指出,信用债收益率自8月中旬以来回调明显,导致固收类的银行理财产品受到较大影响;从券种结构看,信用债在总投资资产占比近四成。事实上,笔者观察到,银行理财净值化以后,其运作机制及收益就与其资产端的配置形成了深度绑定关系。目前总体而言,银行理财市场与债市深度绑定、高度相关。因此,如果债市波动较大,那么银行理财市场也会深受影响。从中基协最新公布的数据来看,公募基金资产净值合计30.90万亿元。封闭式基金资产净值合计为38355.35亿元,开放式基金资产净值合计为270683.60亿元,均较7月底规模有所缩水。在开放式基金中,股票基金、混合基金、债券基金、货币基金和QDII(合格境内机构投资者)基金五大类基金规模分别为3.29万亿元、3.30万亿元、6.55万亿元、13.39万亿元和5291.06亿元,混合基金和债券基金规模有所减小。从数据面也能印证,机构赎回了不少的债券基金。据悉,主要来自于监管层有意识降低前期债市走高积累的风险,因此会指导大行卖出行为。近日,10年期国债收益率波动较大,目前对于债市的看法存在较大的分歧。在银行利率和货币基金利率下降,以及资管新规导致的理财净值化,银行“零钱类”理财成为一个创新,且风险、收益都比较有优势的一款产品。底层资产上,现金管理类产品对接的品类更加丰富,包括:货币基金、现金管理类理财产品、或者是二者构建的组合。为了解决当日赎回上限问题,银行通常会在一个产品中纳入10只银行子公司的产品,甚至七日年化利率能达到3%以上。监管出于流动性的担忧,这种产品今年以来也受到较大程度的监管。银行通过停止向新客户推广这类产品;减少产品每天的最大赎回限额等措施来提升其稳定性。利率较此前也有所下滑。以招商银行的招招宝为例,目前平均七日年化收益在1.6%左右。此情此景,不少专家呼吁,随着利率不断下行,投资者要学会利用多元化的投资组合理念。以前,大家理财的方式都简单粗暴,买个定期躺平就行。如今,想赚钱还是得注重脑力劳动,实打实补充点经济知识、搞懂政策方向、留意财经消息,这样知识或许有可能转化成钱币。

免责声明(上下滑动查看全部)

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资有风险,过往业绩不预示未来表现。财经早餐力求文章所载内容及观点客观公正,但不保证其准确性、完整性、及时性等。本文仅代表作者本人观点。