资本市场大变局!

美联储主席鲍威尔在杰克逊霍尔年会上表示,政策调整的时机已经到来。随即,资本市场迎来了大变局。互换市场预计美联储年末前将有近100个基点的降息幅度。美国2年期与10年期国债收益率曲线的倒挂幅度缩小。此外,股市也有热烈反应。

现金类货币市场的规模更是出人意料地增加。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。美国银行援引金融数据提供商EPFR的数据称,这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。

在全球流动性迎来拐点的时刻,为何货币基金的规模暴涨?是否会有更多的资金流入股市?

超预期的变化 昨晚,在2024年杰克逊霍尔全球央行年会上,美联储主席鲍威尔的演讲为未来的降息奠定了基础,不过他拒绝透露具体的降息时间和幅度。他说,政策调整的时机已经到来。在他演讲之后,市场展现了积极的变化。

然而,货币市场基金的规模也开始暴涨。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。美国银行称,在其每周全球市场资金流入和流出统计报告中,投资者将204亿美元投入股票,151亿美元投入债券,11亿美元投入黄金。

许多基金经理认为,降息将降低货币市场基金的回报率,并导致大量资金涌入股票和债券市场。然而,在美联储降息之前,大型投资者通常会涌向货币市场基金,因为基金中的短期固定收益证券往往比短期国库券提供更高的回报。

以贾里德·伍德沃德为首的美国银行策略师表示:“降息不太可能引发规模6.2万亿美元的货币市场基金撤离,并转向购买股票。历史表明,在软着陆的情况下,美联储首次降息会带来更多现金流入,而如果是硬着陆,债券可能是赢家。”

近期的经济数据表明,美国经济将逐步放缓,或实现“软着陆”,而非更为剧烈的“硬着陆”。美国银行和EPFR的数据显示,投资级债券连续第43周吸引资金流入,达到81亿美元。新兴市场股市连续第12周获得47亿美元资金流入,为2024年2月以来最长的连续流入周期。

此外,美国房地产市场也迎来了爆发。由于抵押贷款利率下降刺激了需求,美国7月份新建独栋住宅销量升至一年多来的最高水平,这进一步表明房地产市场正在复苏。抵押贷款融资机构房地美(Freddie Mac)的数据显示,本周30年期固定利率抵押贷款平均利率为6.46%,为2023年5月以来的最低水平,比去年同期低了半个百分点以上。

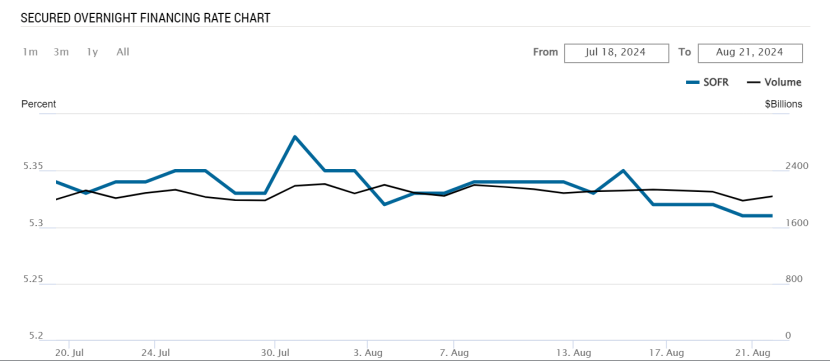

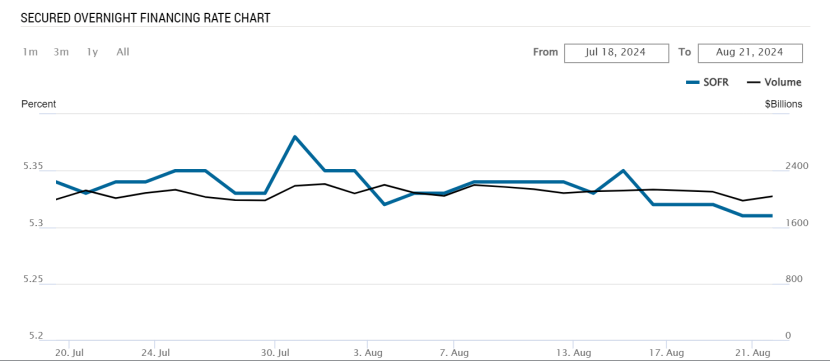

流动性拐点已至? 最近,美元指数持续下行,全球非美货币整体上大幅上扬。这在一定程度上意味着,自2022年以来的离岸美元流动性危机已经得到缓解。而且,日元最近的升值亦未再像月初那样扰乱市场,套息交易反转的负面冲击似乎也已经过去。从SOFR的走向来看,最近亦是持续走低。这基本上意味着,流动性已经不再是大问题。

甬兴证券认为,全球流动性面临拐点。当前美国通胀读数已明显回落,物价和就业数据边际变化为美联储降息创造条件,市场对美联储降息预期有所升温,但美联储具体降息时点还会依赖于未来数据变化。

主要发达经济体货币政策转向有利于缓解新兴市场经济体外部压力,其中,宏观层面资本外流和货币汇率贬值压力趋于缓解,微观层面偿债压力有所减轻。但从历史经验看,在全球流动性面临拐点时,投资者情绪变化对金融资产定价产生影响,国际金融市场通常会出现一定程度波动,近期美元指数走弱,黄金现货和期货价格再创新高,美债收益率大幅走低,全球股市出现回调,投资者仍需对主要发达经济体货币政策转向的外溢影响以及潜在风险保持警惕。国内目前无论是经济基本面还是政策层面以及资金面和市场情绪,与2022年末理财出现赎回潮时差异较大,债市收益率大幅回升的可能性较小,长期来看权益资产配置的性价比提升。

据香港商报,恒生银行高级顾问梁兆基24日在一个电台节目表示,他预料美联储今年会降息两次,每次1/4厘,即年底时可能降息半厘(50bp),相信对香港会是好消息。梁兆基指出,降息令各行各业的信贷成本相对降低,同时可带旺市场气氛,希望可增加生意流量。

银河证券表示,考虑到美国2024下半年消费在薪资和其他收入支撑下不会大幅失速、投资仍受高利率压制、财政继续扩张托底经济、失业率整体继续上行的情况,美联储进行2至3次降息,累计50—75BP是合适的,两次或三次降息实际对经济影响的区别有限。在美联储将关注重点转向劳动市场,而失业率进一步抬升同时经济短期仍有韧性的情况下,市场可能继续以“降息交易”为主线,而劳动数据和投资数据的弱化可能导致衰替交易阶段性穿插进行,短期美债收益率和美元指数的下行继续获得支撑。

招商证券表示,美联储9月降息几无悬念,后续降息或继续作为跟随者直至美国经济出现显著的下行压力。往明年看,大选结果又对降息节奏存在较大影响。若哈里斯上台,短期内或许能看到更加连续地降息;但若特朗普当选,在加征关税的影响下,美联储或存在对通胀的观望情绪。维持对各类资产的判断:大选前美股波动加剧,看多美债,非美货币相对美元保持相对强势。大选前美股波动或加剧,不排除大选前再度反弹,但反弹或仍为获利了结窗口。美债收益率或仍在波动中下行,美债逢空增加美债多头头寸仍是相对理性的选择。进而,非美货币亦将相对美元保持强势,招商证券仍判断人民币汇率在7.0—7.3区间波动。

美联储官员似乎也得出了同样的结论:预计美联储即将于9月17日至18日召开的会议上开始下调基准政策利率,并可能在随后的会议中继续下调。但市场当前的预期是,9月份降息50个基点。若达不到这个预期,市场可能仍会有一段波折。鲍威尔在演讲中表示:“行动方向明确,降息时机和步伐将取决于后续数据、不断变化的前景和风险平衡。”

不过,分析人士认为,只要方向没有问题,剩下的都可交给时间来解决。随着美元指数和美债收益率的走低,全球流动性大概率正在迎来大拐点。

责编:杨喻程

资本市场大变局!

美联储主席鲍威尔在杰克逊霍尔年会上表示,政策调整的时机已经到来。随即,资本市场迎来了大变局。互换市场预计美联储年末前将有近100个基点的降息幅度。美国2年期与10年期国债收益率曲线的倒挂幅度缩小。此外,股市也有热烈反应。

现金类货币市场的规模更是出人意料地增加。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。美国银行援引金融数据提供商EPFR的数据称,这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。

在全球流动性迎来拐点的时刻,为何货币基金的规模暴涨?是否会有更多的资金流入股市?

昨晚,在2024年杰克逊霍尔全球央行年会上,美联储主席鲍威尔的演讲为未来的降息奠定了基础,不过他拒绝透露具体的降息时间和幅度。他说,政策调整的时机已经到来。在他演讲之后,市场展现了积极的变化。

然而,货币市场基金的规模也开始暴涨。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。美国银行称,在其每周全球市场资金流入和流出统计报告中,投资者将204亿美元投入股票,151亿美元投入债券,11亿美元投入黄金。

许多基金经理认为,降息将降低货币市场基金的回报率,并导致大量资金涌入股票和债券市场。然而,在美联储降息之前,大型投资者通常会涌向货币市场基金,因为基金中的短期固定收益证券往往比短期国库券提供更高的回报。

以贾里德·伍德沃德为首的美国银行策略师表示:“降息不太可能引发规模6.2万亿美元的货币市场基金撤离,并转向购买股票。历史表明,在软着陆的情况下,美联储首次降息会带来更多现金流入,而如果是硬着陆,债券可能是赢家。”

近期的经济数据表明,美国经济将逐步放缓,或实现“软着陆”,而非更为剧烈的“硬着陆”。美国银行和EPFR的数据显示,投资级债券连续第43周吸引资金流入,达到81亿美元。新兴市场股市连续第12周获得47亿美元资金流入,为2024年2月以来最长的连续流入周期。

此外,美国房地产市场也迎来了爆发。由于抵押贷款利率下降刺激了需求,美国7月份新建独栋住宅销量升至一年多来的最高水平,这进一步表明房地产市场正在复苏。抵押贷款融资机构房地美(Freddie Mac)的数据显示,本周30年期固定利率抵押贷款平均利率为6.46%,为2023年5月以来的最低水平,比去年同期低了半个百分点以上。

最近,美元指数持续下行,全球非美货币整体上大幅上扬。这在一定程度上意味着,自2022年以来的离岸美元流动性危机已经得到缓解。而且,日元最近的升值亦未再像月初那样扰乱市场,套息交易反转的负面冲击似乎也已经过去。从SOFR的走向来看,最近亦是持续走低。这基本上意味着,流动性已经不再是大问题。

甬兴证券认为,全球流动性面临拐点。当前美国通胀读数已明显回落,物价和就业数据边际变化为美联储降息创造条件,市场对美联储降息预期有所升温,但美联储具体降息时点还会依赖于未来数据变化。

主要发达经济体货币政策转向有利于缓解新兴市场经济体外部压力,其中,宏观层面资本外流和货币汇率贬值压力趋于缓解,微观层面偿债压力有所减轻。但从历史经验看,在全球流动性面临拐点时,投资者情绪变化对金融资产定价产生影响,国际金融市场通常会出现一定程度波动,近期美元指数走弱,黄金现货和期货价格再创新高,美债收益率大幅走低,全球股市出现回调,投资者仍需对主要发达经济体货币政策转向的外溢影响以及潜在风险保持警惕。国内目前无论是经济基本面还是政策层面以及资金面和市场情绪,与2022年末理财出现赎回潮时差异较大,债市收益率大幅回升的可能性较小,长期来看权益资产配置的性价比提升。

据香港商报,恒生银行高级顾问梁兆基24日在一个电台节目表示,他预料美联储今年会降息两次,每次1/4厘,即年底时可能降息半厘(50bp),相信对香港会是好消息。梁兆基指出,降息令各行各业的信贷成本相对降低,同时可带旺市场气氛,希望可增加生意流量。

银河证券表示,考虑到美国2024下半年消费在薪资和其他收入支撑下不会大幅失速、投资仍受高利率压制、财政继续扩张托底经济、失业率整体继续上行的情况,美联储进行2至3次降息,累计50—75BP是合适的,两次或三次降息实际对经济影响的区别有限。在美联储将关注重点转向劳动市场,而失业率进一步抬升同时经济短期仍有韧性的情况下,市场可能继续以“降息交易”为主线,而劳动数据和投资数据的弱化可能导致衰替交易阶段性穿插进行,短期美债收益率和美元指数的下行继续获得支撑。

招商证券表示,美联储9月降息几无悬念,后续降息或继续作为跟随者直至美国经济出现显著的下行压力。往明年看,大选结果又对降息节奏存在较大影响。若哈里斯上台,短期内或许能看到更加连续地降息;但若特朗普当选,在加征关税的影响下,美联储或存在对通胀的观望情绪。维持对各类资产的判断:大选前美股波动加剧,看多美债,非美货币相对美元保持相对强势。大选前美股波动或加剧,不排除大选前再度反弹,但反弹或仍为获利了结窗口。美债收益率或仍在波动中下行,美债逢空增加美债多头头寸仍是相对理性的选择。进而,非美货币亦将相对美元保持强势,招商证券仍判断人民币汇率在7.0—7.3区间波动。

美联储官员似乎也得出了同样的结论:预计美联储即将于9月17日至18日召开的会议上开始下调基准政策利率,并可能在随后的会议中继续下调。但市场当前的预期是,9月份降息50个基点。若达不到这个预期,市场可能仍会有一段波折。鲍威尔在演讲中表示:“行动方向明确,降息时机和步伐将取决于后续数据、不断变化的前景和风险平衡。”

不过,分析人士认为,只要方向没有问题,剩下的都可交给时间来解决。随着美元指数和美债收益率的走低,全球流动性大概率正在迎来大拐点。

责编:杨喻程

校对:高源

百万用户都在看 马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

违法和不良信息举报电话:0755-83514034 邮箱:bwb@stcn.com

百万用户都在看 马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

违法和不良信息举报电话:0755-83514034 邮箱:bwb@stcn.com

马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

邮箱:bwb@stcn.com

资本市场大变局!

美联储主席鲍威尔在杰克逊霍尔年会上表示,政策调整的时机已经到来。随即,资本市场迎来了大变局。互换市场预计美联储年末前将有近100个基点的降息幅度。美国2年期与10年期国债收益率曲线的倒挂幅度缩小。此外,股市也有热烈反应。

现金类货币市场的规模更是出人意料地增加。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。美国银行援引金融数据提供商EPFR的数据称,这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。

在全球流动性迎来拐点的时刻,为何货币基金的规模暴涨?是否会有更多的资金流入股市?

超预期的变化 昨晚,在2024年杰克逊霍尔全球央行年会上,美联储主席鲍威尔的演讲为未来的降息奠定了基础,不过他拒绝透露具体的降息时间和幅度。他说,政策调整的时机已经到来。在他演讲之后,市场展现了积极的变化。

然而,货币市场基金的规模也开始暴涨。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。美国银行称,在其每周全球市场资金流入和流出统计报告中,投资者将204亿美元投入股票,151亿美元投入债券,11亿美元投入黄金。

许多基金经理认为,降息将降低货币市场基金的回报率,并导致大量资金涌入股票和债券市场。然而,在美联储降息之前,大型投资者通常会涌向货币市场基金,因为基金中的短期固定收益证券往往比短期国库券提供更高的回报。

以贾里德·伍德沃德为首的美国银行策略师表示:“降息不太可能引发规模6.2万亿美元的货币市场基金撤离,并转向购买股票。历史表明,在软着陆的情况下,美联储首次降息会带来更多现金流入,而如果是硬着陆,债券可能是赢家。”

近期的经济数据表明,美国经济将逐步放缓,或实现“软着陆”,而非更为剧烈的“硬着陆”。美国银行和EPFR的数据显示,投资级债券连续第43周吸引资金流入,达到81亿美元。新兴市场股市连续第12周获得47亿美元资金流入,为2024年2月以来最长的连续流入周期。

此外,美国房地产市场也迎来了爆发。由于抵押贷款利率下降刺激了需求,美国7月份新建独栋住宅销量升至一年多来的最高水平,这进一步表明房地产市场正在复苏。抵押贷款融资机构房地美(Freddie Mac)的数据显示,本周30年期固定利率抵押贷款平均利率为6.46%,为2023年5月以来的最低水平,比去年同期低了半个百分点以上。

流动性拐点已至? 最近,美元指数持续下行,全球非美货币整体上大幅上扬。这在一定程度上意味着,自2022年以来的离岸美元流动性危机已经得到缓解。而且,日元最近的升值亦未再像月初那样扰乱市场,套息交易反转的负面冲击似乎也已经过去。从SOFR的走向来看,最近亦是持续走低。这基本上意味着,流动性已经不再是大问题。

甬兴证券认为,全球流动性面临拐点。当前美国通胀读数已明显回落,物价和就业数据边际变化为美联储降息创造条件,市场对美联储降息预期有所升温,但美联储具体降息时点还会依赖于未来数据变化。

主要发达经济体货币政策转向有利于缓解新兴市场经济体外部压力,其中,宏观层面资本外流和货币汇率贬值压力趋于缓解,微观层面偿债压力有所减轻。但从历史经验看,在全球流动性面临拐点时,投资者情绪变化对金融资产定价产生影响,国际金融市场通常会出现一定程度波动,近期美元指数走弱,黄金现货和期货价格再创新高,美债收益率大幅走低,全球股市出现回调,投资者仍需对主要发达经济体货币政策转向的外溢影响以及潜在风险保持警惕。国内目前无论是经济基本面还是政策层面以及资金面和市场情绪,与2022年末理财出现赎回潮时差异较大,债市收益率大幅回升的可能性较小,长期来看权益资产配置的性价比提升。

据香港商报,恒生银行高级顾问梁兆基24日在一个电台节目表示,他预料美联储今年会降息两次,每次1/4厘,即年底时可能降息半厘(50bp),相信对香港会是好消息。梁兆基指出,降息令各行各业的信贷成本相对降低,同时可带旺市场气氛,希望可增加生意流量。

银河证券表示,考虑到美国2024下半年消费在薪资和其他收入支撑下不会大幅失速、投资仍受高利率压制、财政继续扩张托底经济、失业率整体继续上行的情况,美联储进行2至3次降息,累计50—75BP是合适的,两次或三次降息实际对经济影响的区别有限。在美联储将关注重点转向劳动市场,而失业率进一步抬升同时经济短期仍有韧性的情况下,市场可能继续以“降息交易”为主线,而劳动数据和投资数据的弱化可能导致衰替交易阶段性穿插进行,短期美债收益率和美元指数的下行继续获得支撑。

招商证券表示,美联储9月降息几无悬念,后续降息或继续作为跟随者直至美国经济出现显著的下行压力。往明年看,大选结果又对降息节奏存在较大影响。若哈里斯上台,短期内或许能看到更加连续地降息;但若特朗普当选,在加征关税的影响下,美联储或存在对通胀的观望情绪。维持对各类资产的判断:大选前美股波动加剧,看多美债,非美货币相对美元保持相对强势。大选前美股波动或加剧,不排除大选前再度反弹,但反弹或仍为获利了结窗口。美债收益率或仍在波动中下行,美债逢空增加美债多头头寸仍是相对理性的选择。进而,非美货币亦将相对美元保持强势,招商证券仍判断人民币汇率在7.0—7.3区间波动。

美联储官员似乎也得出了同样的结论:预计美联储即将于9月17日至18日召开的会议上开始下调基准政策利率,并可能在随后的会议中继续下调。但市场当前的预期是,9月份降息50个基点。若达不到这个预期,市场可能仍会有一段波折。鲍威尔在演讲中表示:“行动方向明确,降息时机和步伐将取决于后续数据、不断变化的前景和风险平衡。”

不过,分析人士认为,只要方向没有问题,剩下的都可交给时间来解决。随着美元指数和美债收益率的走低,全球流动性大概率正在迎来大拐点。

责编:杨喻程

资本市场大变局!

美联储主席鲍威尔在杰克逊霍尔年会上表示,政策调整的时机已经到来。随即,资本市场迎来了大变局。互换市场预计美联储年末前将有近100个基点的降息幅度。美国2年期与10年期国债收益率曲线的倒挂幅度缩小。此外,股市也有热烈反应。

现金类货币市场的规模更是出人意料地增加。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。美国银行援引金融数据提供商EPFR的数据称,这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。

在全球流动性迎来拐点的时刻,为何货币基金的规模暴涨?是否会有更多的资金流入股市?

昨晚,在2024年杰克逊霍尔全球央行年会上,美联储主席鲍威尔的演讲为未来的降息奠定了基础,不过他拒绝透露具体的降息时间和幅度。他说,政策调整的时机已经到来。在他演讲之后,市场展现了积极的变化。

然而,货币市场基金的规模也开始暴涨。美国银行当地时间周五表示,截至周三的一周内,投资者向现金类货币市场基金(MMF)投入了370亿美元,为美联储9月份降息做好准备。这意味着货币市场基金有望创下1月份以来最大的三周累计流入量,达到1450亿美元。美国银行称,在其每周全球市场资金流入和流出统计报告中,投资者将204亿美元投入股票,151亿美元投入债券,11亿美元投入黄金。

许多基金经理认为,降息将降低货币市场基金的回报率,并导致大量资金涌入股票和债券市场。然而,在美联储降息之前,大型投资者通常会涌向货币市场基金,因为基金中的短期固定收益证券往往比短期国库券提供更高的回报。

以贾里德·伍德沃德为首的美国银行策略师表示:“降息不太可能引发规模6.2万亿美元的货币市场基金撤离,并转向购买股票。历史表明,在软着陆的情况下,美联储首次降息会带来更多现金流入,而如果是硬着陆,债券可能是赢家。”

近期的经济数据表明,美国经济将逐步放缓,或实现“软着陆”,而非更为剧烈的“硬着陆”。美国银行和EPFR的数据显示,投资级债券连续第43周吸引资金流入,达到81亿美元。新兴市场股市连续第12周获得47亿美元资金流入,为2024年2月以来最长的连续流入周期。

此外,美国房地产市场也迎来了爆发。由于抵押贷款利率下降刺激了需求,美国7月份新建独栋住宅销量升至一年多来的最高水平,这进一步表明房地产市场正在复苏。抵押贷款融资机构房地美(Freddie Mac)的数据显示,本周30年期固定利率抵押贷款平均利率为6.46%,为2023年5月以来的最低水平,比去年同期低了半个百分点以上。

最近,美元指数持续下行,全球非美货币整体上大幅上扬。这在一定程度上意味着,自2022年以来的离岸美元流动性危机已经得到缓解。而且,日元最近的升值亦未再像月初那样扰乱市场,套息交易反转的负面冲击似乎也已经过去。从SOFR的走向来看,最近亦是持续走低。这基本上意味着,流动性已经不再是大问题。

甬兴证券认为,全球流动性面临拐点。当前美国通胀读数已明显回落,物价和就业数据边际变化为美联储降息创造条件,市场对美联储降息预期有所升温,但美联储具体降息时点还会依赖于未来数据变化。

主要发达经济体货币政策转向有利于缓解新兴市场经济体外部压力,其中,宏观层面资本外流和货币汇率贬值压力趋于缓解,微观层面偿债压力有所减轻。但从历史经验看,在全球流动性面临拐点时,投资者情绪变化对金融资产定价产生影响,国际金融市场通常会出现一定程度波动,近期美元指数走弱,黄金现货和期货价格再创新高,美债收益率大幅走低,全球股市出现回调,投资者仍需对主要发达经济体货币政策转向的外溢影响以及潜在风险保持警惕。国内目前无论是经济基本面还是政策层面以及资金面和市场情绪,与2022年末理财出现赎回潮时差异较大,债市收益率大幅回升的可能性较小,长期来看权益资产配置的性价比提升。

据香港商报,恒生银行高级顾问梁兆基24日在一个电台节目表示,他预料美联储今年会降息两次,每次1/4厘,即年底时可能降息半厘(50bp),相信对香港会是好消息。梁兆基指出,降息令各行各业的信贷成本相对降低,同时可带旺市场气氛,希望可增加生意流量。

银河证券表示,考虑到美国2024下半年消费在薪资和其他收入支撑下不会大幅失速、投资仍受高利率压制、财政继续扩张托底经济、失业率整体继续上行的情况,美联储进行2至3次降息,累计50—75BP是合适的,两次或三次降息实际对经济影响的区别有限。在美联储将关注重点转向劳动市场,而失业率进一步抬升同时经济短期仍有韧性的情况下,市场可能继续以“降息交易”为主线,而劳动数据和投资数据的弱化可能导致衰替交易阶段性穿插进行,短期美债收益率和美元指数的下行继续获得支撑。

招商证券表示,美联储9月降息几无悬念,后续降息或继续作为跟随者直至美国经济出现显著的下行压力。往明年看,大选结果又对降息节奏存在较大影响。若哈里斯上台,短期内或许能看到更加连续地降息;但若特朗普当选,在加征关税的影响下,美联储或存在对通胀的观望情绪。维持对各类资产的判断:大选前美股波动加剧,看多美债,非美货币相对美元保持相对强势。大选前美股波动或加剧,不排除大选前再度反弹,但反弹或仍为获利了结窗口。美债收益率或仍在波动中下行,美债逢空增加美债多头头寸仍是相对理性的选择。进而,非美货币亦将相对美元保持强势,招商证券仍判断人民币汇率在7.0—7.3区间波动。

美联储官员似乎也得出了同样的结论:预计美联储即将于9月17日至18日召开的会议上开始下调基准政策利率,并可能在随后的会议中继续下调。但市场当前的预期是,9月份降息50个基点。若达不到这个预期,市场可能仍会有一段波折。鲍威尔在演讲中表示:“行动方向明确,降息时机和步伐将取决于后续数据、不断变化的前景和风险平衡。”

不过,分析人士认为,只要方向没有问题,剩下的都可交给时间来解决。随着美元指数和美债收益率的走低,全球流动性大概率正在迎来大拐点。

责编:杨喻程

校对:高源

百万用户都在看 马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

违法和不良信息举报电话:0755-83514034 邮箱:bwb@stcn.com

百万用户都在看 马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

违法和不良信息举报电话:0755-83514034 邮箱:bwb@stcn.com

马斯克,突发!

万科,大消息!

芯片巨头,大利空!

招行原副行长丁伟,被查!

刚刚!世卫组织,紧急宣布!

邮箱:bwb@stcn.com