周三(11月26日)亚欧交易时段,美元指数走出多次探底回升的宽幅震荡走势,目前交投于99.79附近,受数据影响交易员对美国12月降息预期的持续升温推动美元早盘继续探底,同时俄乌和平协议签署协议延后的消息以及空头头寸增仓过猛后多头的回补又提振了美元指数,最后在英国超预期财政预案和美国数据影响下继续宽幅震荡。

英国预算案超预期,美元指数小幅下跌

英镑作为美元指数的第三大权重(占比11.9%),受到国内一年一度的预算案超预期影响,得到了明显提振,OBR报告显示,英国政府的财政缓冲空间达到220亿英镑,显著高于此前市场预期的150亿英镑。这一超预期的财政余裕度对英镑形成支撑,从而压制了美元。周度初请续请,耐用品超预期小幅提振美元

美国截至11月22日当周初请失业金人数为21.6小幅低于22.5万人的市场预期,同时续请失业金人数196小幅低于196.6万人的市场预期,同时9月耐用品数据同比增长0.5%高于0.3%的市场预期,受此三数据提振,美元指数小幅反弹,基本抵消了之前英镑快速升带来的下跌。空头头寸拥挤暗示美元指数或反弹:

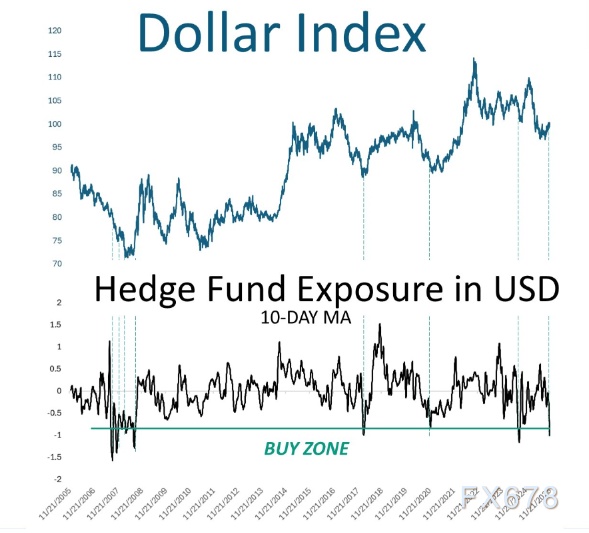

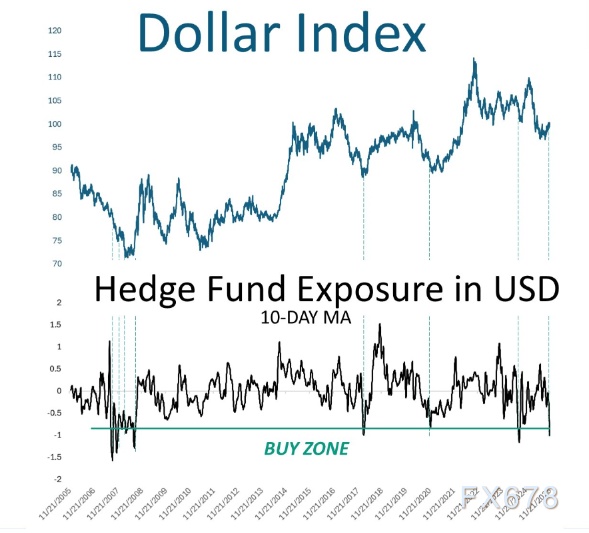

对冲基金极端空头暗示历史重演可能,对冲基金正以激进姿态做空美元,使得极端空头格局显现,其头寸失衡程度已达到二十年来的极值水平之一。头寸指数显示,基金当前深陷“极端空头”区间,历史规律暗示反弹风险

分析师吉列尔梅·塔瓦雷斯重点解读了这一格局,并警示交易拥挤度已达危险水平。他在报告中写道:“对冲基金持有大量美元指数空头头寸(即多头头寸狂减),从历史数据来看,类似头寸水平往往孕育着稳健的买入机会——至少是短期反弹机会。当一项交易拥挤度达到极致时,反向操作通常具备交易价值。”

回溯过去二十年,每一次大规模集中做空美元的行情,最终都以相同路径收场:美元触发反弹走势,迫使快钱交易员被动平仓,进而助推美元进一步走强。这一历史规律意味着,当前美元指数的下行趋势或面临阶段性反转风险。

(多头增仓与美元指数对比图)

(多头增仓与美元指数对比图)

消费与就业数据疲软,通胀可控为降息铺平道路压制美元反弹

周二公布的美国经济数据不及市场预期,直接推升了美联储下月降息的定价概率,对美元形成全面压制。美国人口普查局数据显示,9月零售销售环比仅增长0.2%,低于前值0.6%且未达0.4%的市场预期,凸显消费端疲软态势。自动数据处理公司(ADP)周二发布的数据显示,截至11月8日的四周内,私人雇主平均每周裁员1.35万人,较前值的减少0.25万人显著扩大,消费数据不及预期,以及就业数据意外爆冷对华尔街情绪构成明显压制。

美国9月生产者物价指数(PPI)同比上涨2.7%,与8月修正后的2.7%(初值2.6%)持平,符合市场预期;核心PPI(剔除能源与食品价格波动)同比上涨2.6%,低于前值修正后的2.9%(初值2.8%),且不及2.7%的市场共识预期,通胀粘性有所缓解。

12月降息概率提升,压制美元指数

美国一系列疲软的经济数据落地,叠加美联储高层官员释放愈发明确的鸽派信号,促使投资者重新定价利率路径。当前市场预期已明显偏向12月实施降息。美联储官员的鸽派表态,再加上温和的通胀和疲软的消费和劳动市场数据,都指向了12月需要宽松的政策,CME FedWatch利率期货目前已经稳定在85%附近。

英伟达利空美股不跌,反衬市场韧性利好美元指数

值得注意的是,标准普尔500指数在连续四周下跌后于周一反弹,纳斯达克综合指数大幅攀升逾2.5%。但今日早盘,人工智能龙头英伟达(NVDA)股价下跌3%,因媒体报道元宇宙平台公司(META)正考虑采用字母表公司(GOOGL)的AI芯片。嘉信理财研究中心(SCFR)首席投资策略师莉兹?安?桑德斯与宏观研究与策略主管凯文?戈登指出数字货币、量子计算等板块近期疲软,“反映出市场正处于仓位调整阶段”,而周一的反弹“表明逢低买入逻辑尚未失效,季节性因素总体对年底反弹形成支撑”。重点关注:

周三晚些时候将公布美国11月芝加哥PMI和新屋销售环比数据,同时周四凌晨美联储将公布重要的经济褐皮书,这将成为反推,验证美联储维持12月80%降息概率的重要材料。技术分析:

对于美元指数近期最重要的三条线,目前指数跌破近期红色的上升趋势线,但是守住了橙色的原始上升趋势线以及99.36的关键价位,代表从交易角度出发,美元仍然有反弹的机会。但结合基本面,即近期美国数据和美联储官员发言对12月降息的押注的提升,叠加俄乌关系缓和以及美国政府停摆风波未停,政府债务联创新高的现实条件,美元指数可会经历抵抗式下跌后逐步跌破这三条关键支撑线。

(美元指数日线图,来源:易汇通)

(美元指数日线图,来源:易汇通)

北京时间21:52,美元指数现报99.88。

周三(11月26日)亚欧交易时段,美元指数走出多次探底回升的宽幅震荡走势,目前交投于99.79附近,受数据影响交易员对美国12月降息预期的持续升温推动美元早盘继续探底,同时俄乌和平协议签署协议延后的消息以及空头头寸增仓过猛后多头的回补又提振了美元指数,最后在英国超预期财政预案和美国数据影响下继续宽幅震荡。

英国预算案超预期,美元指数小幅下跌

英镑作为美元指数的第三大权重(占比11.9%),受到国内一年一度的预算案超预期影响,得到了明显提振,OBR报告显示,英国政府的财政缓冲空间达到220亿英镑,显著高于此前市场预期的150亿英镑。这一超预期的财政余裕度对英镑形成支撑,从而压制了美元。周度初请续请,耐用品超预期小幅提振美元

美国截至11月22日当周初请失业金人数为21.6小幅低于22.5万人的市场预期,同时续请失业金人数196小幅低于196.6万人的市场预期,同时9月耐用品数据同比增长0.5%高于0.3%的市场预期,受此三数据提振,美元指数小幅反弹,基本抵消了之前英镑快速升带来的下跌。空头头寸拥挤暗示美元指数或反弹:

对冲基金极端空头暗示历史重演可能,对冲基金正以激进姿态做空美元,使得极端空头格局显现,其头寸失衡程度已达到二十年来的极值水平之一。头寸指数显示,基金当前深陷“极端空头”区间,历史规律暗示反弹风险

分析师吉列尔梅·塔瓦雷斯重点解读了这一格局,并警示交易拥挤度已达危险水平。他在报告中写道:“对冲基金持有大量美元指数空头头寸(即多头头寸狂减),从历史数据来看,类似头寸水平往往孕育着稳健的买入机会——至少是短期反弹机会。当一项交易拥挤度达到极致时,反向操作通常具备交易价值。”

回溯过去二十年,每一次大规模集中做空美元的行情,最终都以相同路径收场:美元触发反弹走势,迫使快钱交易员被动平仓,进而助推美元进一步走强。这一历史规律意味着,当前美元指数的下行趋势或面临阶段性反转风险。

(多头增仓与美元指数对比图)

(多头增仓与美元指数对比图)

消费与就业数据疲软,通胀可控为降息铺平道路压制美元反弹

周二公布的美国经济数据不及市场预期,直接推升了美联储下月降息的定价概率,对美元形成全面压制。美国人口普查局数据显示,9月零售销售环比仅增长0.2%,低于前值0.6%且未达0.4%的市场预期,凸显消费端疲软态势。自动数据处理公司(ADP)周二发布的数据显示,截至11月8日的四周内,私人雇主平均每周裁员1.35万人,较前值的减少0.25万人显著扩大,消费数据不及预期,以及就业数据意外爆冷对华尔街情绪构成明显压制。

美国9月生产者物价指数(PPI)同比上涨2.7%,与8月修正后的2.7%(初值2.6%)持平,符合市场预期;核心PPI(剔除能源与食品价格波动)同比上涨2.6%,低于前值修正后的2.9%(初值2.8%),且不及2.7%的市场共识预期,通胀粘性有所缓解。

12月降息概率提升,压制美元指数

美国一系列疲软的经济数据落地,叠加美联储高层官员释放愈发明确的鸽派信号,促使投资者重新定价利率路径。当前市场预期已明显偏向12月实施降息。美联储官员的鸽派表态,再加上温和的通胀和疲软的消费和劳动市场数据,都指向了12月需要宽松的政策,CME FedWatch利率期货目前已经稳定在85%附近。

英伟达利空美股不跌,反衬市场韧性利好美元指数

值得注意的是,标准普尔500指数在连续四周下跌后于周一反弹,纳斯达克综合指数大幅攀升逾2.5%。但今日早盘,人工智能龙头英伟达(NVDA)股价下跌3%,因媒体报道元宇宙平台公司(META)正考虑采用字母表公司(GOOGL)的AI芯片。嘉信理财研究中心(SCFR)首席投资策略师莉兹?安?桑德斯与宏观研究与策略主管凯文?戈登指出数字货币、量子计算等板块近期疲软,“反映出市场正处于仓位调整阶段”,而周一的反弹“表明逢低买入逻辑尚未失效,季节性因素总体对年底反弹形成支撑”。重点关注:

周三晚些时候将公布美国11月芝加哥PMI和新屋销售环比数据,同时周四凌晨美联储将公布重要的经济褐皮书,这将成为反推,验证美联储维持12月80%降息概率的重要材料。技术分析:

对于美元指数近期最重要的三条线,目前指数跌破近期红色的上升趋势线,但是守住了橙色的原始上升趋势线以及99.36的关键价位,代表从交易角度出发,美元仍然有反弹的机会。但结合基本面,即近期美国数据和美联储官员发言对12月降息的押注的提升,叠加俄乌关系缓和以及美国政府停摆风波未停,政府债务联创新高的现实条件,美元指数可会经历抵抗式下跌后逐步跌破这三条关键支撑线。

(美元指数日线图,来源:易汇通)

(美元指数日线图,来源:易汇通)

北京时间21:52,美元指数现报99.88。