自2024年6月提前选举导致悬峙议会以来,法兰西第五共和国已迎来第四位总理。议会僵局引发的经济不确定性体现为收益率上升,表明政治动荡需要付出代价。

不稳定的代价

法国纳税人因2024年6月开始的政治动荡,在已发行债务生命周期内需额外承担的利息支出预计达60至75亿欧元。这笔“不稳定附加费”迄今已接近法国中低收入群体住房补贴(APL)的年度预算——该福利制度是法国社会保障体系的基石。局势每持续动荡一天,代价就会相应增加。塞巴斯蒂安·勒科尔尼第二次出任总理虽稳住了市场,但作为财政风险晴雨表的法国10年期国债收益率仍远高于长期平均水平。短期极端政治风险或许消退,但长期财政隐忧犹存。标普10月17日的评级下调非但未能平息市场不安,反而会加剧这种情绪。

市场视角

从债券投资者的角度来看,法国的信用风险正变得日益棘手。截至2025年第一季度末,法国债务与国内生产总值的比率高达114.1%,在欧元区排名第三,仅次于希腊(152.5%)和意大利(137.9%)。在欧洲债券市场,衡量财政风险的关键指标是一国10年期国债收益率与德国同期国债收益率的利差。德国国债是欧元区的安全基准资产——所有其他资产都以此为参照基准。在其他条件不变的情况下,法国10年期国债(OAT)与德国10年期国债(Bund)收益率利差扩大,意味着法国经济状况恶化。在法国,这一利差主要由政治风险驱动。

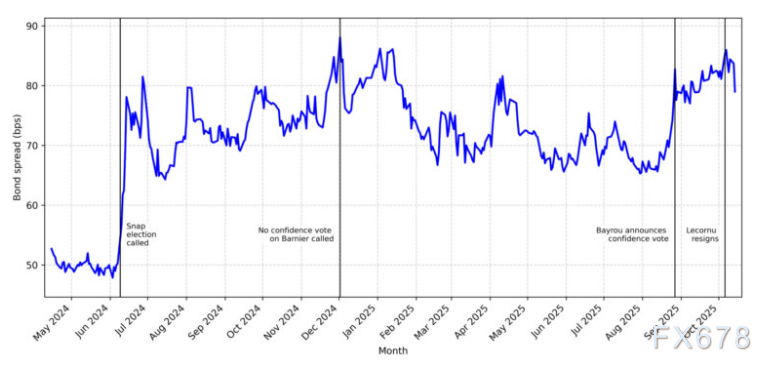

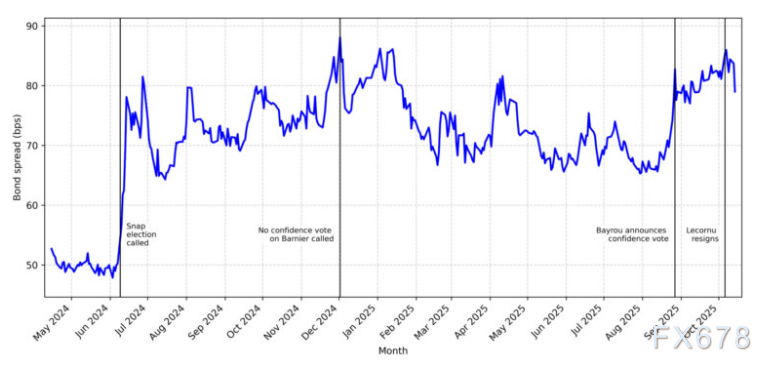

(图1:10年期法国国债与德国国债利差)

自2022年7月27日欧洲央行开启疫情后加息周期,至2024年6月9日法国突然举行议会选举期间,10年期法国国债与德国国债的平均利差为53个基点,与欧元区危机后的平均水平一致。而在选举日至2025年10月16日期间,这一利差平均值升至74个基点。这21个基点的差额正是债券投资者为补偿政治不稳定风险所要求的额外收益率。

法国主权债券市场投资者结构的构成,放大了OAT-Bund利差对法国国内政治的敏感度(图1)。裕信银行研究显示,法国债券投资者中55%为外资银行、境外非银行金融机构及外国央行——这一比例远高于历史上同样容易出现财政赤字问题的意大利或西班牙。

法国约25%的国债由外国非银行金融机构持有——这部分投资者对负面新闻和不确定性上升最为敏感。此类投资者群体放大了法国十年期国债收益率对国内政治失灵的弹性,正是通过这些外国非银机构形成的传导机制,法国国内政治僵局最终转化为国家融资成本的上升。

长远眼光

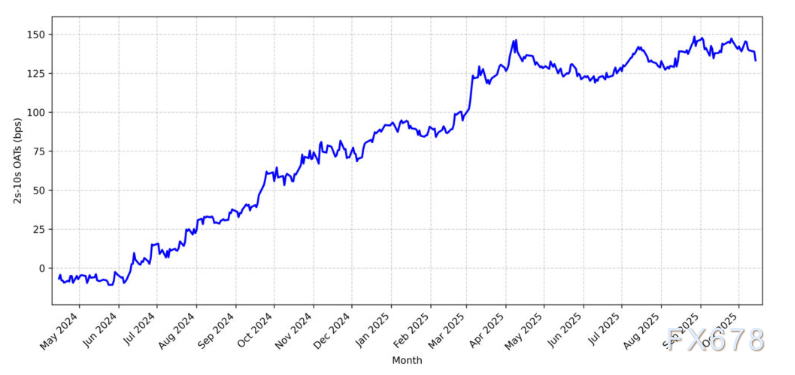

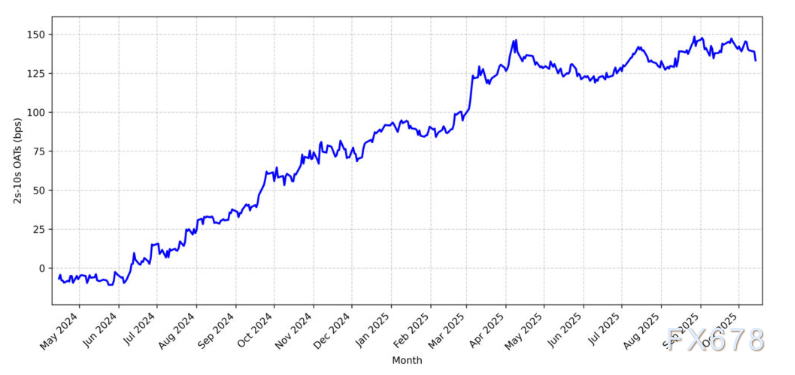

10年期法国国债与德国国债收益率之差的变化反映了市场对法国相对于德国财政风险的看法转变,而法国收益率曲线本身的变动则揭示了投资者对短期和长期风险平衡的预期。衡量经济与财政短期预期相对于长期预期的关键指标是2年期与10年期收益率曲线。收益率曲线趋陡可能反映对经济走强、利率上升及通胀高企的预期,也可能暗示长期风险溢价攀升。自2024年6月提前大选以来,长期国债收益率的上涨速度远超短期品种。虽然这与欧洲央行开启降息周期(该政策会压低短期收益率)的时间点重合,但长期收益率的持续攀升(图2)表明结构性因素(尤其是政治与财政不确定性)的影响已超越周期性因素(如政策利率变化)。收益率曲线的急剧陡峭化,反映出投资者正要求更高溢价以补偿不断累积的预算赤字、改革僵局以及预期主权债券发行量增加带来的风险。

(图2: 2年期与10年期国债收益率曲线趋陡)

不断增加的成本

虽然10年期国债收益率的涨幅最为显著,但收益率曲线的各个部分均有所上升。由于政治僵局,法国政府发行债券时,法国纳税人平均每年需额外支付14-17个基点的利息,这一成本将贯穿债券的整个存续期。自2024年6月提前选举以来,法国政府已发行了4570亿欧元的1年期以上债务。法国纳税人未来几十年将额外承担的60亿至75亿欧元,正是政治动荡的代价。尽管市场总是最先重新定价,但三大评级机构——惠誉、穆迪和标普在过去12个月内都下调了法国的主权债务评级。标普是最新一家更新对法国信用评级的机构,其降级举动被视为对勒科尔尼在养老金改革问题上向法国社会党妥协的回应。民主妥协或许是西方治理的标志,但危及财政前景可持续性的妥协将付出沉重代价。随着每一笔新国债的发行,不稳定的成本都在增加。

欧洲央行来救场?

欧元区各国政府拥有欧洲央行的隐性支持。反对欧元区存在的一个关键理由在于,这会给财政政策制定者带来道德风险。而支持欧元区的重要论据则是,在财政危机期间这种机制能够有效压低债券收益率。欧洲央行的背书让投资者确信,主权违约几乎是不可能发生的。如果OAT利差与基本面严重脱节以至于影响了货币政策的传导,欧洲央行便可动用传导保护工具(TPI)进行干预。该工具旨在应对债券市场无序波动,以维护央行管理利率的能力。虽然根据法规条文,由于法国财政状况不可持续正受超额赤字程序约束,欧洲央行被禁止在法国债券市场使用TPI,但实际操作中央行拥有极大自主裁量权。这一后盾构成了市场稳定论点的关键要素,尽管财政风险不断加剧。鉴于真正的财政改革日益无望,对法国长期政府债券的押注,实则是对交易保护机制(TPI)能否遏制法国主权债券市场无序放大的豪赌。

当成员国将财政解困的最大希望寄托于欧洲央行干预时,已然误入歧途。虽然推迟养老金改革是为避免长期僵局的可接受妥协,但法国绝不能持续回避实质性的财政调整。祈求欧洲央行“机械降神”般的干预绝非财政框架之道——真正的支出改革无可替代。

欧元短期内更可能面临下行压力

欧元在短期内更可能面临下行压力。上周的上涨更多是得益于美元的被动弱势,而非欧元自身的强势。随着市场焦点重新回到经济增长和货币政策的分化上,欧元的内在疲软预计将成为主导其未来走势的关键。周二(10月21日)欧元兑美元窄幅震荡,此前两个交易日连续下跌,市场需要警惕欧元兑美元延续跌势的风险。

(欧元兑美元日线图,来源:易汇通)

北京时间9:35,欧元兑美元现报1.1646/47。

自2024年6月提前选举导致悬峙议会以来,法兰西第五共和国已迎来第四位总理。议会僵局引发的经济不确定性体现为收益率上升,表明政治动荡需要付出代价。

不稳定的代价

法国纳税人因2024年6月开始的政治动荡,在已发行债务生命周期内需额外承担的利息支出预计达60至75亿欧元。这笔“不稳定附加费”迄今已接近法国中低收入群体住房补贴(APL)的年度预算——该福利制度是法国社会保障体系的基石。局势每持续动荡一天,代价就会相应增加。塞巴斯蒂安·勒科尔尼第二次出任总理虽稳住了市场,但作为财政风险晴雨表的法国10年期国债收益率仍远高于长期平均水平。短期极端政治风险或许消退,但长期财政隐忧犹存。标普10月17日的评级下调非但未能平息市场不安,反而会加剧这种情绪。

市场视角

从债券投资者的角度来看,法国的信用风险正变得日益棘手。截至2025年第一季度末,法国债务与国内生产总值的比率高达114.1%,在欧元区排名第三,仅次于希腊(152.5%)和意大利(137.9%)。在欧洲债券市场,衡量财政风险的关键指标是一国10年期国债收益率与德国同期国债收益率的利差。德国国债是欧元区的安全基准资产——所有其他资产都以此为参照基准。在其他条件不变的情况下,法国10年期国债(OAT)与德国10年期国债(Bund)收益率利差扩大,意味着法国经济状况恶化。在法国,这一利差主要由政治风险驱动。

(图1:10年期法国国债与德国国债利差)

自2022年7月27日欧洲央行开启疫情后加息周期,至2024年6月9日法国突然举行议会选举期间,10年期法国国债与德国国债的平均利差为53个基点,与欧元区危机后的平均水平一致。而在选举日至2025年10月16日期间,这一利差平均值升至74个基点。这21个基点的差额正是债券投资者为补偿政治不稳定风险所要求的额外收益率。

法国主权债券市场投资者结构的构成,放大了OAT-Bund利差对法国国内政治的敏感度(图1)。裕信银行研究显示,法国债券投资者中55%为外资银行、境外非银行金融机构及外国央行——这一比例远高于历史上同样容易出现财政赤字问题的意大利或西班牙。

法国约25%的国债由外国非银行金融机构持有——这部分投资者对负面新闻和不确定性上升最为敏感。此类投资者群体放大了法国十年期国债收益率对国内政治失灵的弹性,正是通过这些外国非银机构形成的传导机制,法国国内政治僵局最终转化为国家融资成本的上升。

长远眼光

10年期法国国债与德国国债收益率之差的变化反映了市场对法国相对于德国财政风险的看法转变,而法国收益率曲线本身的变动则揭示了投资者对短期和长期风险平衡的预期。衡量经济与财政短期预期相对于长期预期的关键指标是2年期与10年期收益率曲线。收益率曲线趋陡可能反映对经济走强、利率上升及通胀高企的预期,也可能暗示长期风险溢价攀升。自2024年6月提前大选以来,长期国债收益率的上涨速度远超短期品种。虽然这与欧洲央行开启降息周期(该政策会压低短期收益率)的时间点重合,但长期收益率的持续攀升(图2)表明结构性因素(尤其是政治与财政不确定性)的影响已超越周期性因素(如政策利率变化)。收益率曲线的急剧陡峭化,反映出投资者正要求更高溢价以补偿不断累积的预算赤字、改革僵局以及预期主权债券发行量增加带来的风险。

(图2: 2年期与10年期国债收益率曲线趋陡)

不断增加的成本

虽然10年期国债收益率的涨幅最为显著,但收益率曲线的各个部分均有所上升。由于政治僵局,法国政府发行债券时,法国纳税人平均每年需额外支付14-17个基点的利息,这一成本将贯穿债券的整个存续期。自2024年6月提前选举以来,法国政府已发行了4570亿欧元的1年期以上债务。法国纳税人未来几十年将额外承担的60亿至75亿欧元,正是政治动荡的代价。尽管市场总是最先重新定价,但三大评级机构——惠誉、穆迪和标普在过去12个月内都下调了法国的主权债务评级。标普是最新一家更新对法国信用评级的机构,其降级举动被视为对勒科尔尼在养老金改革问题上向法国社会党妥协的回应。民主妥协或许是西方治理的标志,但危及财政前景可持续性的妥协将付出沉重代价。随着每一笔新国债的发行,不稳定的成本都在增加。

欧洲央行来救场?

欧元区各国政府拥有欧洲央行的隐性支持。反对欧元区存在的一个关键理由在于,这会给财政政策制定者带来道德风险。而支持欧元区的重要论据则是,在财政危机期间这种机制能够有效压低债券收益率。欧洲央行的背书让投资者确信,主权违约几乎是不可能发生的。如果OAT利差与基本面严重脱节以至于影响了货币政策的传导,欧洲央行便可动用传导保护工具(TPI)进行干预。该工具旨在应对债券市场无序波动,以维护央行管理利率的能力。虽然根据法规条文,由于法国财政状况不可持续正受超额赤字程序约束,欧洲央行被禁止在法国债券市场使用TPI,但实际操作中央行拥有极大自主裁量权。这一后盾构成了市场稳定论点的关键要素,尽管财政风险不断加剧。鉴于真正的财政改革日益无望,对法国长期政府债券的押注,实则是对交易保护机制(TPI)能否遏制法国主权债券市场无序放大的豪赌。

当成员国将财政解困的最大希望寄托于欧洲央行干预时,已然误入歧途。虽然推迟养老金改革是为避免长期僵局的可接受妥协,但法国绝不能持续回避实质性的财政调整。祈求欧洲央行“机械降神”般的干预绝非财政框架之道——真正的支出改革无可替代。

欧元短期内更可能面临下行压力

欧元在短期内更可能面临下行压力。上周的上涨更多是得益于美元的被动弱势,而非欧元自身的强势。随着市场焦点重新回到经济增长和货币政策的分化上,欧元的内在疲软预计将成为主导其未来走势的关键。周二(10月21日)欧元兑美元窄幅震荡,此前两个交易日连续下跌,市场需要警惕欧元兑美元延续跌势的风险。

(欧元兑美元日线图,来源:易汇通)

北京时间9:35,欧元兑美元现报1.1646/47。