2025年8月26日盘后,中国平安发布2025年半年报。

2025年上半年,中国平安聚焦综合金融主业,深化医疗、养老服务,以客户需求为导向,持续推动“三省”服务工程,整体经营保持稳健,彰显发展韧性与创新动力。

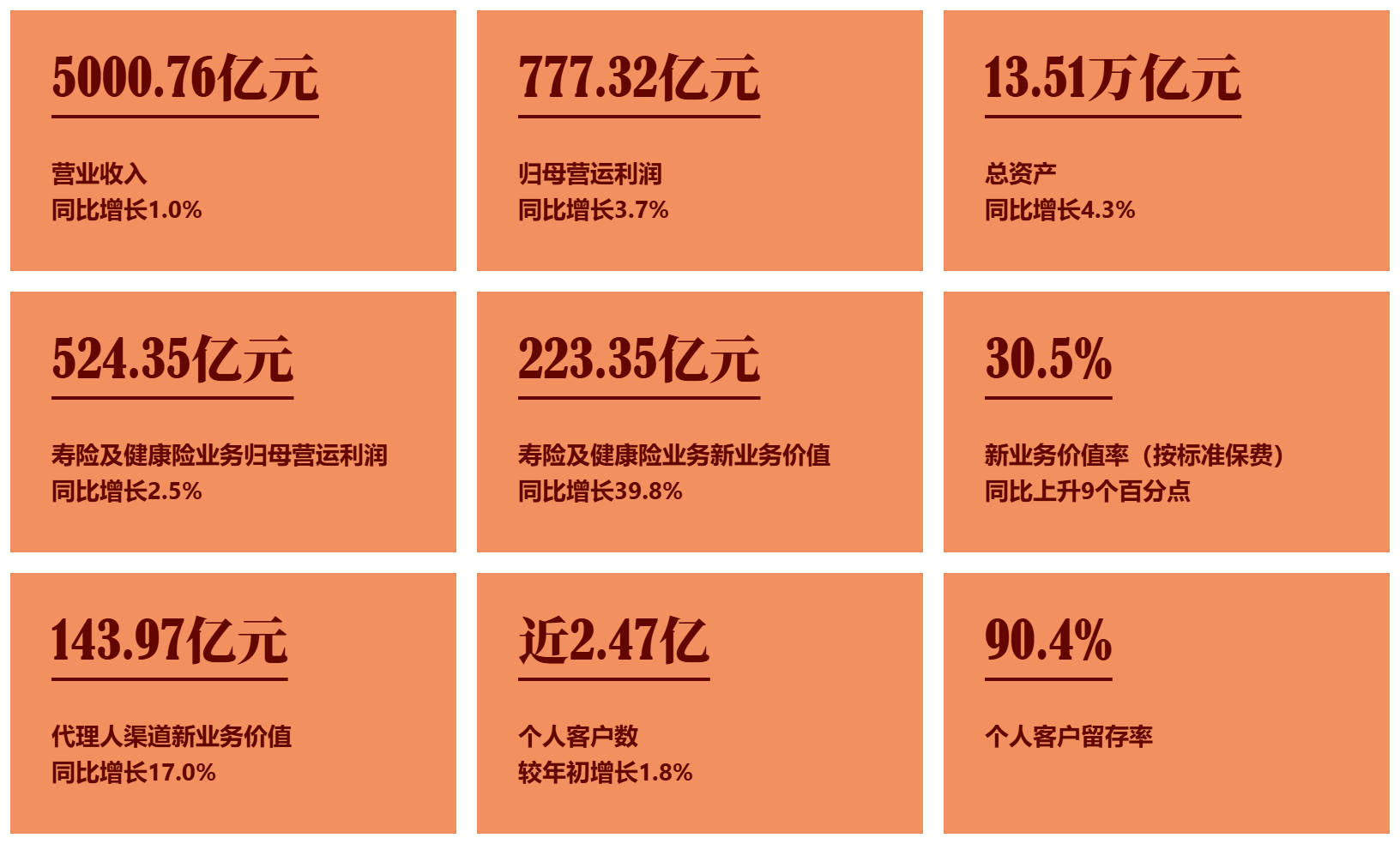

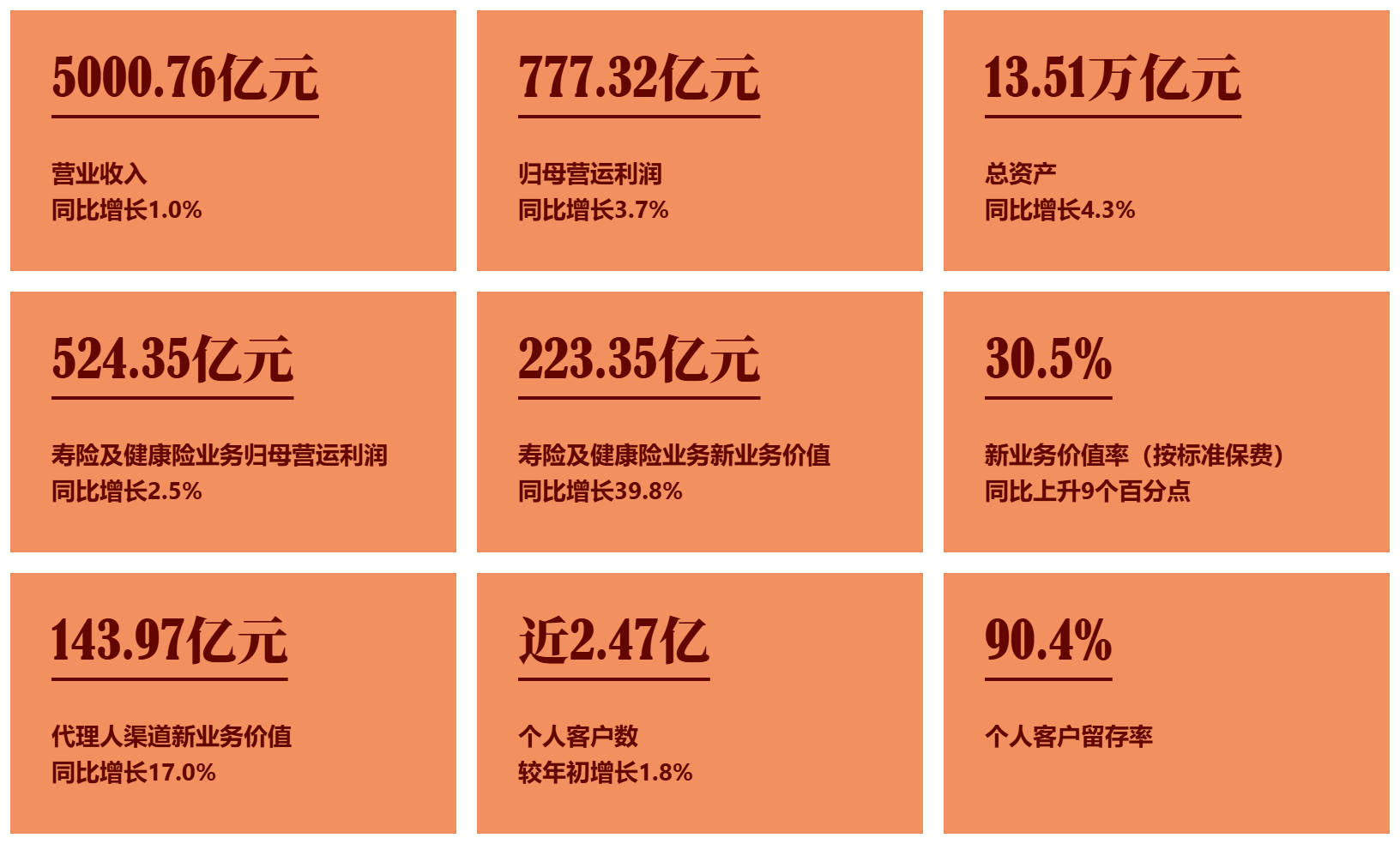

上半年,实现营收5000.76亿元,同比增长1.0%;归母营运利润777.32亿元,同比增长3.7%。寿险及健康险业务是平安集团营运利润的核心支柱,上半年贡献归母营运利润524.35亿元,同比增长2.5%。

聚焦客户在养老储备、财富管理、保险保障三大关键领域的多元保险需求,平安集团寿险及健康险业务实现高质量发展,新业务价值达223.35亿元,同比增长39.8%,存量内含价值9,034.19亿元,较年初增长8.2%。

发布中报的同时,平安集团公布拟向股东派发中期股利172.02亿元,每股现金分红0.95元,同比增长2.2%。

经营业绩稳中有升

面对日益激烈的行业竞争和客户需求升级的趋势,现代金融业正经历从“纯金融服务”向“金融+服务”的深刻转型。在金融存量化、同质化竞争时代背景下,平安集团持续深化“综合金融+医疗养老”战略,为客户提供全方位的金融顾问、家庭医生、养老管家专业服务。

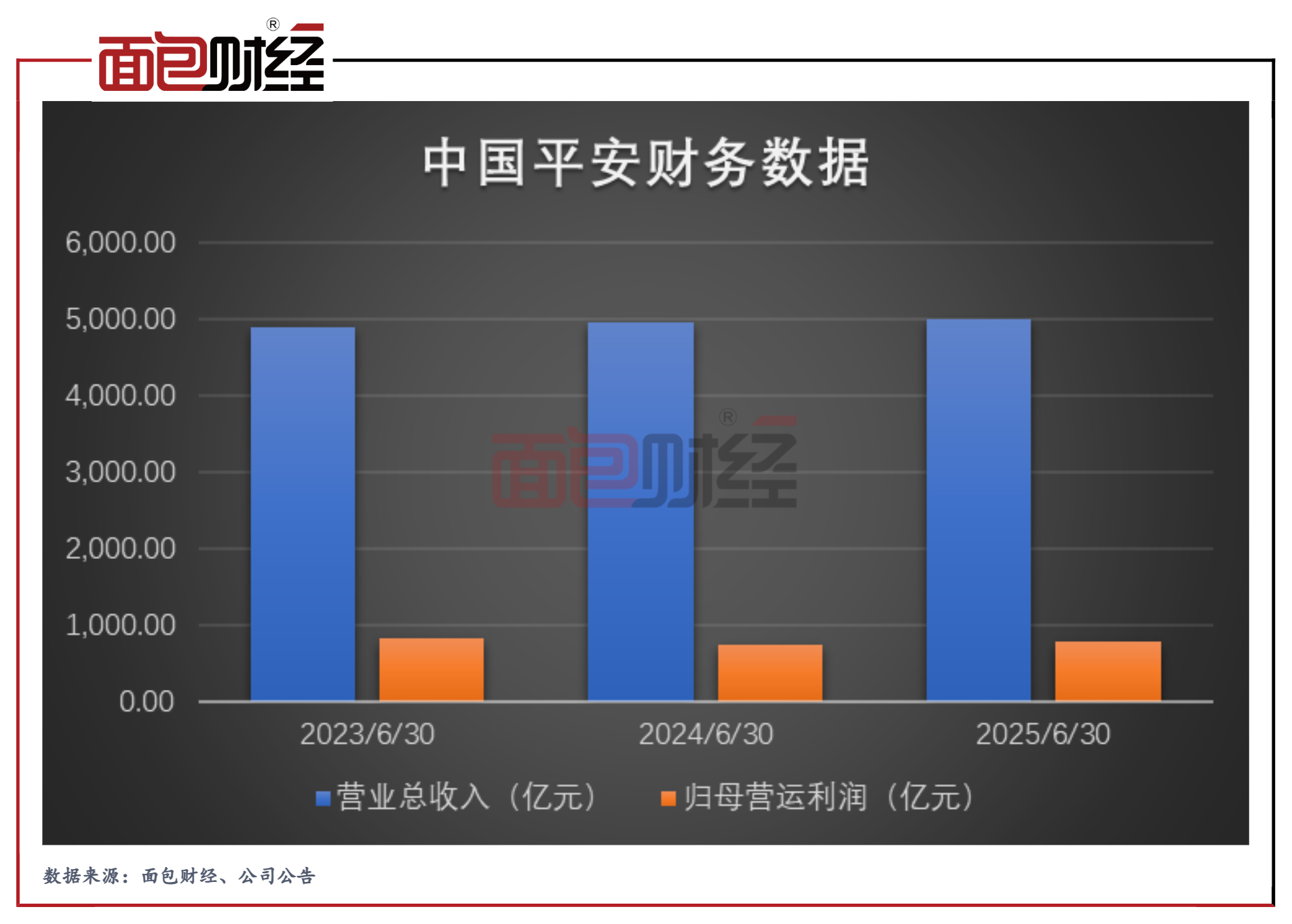

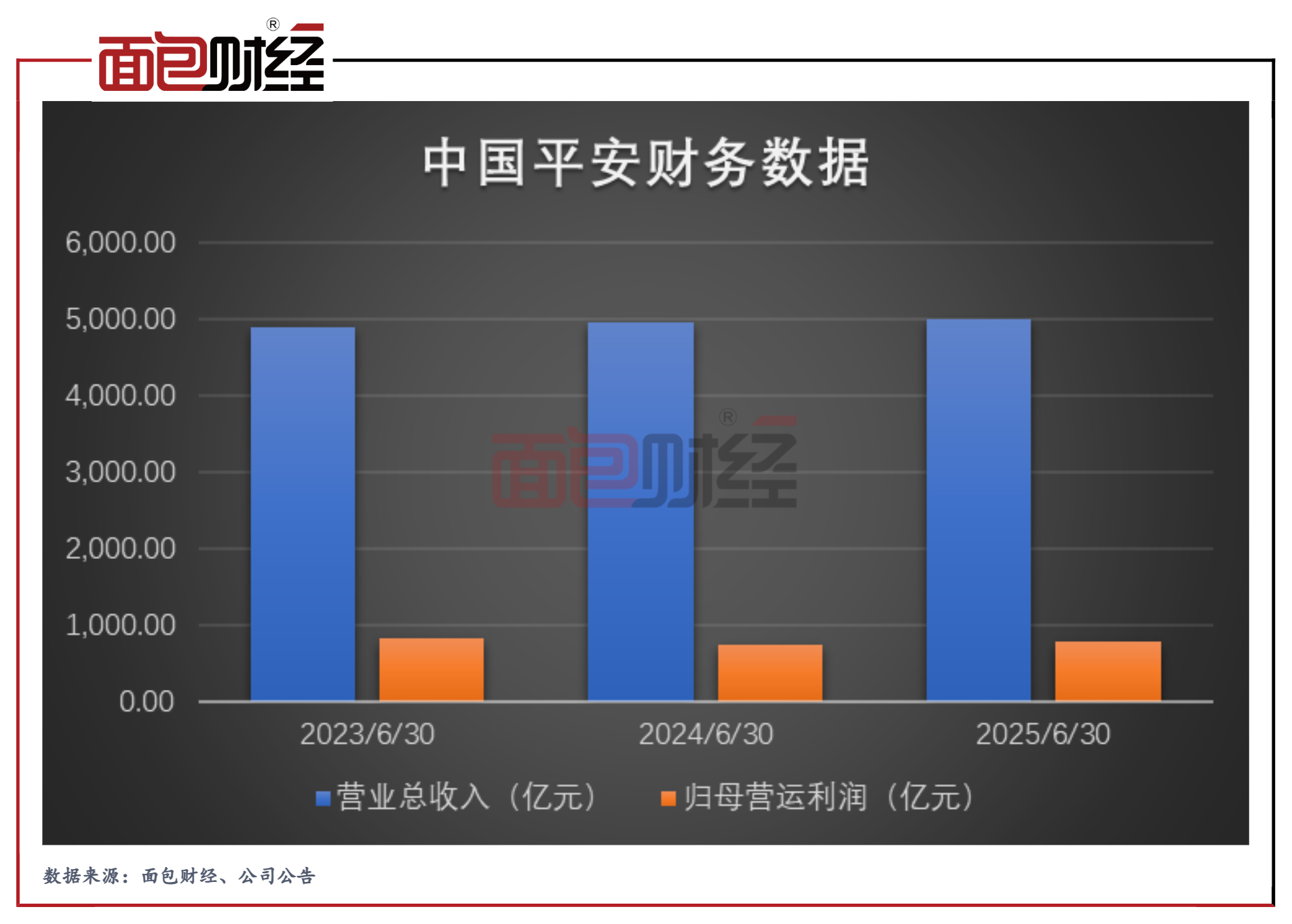

2025年上半年,平安集团实现营业收入5000.76亿元,同比增长1.0%;归母营运利润777.32亿元,同比增长3.7%;基本每股营运收益4.42元,同比增长4.5%;归母净利润680.47亿元。

从细分板块来看,寿险及健康险业务在上半年贡献的归母营运利润达524.35亿元,同比增长2.5%;财险业务贡献100.1亿元,同比增长1%;资产管理业务、金融赋能业务贡献利润同比翻倍。

截至2025年上半年末,平安集团总资产约13.51万亿元,同比增长4.3%。

发布中报的同时,平安集团公布拟向股东派发中期股利172.02亿元,每股现金分红0.95元,同比增长2.2%。近年来,平安集团的分红稳定增长,按归母营运利润计算的现金分红率一路攀升至37.9%的高位。

寿险新业务价值增速亮眼

平安集团的寿险及健康险业务在上半年保持稳健经营,持续高质量发展。

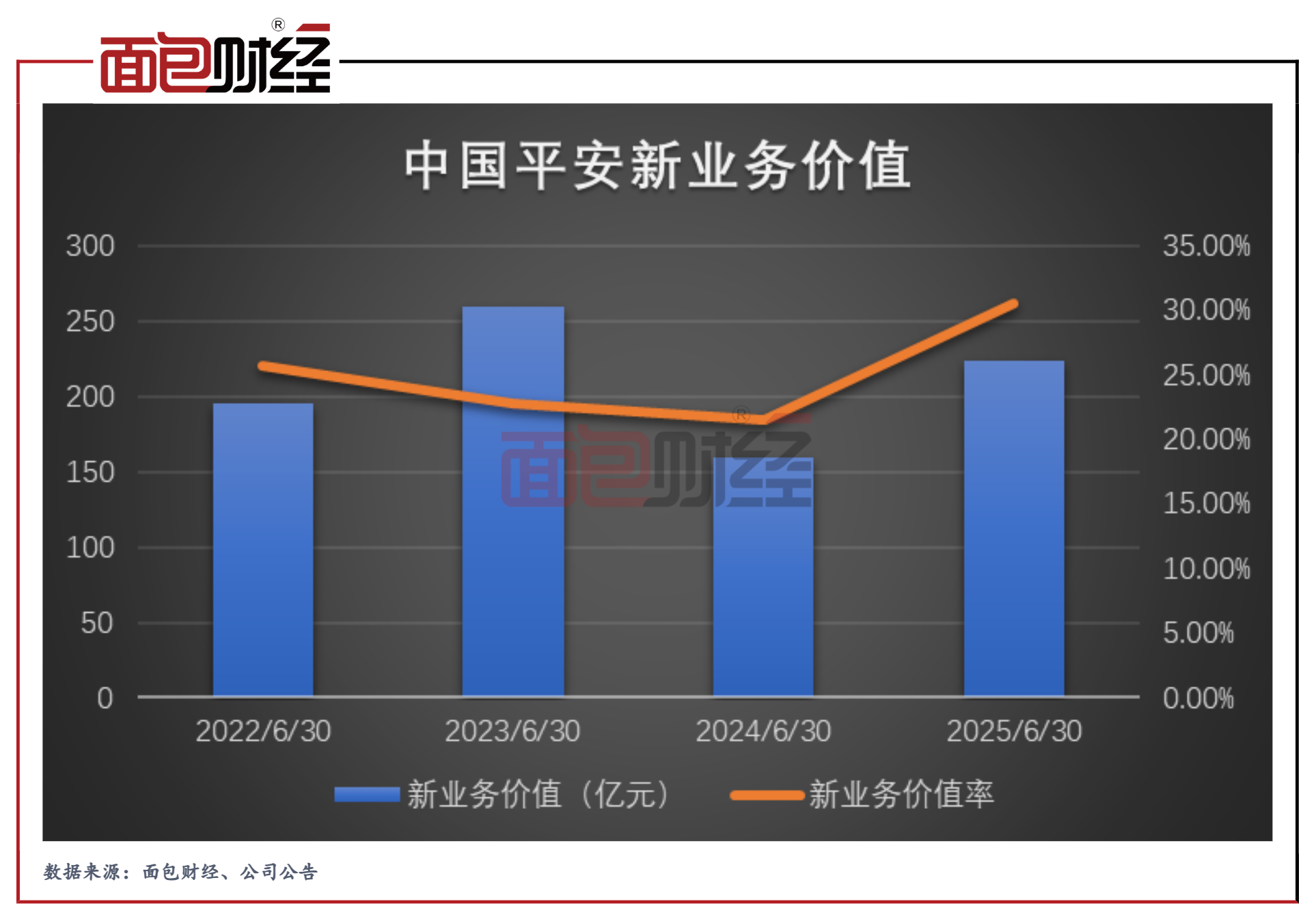

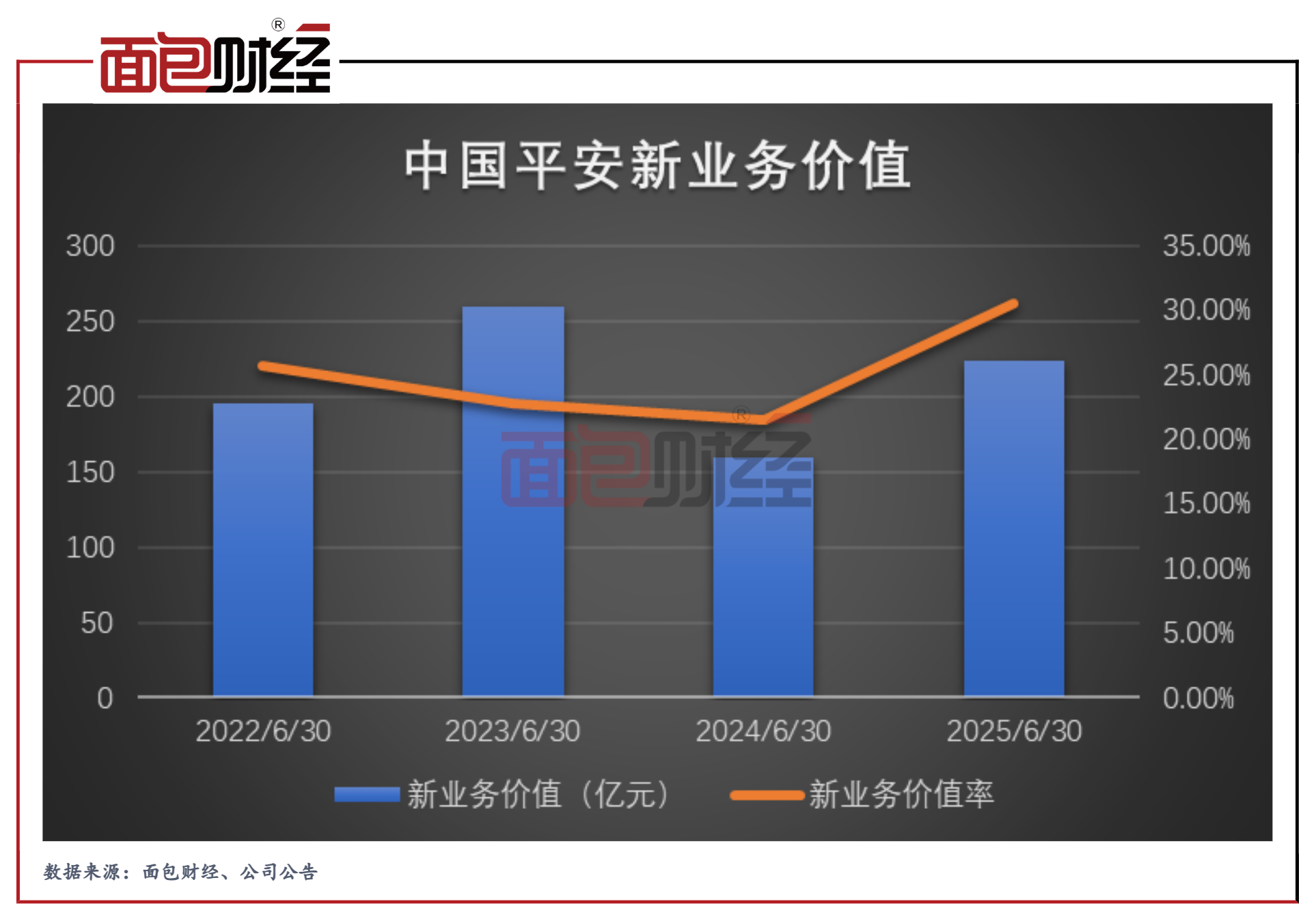

2025年上半年,平安集团寿险及健康险业务新业务价值达223.35亿元,同比增长39.8%;新业务价值率(按标准保费)30.5%,同比上升9个百分点。从存量来看,寿险及健康险业务的内含价值为9,034.19亿元,较年初增长8.2%;年化内含价值营运回报率为15.1%。

以平安寿险为例,公司聚焦与客户在养老储备、财富管理、保险保障三大关键领域的多元保险需求,拓展其产品。应对人口老龄化,平安寿险推出了个人养老金税优产品“盛世优享”和专属商业养老产品“智盈金生”两款养老年金等;以浮动收益的分红产品为研发重点,上市分红产品“金越司庆版”并持续推动主力产品“金越”分红系列;针对不同年龄、不同需求的客群推出“爱满分25”、“盛世福”等重疾产品。

2025年上半年,平安寿险保单继续率保持较高水平,13个月保单继续率达96.9%,同比上升0.3个百分点;25个月保单继续率95.0%,同比上升4.1个百分点

偿付能力充足率方面,截至2025年6月末,平安寿险的核心偿付能力充足率为167%,较上年末上升50.6百分点;综合偿付能力充足率为229.4%,较上年末上升40.2个百分点,均显著高于监管要求。

多渠道齐头并进贡献业务增长

平安集团持续深化转型,全面打造多渠道专业化销售能力。

平安寿险构建以“基本法、培训、客户经营、产品+服务”为一体的队伍发展“四合一”体系,推动主管做强、存量做优、增量做好,助力队伍结构改善,实现量质并举。

2025年上半年,代理人渠道新业务价值为143.97亿元,同比增长17.0%;代理人人均新业务价值为4.85万元,同比增长21.6%;整体人力中大专及以上学历销售人员占比同比提升1.5个百分点。

数据显示,代理人渠道对个人业务的续期业务贡献较大,上半年实现2374.43亿元的规模保费,约占个人续期业务总规模保费的88.7%。

公司对银保渠道坚持高质量发展策略,2025年上半年创造新业务价值59.72亿元,同比增长168.6%。在银行合作方面,推进多元化布局,强化与国有大行合作,加强与头部股份行、城商行等潜力渠道关系,推动渠道扩面提质。

社区金融服务渠道方面,平安寿险持续推广社区金融服务经营模式,以“农夫式”精耕存续客户为首要,实现网点高质铺设和队伍稳步发展。客户方面,2025年上半年,已实现存续客户全缴次继续率同比提升0.4个百分点。网点方面,已在198个城市铺设301个网点,较年初增加105城170个网点。队伍方面,已组建近3万人的高素质、高绩效、高品质的“三高”精英队伍。

个人客户留存率持续提升

平安集团坚持以客户需求为核心导向,持续推进综合金融战略,夯实个人客户经营。通过深耕客户需求、升级账户体系、打造优势产品、构建“一个客户、多个账户、多种产品、一站式服务”的金融解决方案,为客户提供“省心、省时、又省钱”的服务体验,提升客户忠诚度。

2025年上半年,平安集团个人业务营运利润达610.4亿元,同比增长5.2%,占归母营运利润的近八成。

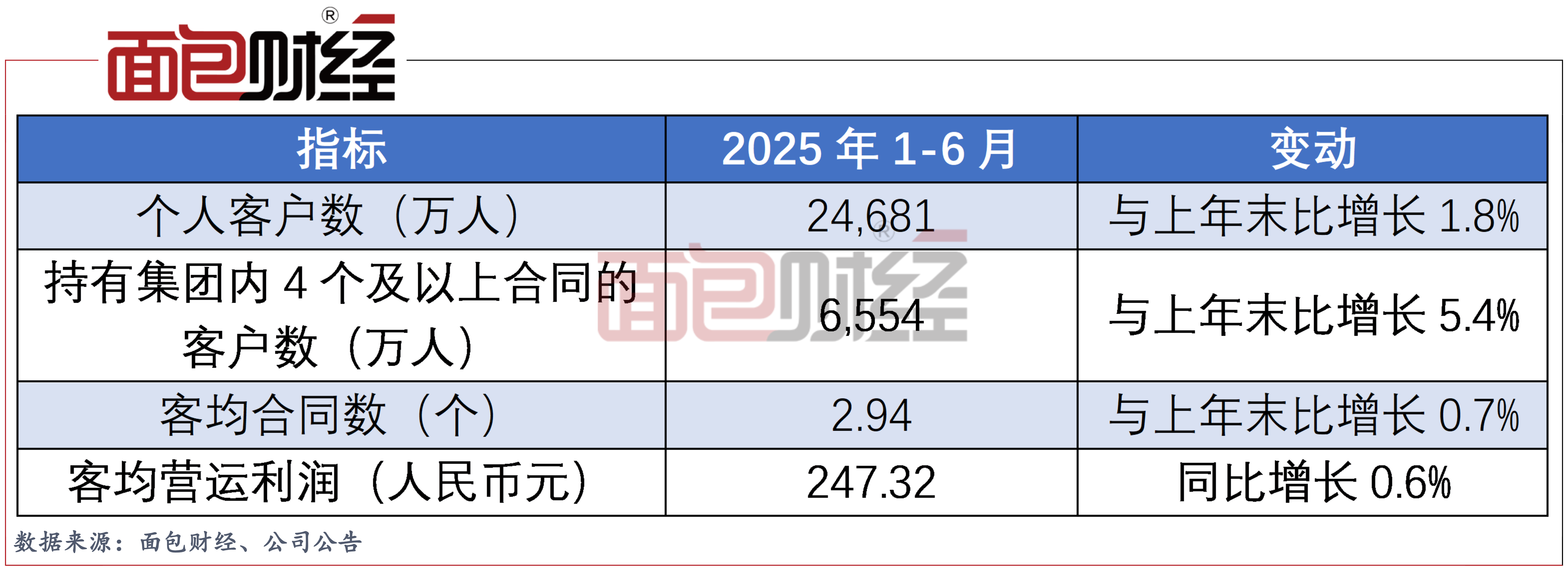

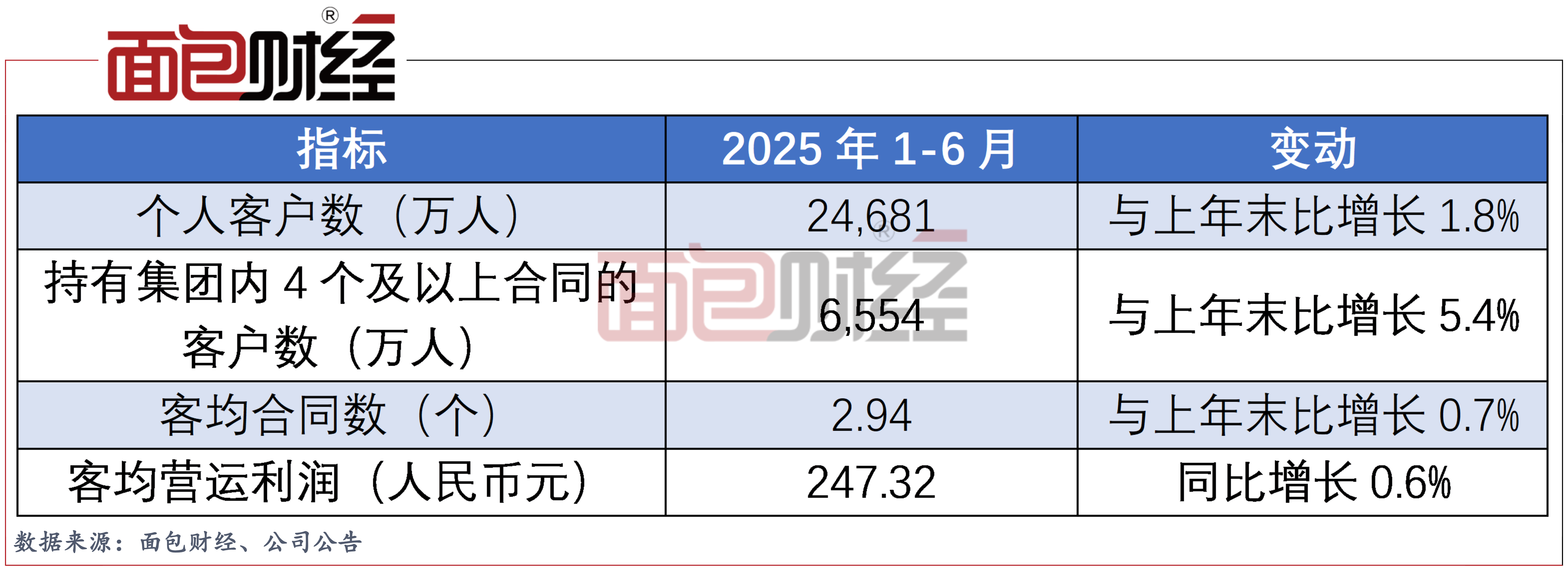

截至2025年6月末,平安集团个人客户数近2.47亿,较年初增长1.8%;上半年新增客户1571万,同比增长12.9%。与此同时,个人客户客均持有合同2.94个,较上年末增长0.7%;客均营运利润247.32元,同比增长0.6%。

平安通过不断深化客户经营,促进个人客户留存率稳步提升。报告期末,集团个人客户留存率达90.4%;持有平安集团内4个及以上合同的客户占比为26.6%,留存率达97.8%;服务时间5年及以上客户占比为73.8%,留存率为94.6%。

稳健投资增效益,严风控筑安全屏障

平安集团的保险资金投资始终秉持长期投资、匹配负债的指导思想。

截至2025年6月30日,公司保险资金投资组合规模超6.20万亿元,较年初增长8.2%。2025年上半年,保险资金投资组合实现非年化综合投资收益率3.1%,同比上升0.3个百分点。近10年,实现平均净投资收益率5.0%,平均综合投资收益率5.1%,超内含价值长期投资回报假设。

固定收益投资方面,平安集团积极应对利率下行风险,主动逢高配置利率债,合理利用交易型固收增厚收益,维持成本收益与久期的良好匹配。截至2025年上半年末,以保险资金投资品种计算,公司债券投资约为3.77万亿元,占总投资比例的60.8%,较上年末下降0.9个百分点。

在权益投资方面,公司坚持长期投资理念,深化价值型和科技成长型的均衡配置,以追求长期超越市场的稳健投资收益。截至2025年上半年末,公司股权性金融资产合计约9420.67亿元,占总投资比例的15.2%,较上年末上升2.3个百分点。

平安集团在进行各类投资的同时,高度重视资产负债相匹配的风险管理。公司不断健全以偿付能力充足率为核心量化指标的风险偏好体系,并持续开展压力测试及跟踪检视,前置风险管理于大类资产配置流程。在市场波动加大时,针对突发情景增加压力测试频率,保障在市场冲击下保险资金投资组合的安全。

2025年8月26日盘后,中国平安发布2025年半年报。

2025年上半年,中国平安聚焦综合金融主业,深化医疗、养老服务,以客户需求为导向,持续推动“三省”服务工程,整体经营保持稳健,彰显发展韧性与创新动力。

上半年,实现营收5000.76亿元,同比增长1.0%;归母营运利润777.32亿元,同比增长3.7%。寿险及健康险业务是平安集团营运利润的核心支柱,上半年贡献归母营运利润524.35亿元,同比增长2.5%。

聚焦客户在养老储备、财富管理、保险保障三大关键领域的多元保险需求,平安集团寿险及健康险业务实现高质量发展,新业务价值达223.35亿元,同比增长39.8%,存量内含价值9,034.19亿元,较年初增长8.2%。

发布中报的同时,平安集团公布拟向股东派发中期股利172.02亿元,每股现金分红0.95元,同比增长2.2%。

经营业绩稳中有升

面对日益激烈的行业竞争和客户需求升级的趋势,现代金融业正经历从“纯金融服务”向“金融+服务”的深刻转型。在金融存量化、同质化竞争时代背景下,平安集团持续深化“综合金融+医疗养老”战略,为客户提供全方位的金融顾问、家庭医生、养老管家专业服务。

2025年上半年,平安集团实现营业收入5000.76亿元,同比增长1.0%;归母营运利润777.32亿元,同比增长3.7%;基本每股营运收益4.42元,同比增长4.5%;归母净利润680.47亿元。

从细分板块来看,寿险及健康险业务在上半年贡献的归母营运利润达524.35亿元,同比增长2.5%;财险业务贡献100.1亿元,同比增长1%;资产管理业务、金融赋能业务贡献利润同比翻倍。

截至2025年上半年末,平安集团总资产约13.51万亿元,同比增长4.3%。

发布中报的同时,平安集团公布拟向股东派发中期股利172.02亿元,每股现金分红0.95元,同比增长2.2%。近年来,平安集团的分红稳定增长,按归母营运利润计算的现金分红率一路攀升至37.9%的高位。

寿险新业务价值增速亮眼

平安集团的寿险及健康险业务在上半年保持稳健经营,持续高质量发展。

2025年上半年,平安集团寿险及健康险业务新业务价值达223.35亿元,同比增长39.8%;新业务价值率(按标准保费)30.5%,同比上升9个百分点。从存量来看,寿险及健康险业务的内含价值为9,034.19亿元,较年初增长8.2%;年化内含价值营运回报率为15.1%。

以平安寿险为例,公司聚焦与客户在养老储备、财富管理、保险保障三大关键领域的多元保险需求,拓展其产品。应对人口老龄化,平安寿险推出了个人养老金税优产品“盛世优享”和专属商业养老产品“智盈金生”两款养老年金等;以浮动收益的分红产品为研发重点,上市分红产品“金越司庆版”并持续推动主力产品“金越”分红系列;针对不同年龄、不同需求的客群推出“爱满分25”、“盛世福”等重疾产品。

2025年上半年,平安寿险保单继续率保持较高水平,13个月保单继续率达96.9%,同比上升0.3个百分点;25个月保单继续率95.0%,同比上升4.1个百分点

偿付能力充足率方面,截至2025年6月末,平安寿险的核心偿付能力充足率为167%,较上年末上升50.6百分点;综合偿付能力充足率为229.4%,较上年末上升40.2个百分点,均显著高于监管要求。

多渠道齐头并进贡献业务增长

平安集团持续深化转型,全面打造多渠道专业化销售能力。

平安寿险构建以“基本法、培训、客户经营、产品+服务”为一体的队伍发展“四合一”体系,推动主管做强、存量做优、增量做好,助力队伍结构改善,实现量质并举。

2025年上半年,代理人渠道新业务价值为143.97亿元,同比增长17.0%;代理人人均新业务价值为4.85万元,同比增长21.6%;整体人力中大专及以上学历销售人员占比同比提升1.5个百分点。

数据显示,代理人渠道对个人业务的续期业务贡献较大,上半年实现2374.43亿元的规模保费,约占个人续期业务总规模保费的88.7%。

公司对银保渠道坚持高质量发展策略,2025年上半年创造新业务价值59.72亿元,同比增长168.6%。在银行合作方面,推进多元化布局,强化与国有大行合作,加强与头部股份行、城商行等潜力渠道关系,推动渠道扩面提质。

社区金融服务渠道方面,平安寿险持续推广社区金融服务经营模式,以“农夫式”精耕存续客户为首要,实现网点高质铺设和队伍稳步发展。客户方面,2025年上半年,已实现存续客户全缴次继续率同比提升0.4个百分点。网点方面,已在198个城市铺设301个网点,较年初增加105城170个网点。队伍方面,已组建近3万人的高素质、高绩效、高品质的“三高”精英队伍。

个人客户留存率持续提升

平安集团坚持以客户需求为核心导向,持续推进综合金融战略,夯实个人客户经营。通过深耕客户需求、升级账户体系、打造优势产品、构建“一个客户、多个账户、多种产品、一站式服务”的金融解决方案,为客户提供“省心、省时、又省钱”的服务体验,提升客户忠诚度。

2025年上半年,平安集团个人业务营运利润达610.4亿元,同比增长5.2%,占归母营运利润的近八成。

截至2025年6月末,平安集团个人客户数近2.47亿,较年初增长1.8%;上半年新增客户1571万,同比增长12.9%。与此同时,个人客户客均持有合同2.94个,较上年末增长0.7%;客均营运利润247.32元,同比增长0.6%。

平安通过不断深化客户经营,促进个人客户留存率稳步提升。报告期末,集团个人客户留存率达90.4%;持有平安集团内4个及以上合同的客户占比为26.6%,留存率达97.8%;服务时间5年及以上客户占比为73.8%,留存率为94.6%。

稳健投资增效益,严风控筑安全屏障

平安集团的保险资金投资始终秉持长期投资、匹配负债的指导思想。

截至2025年6月30日,公司保险资金投资组合规模超6.20万亿元,较年初增长8.2%。2025年上半年,保险资金投资组合实现非年化综合投资收益率3.1%,同比上升0.3个百分点。近10年,实现平均净投资收益率5.0%,平均综合投资收益率5.1%,超内含价值长期投资回报假设。

固定收益投资方面,平安集团积极应对利率下行风险,主动逢高配置利率债,合理利用交易型固收增厚收益,维持成本收益与久期的良好匹配。截至2025年上半年末,以保险资金投资品种计算,公司债券投资约为3.77万亿元,占总投资比例的60.8%,较上年末下降0.9个百分点。

在权益投资方面,公司坚持长期投资理念,深化价值型和科技成长型的均衡配置,以追求长期超越市场的稳健投资收益。截至2025年上半年末,公司股权性金融资产合计约9420.67亿元,占总投资比例的15.2%,较上年末上升2.3个百分点。

平安集团在进行各类投资的同时,高度重视资产负债相匹配的风险管理。公司不断健全以偿付能力充足率为核心量化指标的风险偏好体系,并持续开展压力测试及跟踪检视,前置风险管理于大类资产配置流程。在市场波动加大时,针对突发情景增加压力测试频率,保障在市场冲击下保险资金投资组合的安全。