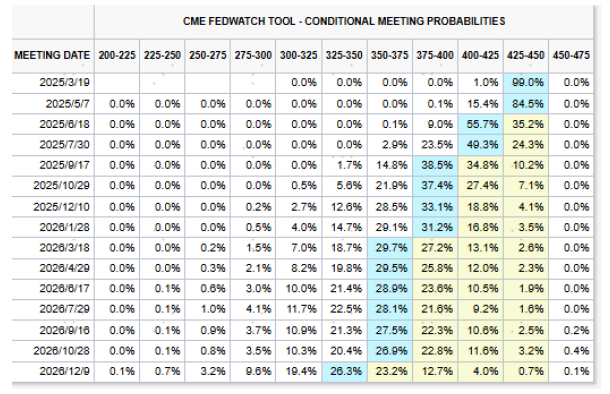

北京时间今天凌晨结束的3月FOMC会议上,美联储按兵不动符合预期,维持基准利率在4.25~4.5%。会议前市场对美联储暂停降息已是共识,CME利率期货隐含的3月暂停降息概率高达99%。因此,此次会议的焦点更多在于,面对一方面有下行压力的经济,一方面是特朗普上任以来关税等政策的反复性与随意性带来的供给通胀担忧,美联储在2025年如何应对,还能否再降息?

如果只是经济的自然下行压力,美联储快速降息即可以解决问题,我们认为不足为虑,类似于2024年9月;但如果同时还面临供给侧通胀难题,那么美联储则只能面对增长下行而无法行动,甚至还有加息压力,类似于2022年,这才是市场担心的。

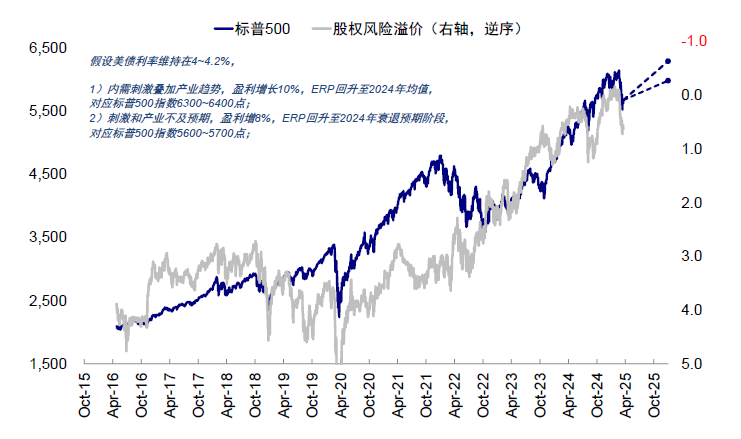

图表:会议前,CME利率期货隐含3月暂停降息的概率达99%

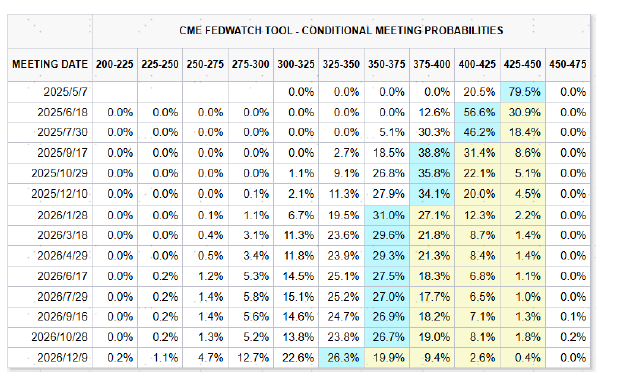

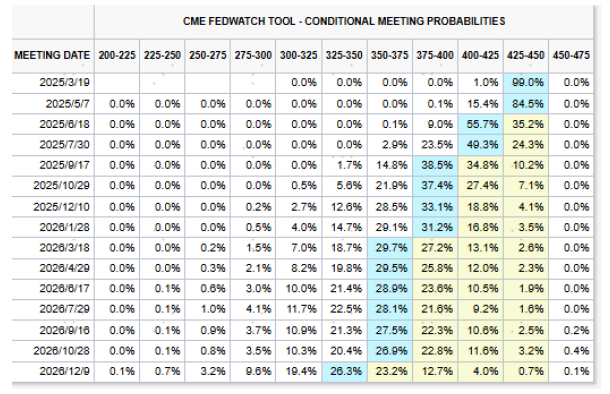

图表:会议结束后,CME利率期货隐含6月开始降息,年内共降息3次

从这个意义上看,此次会议算是略偏“鸽派”,美联储维持年内两次降息预测不变,说明从去年12月以来的各种变化加总起来的净效果并没有让美联储减少降息预期,比市场担心的要好。因此会议决议后,美债利率下行,美股反弹。

此次会议传递了什么信息?按兵不动观望不确定性,年内仍有2次降息,经济预测“类滞胀”,缩表降速

维持基准利率在4.2%~4.5%,符合预期。1月FOMC中鲍威尔就表示降息的条件是要看到通胀回落的实际进展以及就业市场的疲弱(《暂停降息才能继续降息》),而在此期间公布的1、2月非农和通胀数据仍有韧性,更何况关税等供给通胀风险还萦绕不散,因此3月暂停降息也已是市场共识,CME利率期货隐含3月暂停降息的概率高达99%。

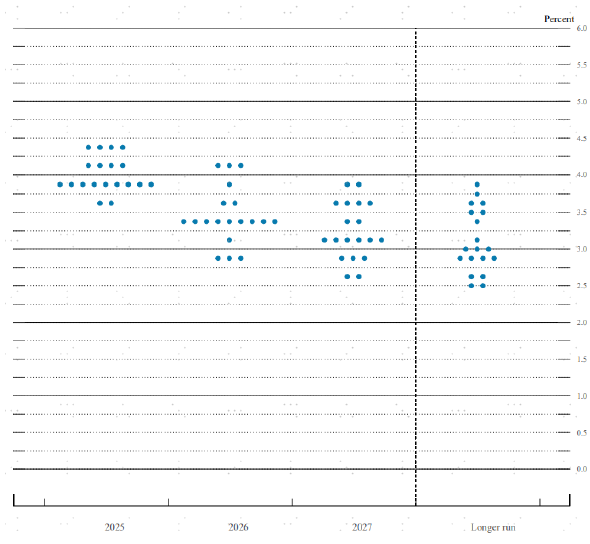

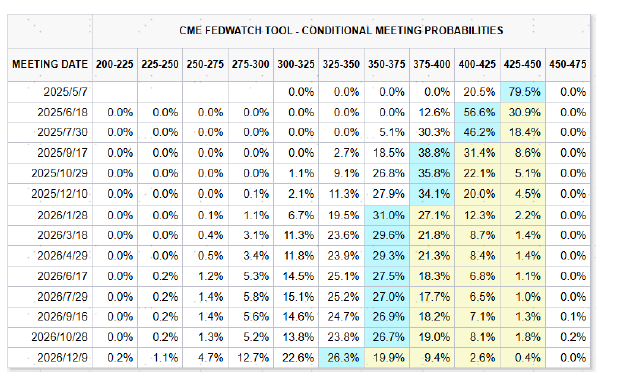

“点阵图”预期2025年降息次数维持2次,好于预期。尽管特朗普关税和移民等通胀性政策的不确定性仍在增加,但点阵图显示2025年降息次数仍有两次(3.75%~4%),与2024年12月底的点阵图一致。这说明,从去年12月以来的各种变化(担心增长放缓,担心政策不确定性带来的供给通胀压力)加总起来的净效果并没有让美联储减少降息预期,比市场担心的要好,这也有助于缓解短期市场因担忧供给侧通胀失控而无法降息的紧张情绪。

图表:3月点阵图显示2025年内仍有2次降息空间

资料来源:美联储,中金公司研究部

资料来源:美联储,中金公司研究部

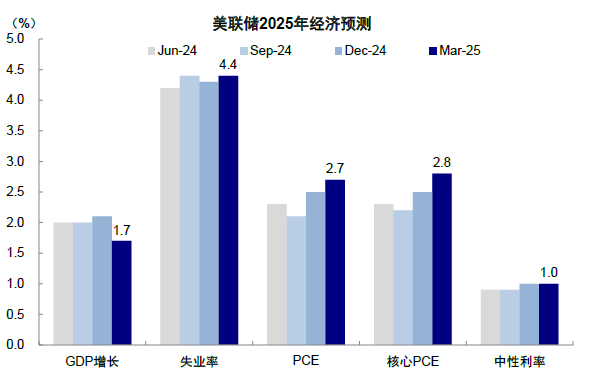

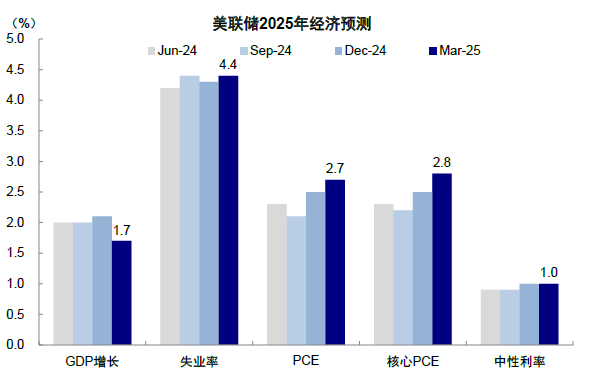

下调增长、上调通胀和失业率预测。此次FOMC会议也调整了对未来的经济数据预测,2025年实际GDP增速由12月的2.1%降至1.7%,PCE通胀水平由12月的2.5%升至2.7%,失业率微升至4.4%,呈现“类滞胀”的局面。我们在《美国增长走弱的“真相”》中已经提示了这一风险,增长弱是此前高利率抑制的自然效果,通胀预期高则是关税政策的密集表态和不确定性加剧的担忧。在利率下行的反身性出现变化和关税落地之前,短期的风险无法证伪,这也是近期美股市场回调的主要原因之一,只能在“类滞胀”的氛围中进行交易。

图表:美联储在3月FOMC上调通胀和失业率预测,下调增长预期,中性利率维持不变

资料来源:美联储,中金公司研究部

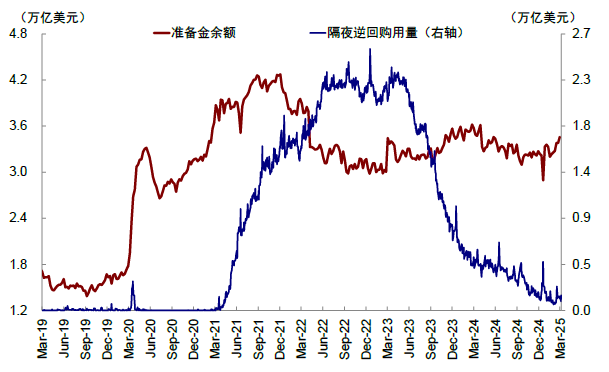

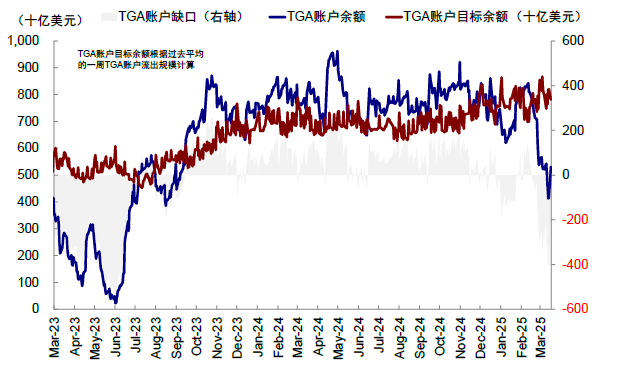

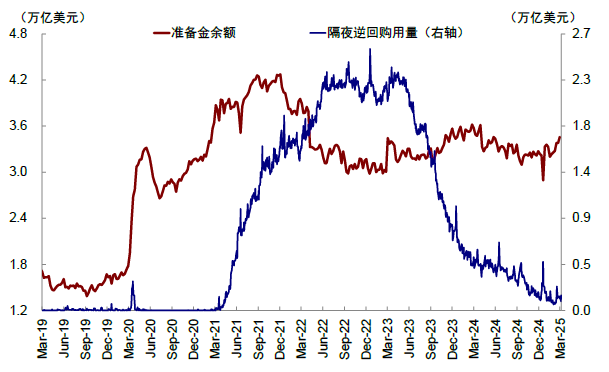

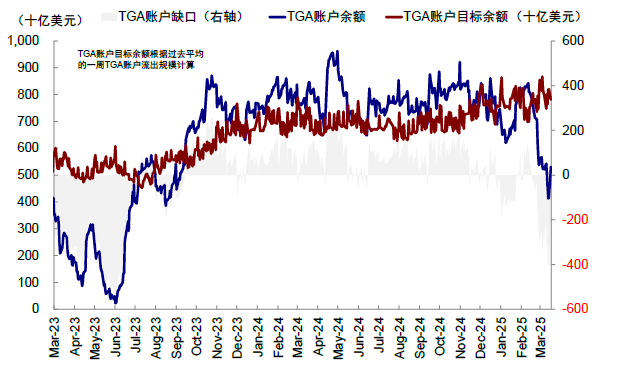

缩表降速预防流动性冲击。美联储在此次会议上宣布缩表从每个月250亿美元降至50亿美元,以避免在债务上限悬而未决的背景下加剧流动性的收缩,进而引发2019年“钱荒”的情形。根据我们测算,美国TGA账户或能维持到今年中,债务上限需要在此之前解决,也意味着美联储需要更早一步,及时减缓缩表以对冲风险。1)当前逆回购已经所剩无几,一度高达2万亿美元以上的隔夜逆回购规模目前已经降至1500亿美元左右;2)以准备金/银行资产衡量的资金充足度接近临界点,12%~13%是过度充裕和适度充裕的临界点,8%~10%则是转为缺乏的警戒线。该数值自2024年4月以来呈下滑趋势,在2025年1月1日一度下探至12.4%达到适度充裕临界点,目前为14.2%。因此提前放慢缩表有助于预防流动性冲击。

图表:当前逆回购已经所剩无几,一度高达2万亿美元以上的隔夜逆回购规模目前已经降至1500亿美元左右

资料来源:Haver,美联储,中金公司研究部

图表:债务上限生效,TGA账户余额快速消耗

资料来源:美联储,中金公司研究部

未来的政策路径与空间?关税落地将推后降息时点,反之通胀下行为6月降息打开空间

美联储主席鲍威尔在此次会上强调最多的词便是“不确定性”,强调其中相当一部分的变数来自关税政策的随意性。整体上,增长的走弱(但衰退压力不大)与通胀风险的抬升(关税扰动为主)起到了相互抵消的效果,使得美联储对于全年的降息预期维持不变。这也或隐含了两层意思:一是如果不是关税风险,美联储早就可以降息;二是如果关税大幅落地,将会使得美联储被迫延后降息时点,所以目前还是以观望为主。

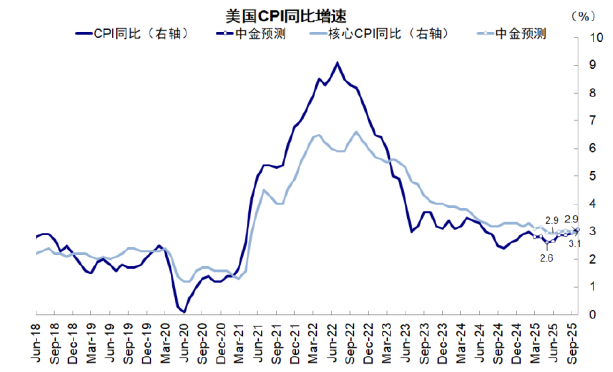

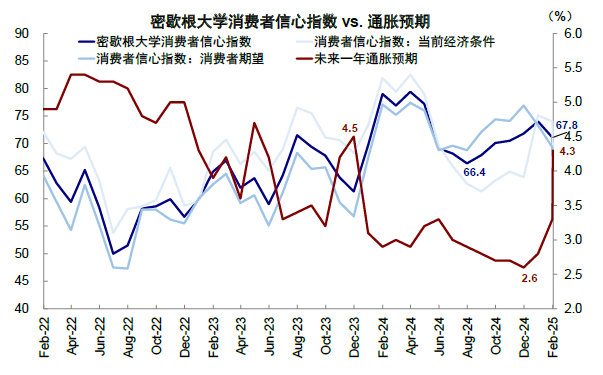

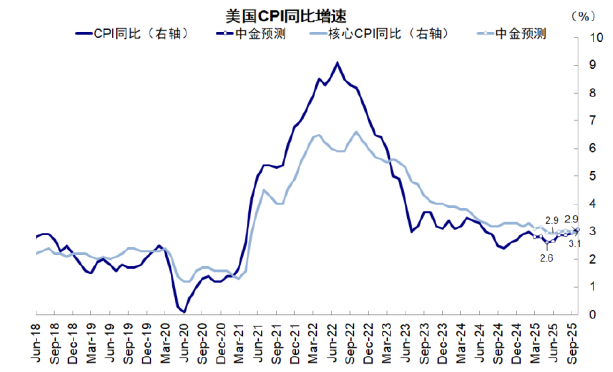

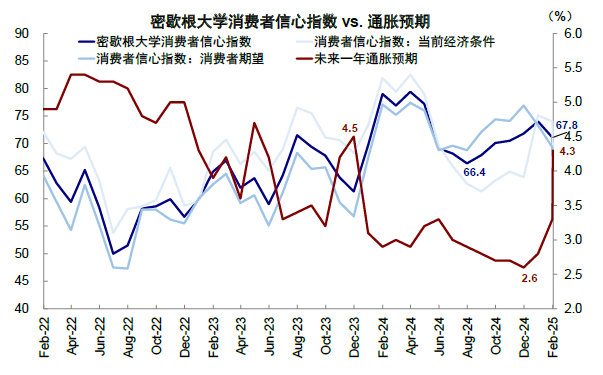

往前看,未来的降息时点和路径取决于:1)自然的经济路径,我们测算通胀将持续走低至5月(整体CPI低点2.6%),1月中开始的利率下行的反身性还未开始显现,因此提供了这段时间降息的窗口。2)关税政策的速度与力度。特朗普上任以来,关税的密集表态和不确定性使得市场一直处于供给侧通胀的担忧中。如果关税风险愈演愈烈,那么甚至可能阻断利率反身性对增长的传导效果,甚至在极端情形下导致供给通胀压力,给美联储带来加息压力(《关税的“近忧”与“远虑”》)。近期数据也体现了这一信号,密歇根消费者调查对未来一年的通胀预期从1月的3.3%跃升至2月的4.3%,连续第二个月大幅上升,为2023年11月以来最高值。

图表:我们测算通胀将持续走低至5月(整体CPI低点2.6%)

资料来源:Haver,中金公司研究部

图表:密歇根消费者调查对未来一年的通胀预期从1月的3.3%跃升至2月的4.3%

资料来源:Bloomberg,中金公司研究部

关税的影响目前更多处于“噪音阶段”,真正落地的有限。尽管特朗普就任以来关税政策四面树敌,但实际落地的只有对中国加征的20%关税和部分钢铁关税,而对加拿大、墨西哥和欧盟的关税却一拖再拖。根据PIIE此前的测算,对中国征收额外10%关税的通胀或将推升2025年美国通胀0.1个百分点[2],即便是加征60%关税也大约推高0.7个百分点[3],实际影响并不大。但麻烦的是,市场和美联储都打消不了对风险进一步升级的顾虑。因此,我们判断若4月2日对等关税全面生效的话,风险或急剧上升,美联储6月降息概率也会缩减,但如果又是“雷声大雨点小”的话,美联储6月降息概率依然不小,市场压力也会缓释。虽然这一风险无法排除,我们想提示的是,特朗普同样会受到通胀的反噬和中期选举的现实约束。如果通胀失控,导致美联储政策被迫收紧(鲍威尔的美联储主席任期2026年5月结束),将不可避免地对美股市场和美国经济都造成冲击,对2026年底的中期选举也或造成影响(当前共和党在参众两院仅保持5席的微弱领先),这也就不难解释为何关税政策到目前为止都是“说得多,做得少”(《关税的“近忧”与“远虑”》)

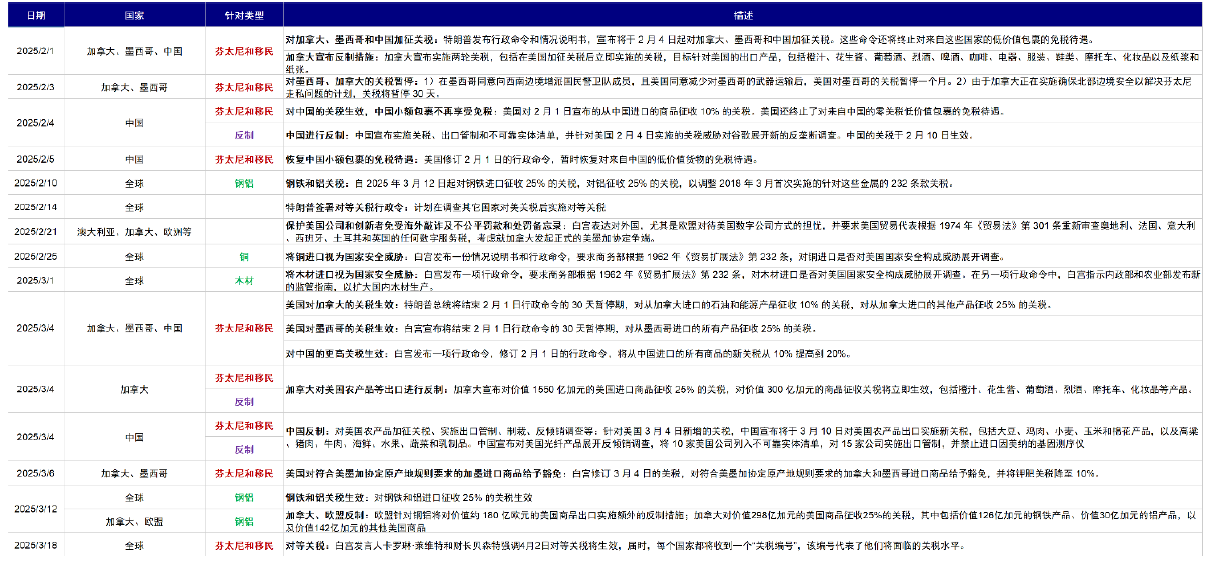

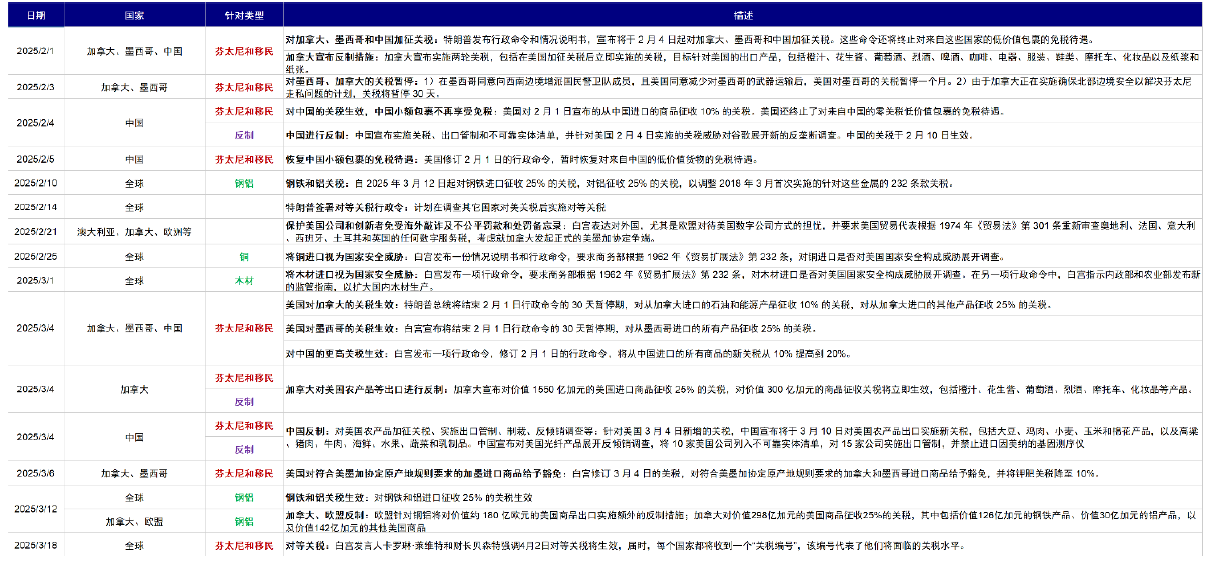

图表:特朗普关税政策出现多次反复

资料来源:The White House,商务部,中金公司研究部

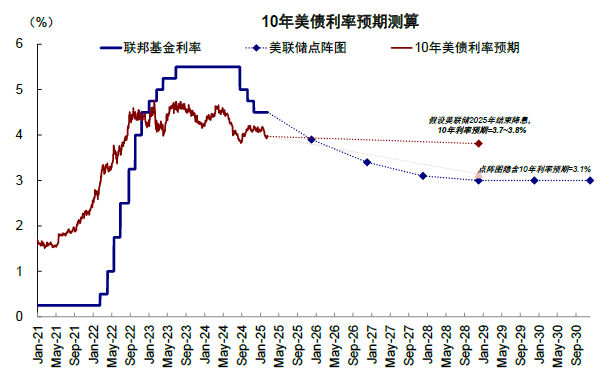

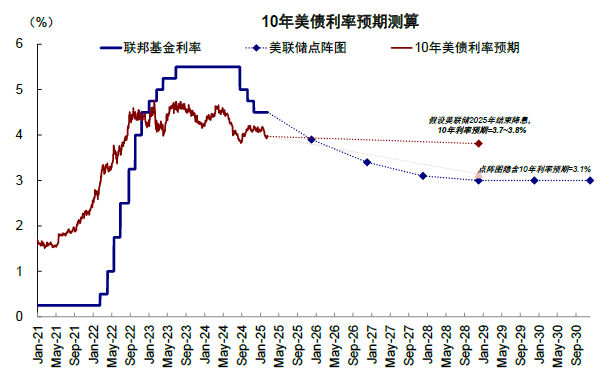

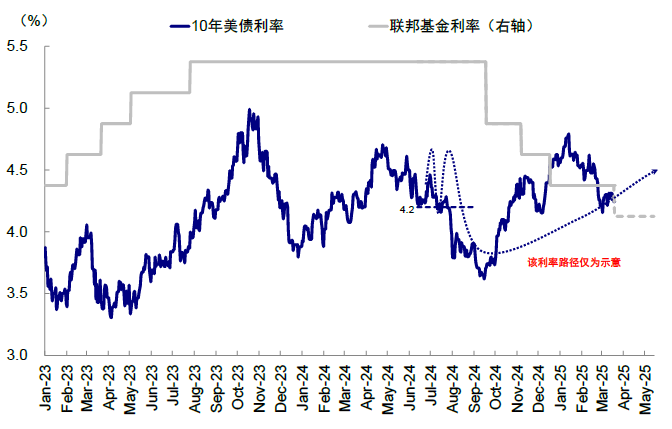

若关税政策不超预期的话,从实际利率和自然利率匹配的角度,基准情形下美联储全年仍需要降息2次(再降50-bp),对应10年美债利率中枢至4~4.2%左右。从货币政策回归中性的视角,参考美联储模型及点阵图对自然利率测算的平均值,美国实际自然利率在1.3%左右水平,PCE可能在 2.5%~2.7%左右,降息 2 次 25bp至 3.8%~4%是一个合理水平。假设期限溢价在缩表结束后转正,给定30-50bp区间,对应美债利率中枢为4~4.2%。

图表:美国自然利率与实际利率(1.79%)的差距进一步收窄至0.79个百分点

资料来源:Haver,美联储,中金公司研究部

图表:我们认为基准情形下美联储全年仍有2次降息(即对应再降50bp),对应美债利率中枢至4~4.2%左右

资料来源:Haver,美联储,Bloomberg,中金公司研究部

资产含义?4月关注关税风险与增长政策;只要当前政策不确定性能够收敛,美股都是不错的介入时点

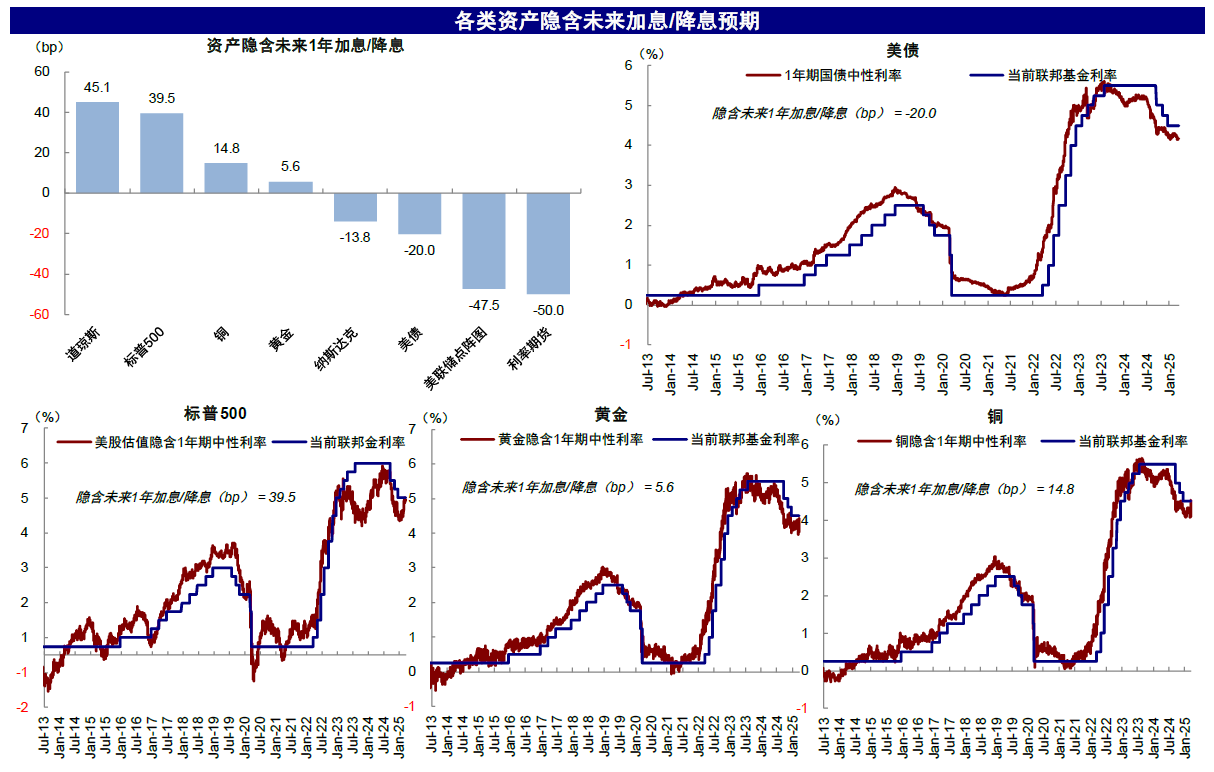

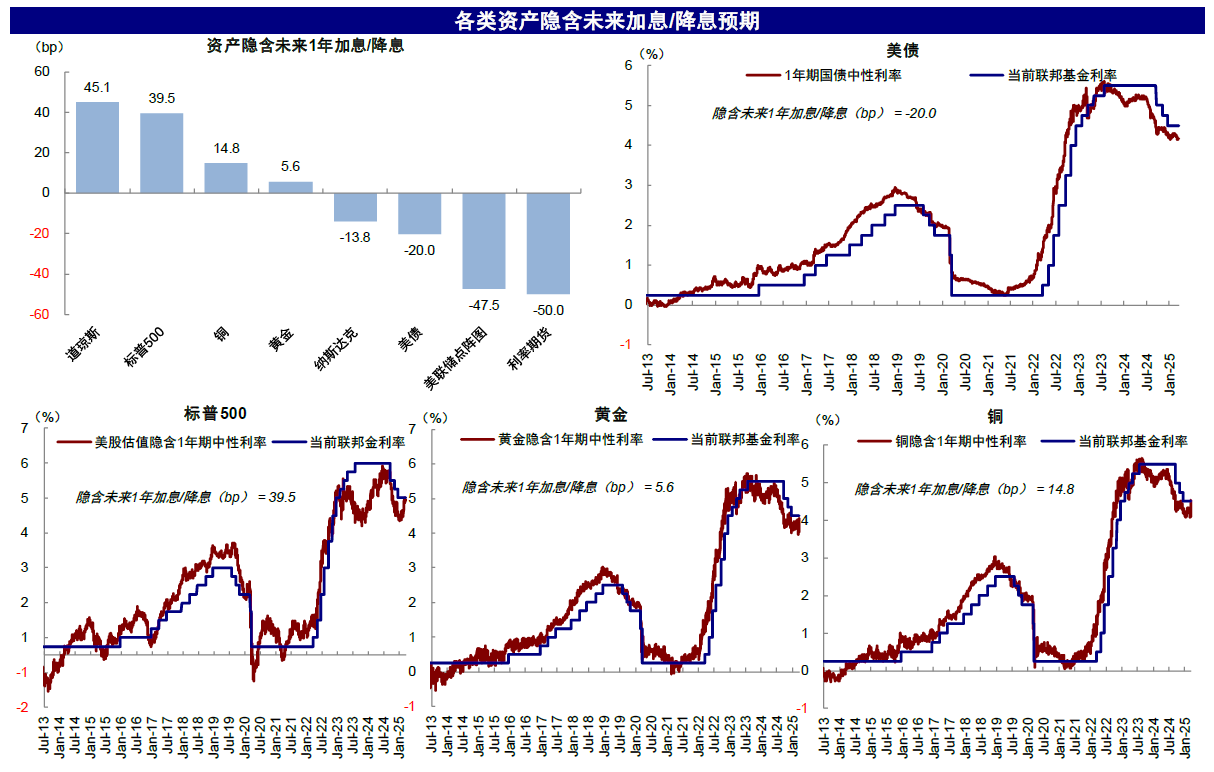

从资产计入的降息预期看,多数资产中的预期都比美联储更鹰,因此一旦降息预期回归,会提供“反着做” 的机会。我们测算,各类资产计入的降息预期比美联储点阵图(全年两次)更为鹰派,以25bp为一次计算,当前资产计入的未来1年降息幅度为:美联储点阵图(2次)>

美债(1次)> 纳斯达克(0.6次)> 黄金(-0.2次)> 铜(-0.6次)> 标普500(-1.6次)>

道琼斯(-1.8次)。

图表:各类资产计入的降息预期比美联储点阵图(全年两次)更为鹰派

资料来源:Bloomberg,美联储,中金公司研究部(数据截至2025年3月19日)

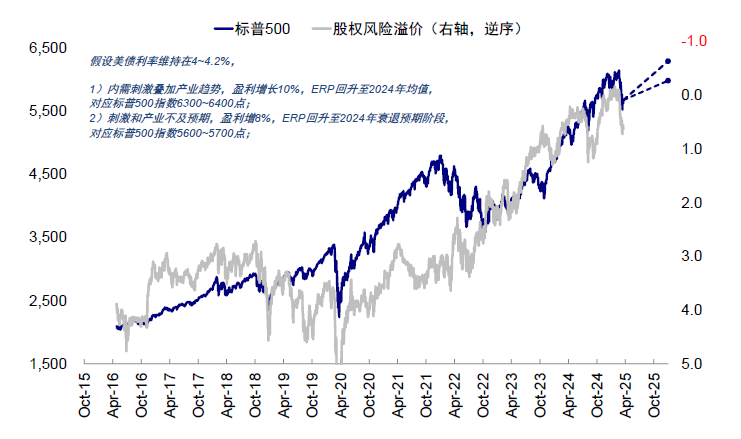

这说明,美股尤其是周期风格的道琼斯计入预期最少,标普500和道琼斯甚至已经计入了2次加息预期,这说明一旦降息预期回归,美股将存在预期大幅修正的反弹机会。短期内,标普500和纳斯达克短期的支撑位在5600和17600附近,短期反弹动力不足,就是因为无法证伪特朗普政策的不确定性。基准情形下,我们测算2025年标普500指数10%的盈利增长基本对应 6300~6400。相比之下,黄金计入的预期最多,说明因为近期风险因素已经提前计入较多提前量,因此即便降息预期回归,对其额外推动也有限;美债“反着想、反着做”,依然是阶段性的交易机会。

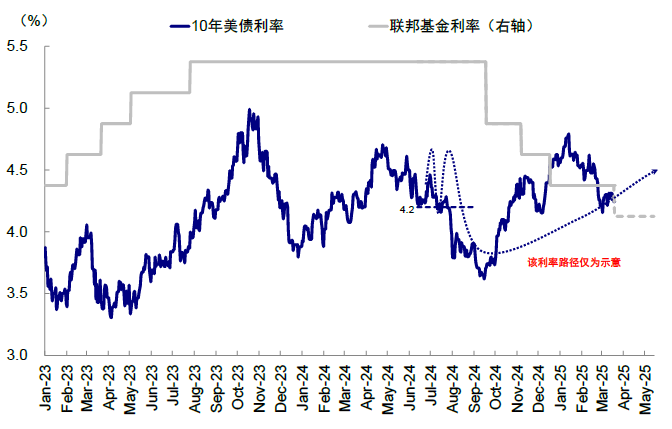

图表:美债“反着想、反着做”,短期有交易型做多机会

资料来源:Bloomberg,中金公司研究部

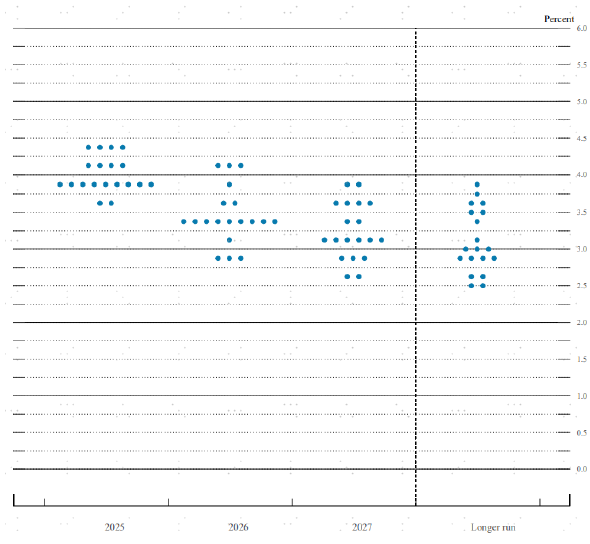

图表:基准情形下,我们测算2025年标普500指数10%的盈利增长基本对应 6300~6400

资料来源:Bloomberg,中金公司研究部

短期市场仍处于几个无法证伪的风险下,可以观察4月的政策进展。如果减税等增长性政策推进较慢,但关税风险(例如是否加征全球对等关税)仍进一步升级的情况下,那市场可能将面临进一步波动风险。反之,只要当前政策不确定性能够收敛,估值已经挤了一些泡沫、降息回归和增长性政策的出台,都会提供美股不错的介入时点。政策不确定性能收敛是关键,但也是市场的分歧所在。

北京时间今天凌晨结束的3月FOMC会议上,美联储按兵不动符合预期,维持基准利率在4.25~4.5%。会议前市场对美联储暂停降息已是共识,CME利率期货隐含的3月暂停降息概率高达99%。因此,此次会议的焦点更多在于,面对一方面有下行压力的经济,一方面是特朗普上任以来关税等政策的反复性与随意性带来的供给通胀担忧,美联储在2025年如何应对,还能否再降息?

如果只是经济的自然下行压力,美联储快速降息即可以解决问题,我们认为不足为虑,类似于2024年9月;但如果同时还面临供给侧通胀难题,那么美联储则只能面对增长下行而无法行动,甚至还有加息压力,类似于2022年,这才是市场担心的。

图表:会议前,CME利率期货隐含3月暂停降息的概率达99%

图表:会议结束后,CME利率期货隐含6月开始降息,年内共降息3次

从这个意义上看,此次会议算是略偏“鸽派”,美联储维持年内两次降息预测不变,说明从去年12月以来的各种变化加总起来的净效果并没有让美联储减少降息预期,比市场担心的要好。因此会议决议后,美债利率下行,美股反弹。

此次会议传递了什么信息?按兵不动观望不确定性,年内仍有2次降息,经济预测“类滞胀”,缩表降速

维持基准利率在4.2%~4.5%,符合预期。1月FOMC中鲍威尔就表示降息的条件是要看到通胀回落的实际进展以及就业市场的疲弱(《暂停降息才能继续降息》),而在此期间公布的1、2月非农和通胀数据仍有韧性,更何况关税等供给通胀风险还萦绕不散,因此3月暂停降息也已是市场共识,CME利率期货隐含3月暂停降息的概率高达99%。

“点阵图”预期2025年降息次数维持2次,好于预期。尽管特朗普关税和移民等通胀性政策的不确定性仍在增加,但点阵图显示2025年降息次数仍有两次(3.75%~4%),与2024年12月底的点阵图一致。这说明,从去年12月以来的各种变化(担心增长放缓,担心政策不确定性带来的供给通胀压力)加总起来的净效果并没有让美联储减少降息预期,比市场担心的要好,这也有助于缓解短期市场因担忧供给侧通胀失控而无法降息的紧张情绪。

图表:3月点阵图显示2025年内仍有2次降息空间

资料来源:美联储,中金公司研究部

资料来源:美联储,中金公司研究部

下调增长、上调通胀和失业率预测。此次FOMC会议也调整了对未来的经济数据预测,2025年实际GDP增速由12月的2.1%降至1.7%,PCE通胀水平由12月的2.5%升至2.7%,失业率微升至4.4%,呈现“类滞胀”的局面。我们在《美国增长走弱的“真相”》中已经提示了这一风险,增长弱是此前高利率抑制的自然效果,通胀预期高则是关税政策的密集表态和不确定性加剧的担忧。在利率下行的反身性出现变化和关税落地之前,短期的风险无法证伪,这也是近期美股市场回调的主要原因之一,只能在“类滞胀”的氛围中进行交易。

图表:美联储在3月FOMC上调通胀和失业率预测,下调增长预期,中性利率维持不变

资料来源:美联储,中金公司研究部

缩表降速预防流动性冲击。美联储在此次会议上宣布缩表从每个月250亿美元降至50亿美元,以避免在债务上限悬而未决的背景下加剧流动性的收缩,进而引发2019年“钱荒”的情形。根据我们测算,美国TGA账户或能维持到今年中,债务上限需要在此之前解决,也意味着美联储需要更早一步,及时减缓缩表以对冲风险。1)当前逆回购已经所剩无几,一度高达2万亿美元以上的隔夜逆回购规模目前已经降至1500亿美元左右;2)以准备金/银行资产衡量的资金充足度接近临界点,12%~13%是过度充裕和适度充裕的临界点,8%~10%则是转为缺乏的警戒线。该数值自2024年4月以来呈下滑趋势,在2025年1月1日一度下探至12.4%达到适度充裕临界点,目前为14.2%。因此提前放慢缩表有助于预防流动性冲击。

图表:当前逆回购已经所剩无几,一度高达2万亿美元以上的隔夜逆回购规模目前已经降至1500亿美元左右

资料来源:Haver,美联储,中金公司研究部

图表:债务上限生效,TGA账户余额快速消耗

资料来源:美联储,中金公司研究部

未来的政策路径与空间?关税落地将推后降息时点,反之通胀下行为6月降息打开空间

美联储主席鲍威尔在此次会上强调最多的词便是“不确定性”,强调其中相当一部分的变数来自关税政策的随意性。整体上,增长的走弱(但衰退压力不大)与通胀风险的抬升(关税扰动为主)起到了相互抵消的效果,使得美联储对于全年的降息预期维持不变。这也或隐含了两层意思:一是如果不是关税风险,美联储早就可以降息;二是如果关税大幅落地,将会使得美联储被迫延后降息时点,所以目前还是以观望为主。

往前看,未来的降息时点和路径取决于:1)自然的经济路径,我们测算通胀将持续走低至5月(整体CPI低点2.6%),1月中开始的利率下行的反身性还未开始显现,因此提供了这段时间降息的窗口。2)关税政策的速度与力度。特朗普上任以来,关税的密集表态和不确定性使得市场一直处于供给侧通胀的担忧中。如果关税风险愈演愈烈,那么甚至可能阻断利率反身性对增长的传导效果,甚至在极端情形下导致供给通胀压力,给美联储带来加息压力(《关税的“近忧”与“远虑”》)。近期数据也体现了这一信号,密歇根消费者调查对未来一年的通胀预期从1月的3.3%跃升至2月的4.3%,连续第二个月大幅上升,为2023年11月以来最高值。

图表:我们测算通胀将持续走低至5月(整体CPI低点2.6%)

资料来源:Haver,中金公司研究部

图表:密歇根消费者调查对未来一年的通胀预期从1月的3.3%跃升至2月的4.3%

资料来源:Bloomberg,中金公司研究部

关税的影响目前更多处于“噪音阶段”,真正落地的有限。尽管特朗普就任以来关税政策四面树敌,但实际落地的只有对中国加征的20%关税和部分钢铁关税,而对加拿大、墨西哥和欧盟的关税却一拖再拖。根据PIIE此前的测算,对中国征收额外10%关税的通胀或将推升2025年美国通胀0.1个百分点[2],即便是加征60%关税也大约推高0.7个百分点[3],实际影响并不大。但麻烦的是,市场和美联储都打消不了对风险进一步升级的顾虑。因此,我们判断若4月2日对等关税全面生效的话,风险或急剧上升,美联储6月降息概率也会缩减,但如果又是“雷声大雨点小”的话,美联储6月降息概率依然不小,市场压力也会缓释。虽然这一风险无法排除,我们想提示的是,特朗普同样会受到通胀的反噬和中期选举的现实约束。如果通胀失控,导致美联储政策被迫收紧(鲍威尔的美联储主席任期2026年5月结束),将不可避免地对美股市场和美国经济都造成冲击,对2026年底的中期选举也或造成影响(当前共和党在参众两院仅保持5席的微弱领先),这也就不难解释为何关税政策到目前为止都是“说得多,做得少”(《关税的“近忧”与“远虑”》)

图表:特朗普关税政策出现多次反复

资料来源:The White House,商务部,中金公司研究部

若关税政策不超预期的话,从实际利率和自然利率匹配的角度,基准情形下美联储全年仍需要降息2次(再降50-bp),对应10年美债利率中枢至4~4.2%左右。从货币政策回归中性的视角,参考美联储模型及点阵图对自然利率测算的平均值,美国实际自然利率在1.3%左右水平,PCE可能在 2.5%~2.7%左右,降息 2 次 25bp至 3.8%~4%是一个合理水平。假设期限溢价在缩表结束后转正,给定30-50bp区间,对应美债利率中枢为4~4.2%。

图表:美国自然利率与实际利率(1.79%)的差距进一步收窄至0.79个百分点

资料来源:Haver,美联储,中金公司研究部

图表:我们认为基准情形下美联储全年仍有2次降息(即对应再降50bp),对应美债利率中枢至4~4.2%左右

资料来源:Haver,美联储,Bloomberg,中金公司研究部

资产含义?4月关注关税风险与增长政策;只要当前政策不确定性能够收敛,美股都是不错的介入时点

从资产计入的降息预期看,多数资产中的预期都比美联储更鹰,因此一旦降息预期回归,会提供“反着做” 的机会。我们测算,各类资产计入的降息预期比美联储点阵图(全年两次)更为鹰派,以25bp为一次计算,当前资产计入的未来1年降息幅度为:美联储点阵图(2次)>

美债(1次)> 纳斯达克(0.6次)> 黄金(-0.2次)> 铜(-0.6次)> 标普500(-1.6次)>

道琼斯(-1.8次)。

图表:各类资产计入的降息预期比美联储点阵图(全年两次)更为鹰派

资料来源:Bloomberg,美联储,中金公司研究部(数据截至2025年3月19日)

这说明,美股尤其是周期风格的道琼斯计入预期最少,标普500和道琼斯甚至已经计入了2次加息预期,这说明一旦降息预期回归,美股将存在预期大幅修正的反弹机会。短期内,标普500和纳斯达克短期的支撑位在5600和17600附近,短期反弹动力不足,就是因为无法证伪特朗普政策的不确定性。基准情形下,我们测算2025年标普500指数10%的盈利增长基本对应 6300~6400。相比之下,黄金计入的预期最多,说明因为近期风险因素已经提前计入较多提前量,因此即便降息预期回归,对其额外推动也有限;美债“反着想、反着做”,依然是阶段性的交易机会。

图表:美债“反着想、反着做”,短期有交易型做多机会

资料来源:Bloomberg,中金公司研究部

图表:基准情形下,我们测算2025年标普500指数10%的盈利增长基本对应 6300~6400

资料来源:Bloomberg,中金公司研究部

短期市场仍处于几个无法证伪的风险下,可以观察4月的政策进展。如果减税等增长性政策推进较慢,但关税风险(例如是否加征全球对等关税)仍进一步升级的情况下,那市场可能将面临进一步波动风险。反之,只要当前政策不确定性能够收敛,估值已经挤了一些泡沫、降息回归和增长性政策的出台,都会提供美股不错的介入时点。政策不确定性能收敛是关键,但也是市场的分歧所在。