昔日明星私募,如今的情况令人唏嘘。

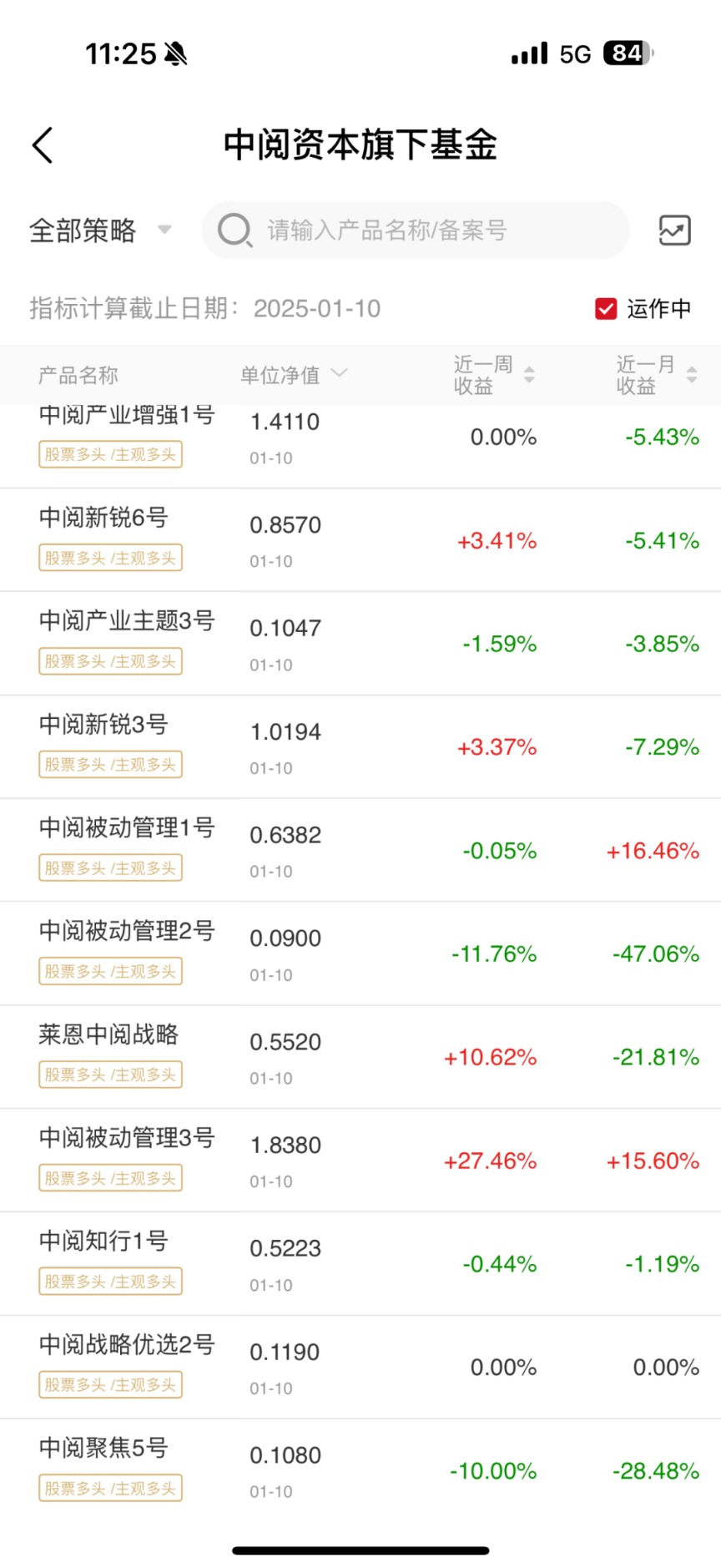

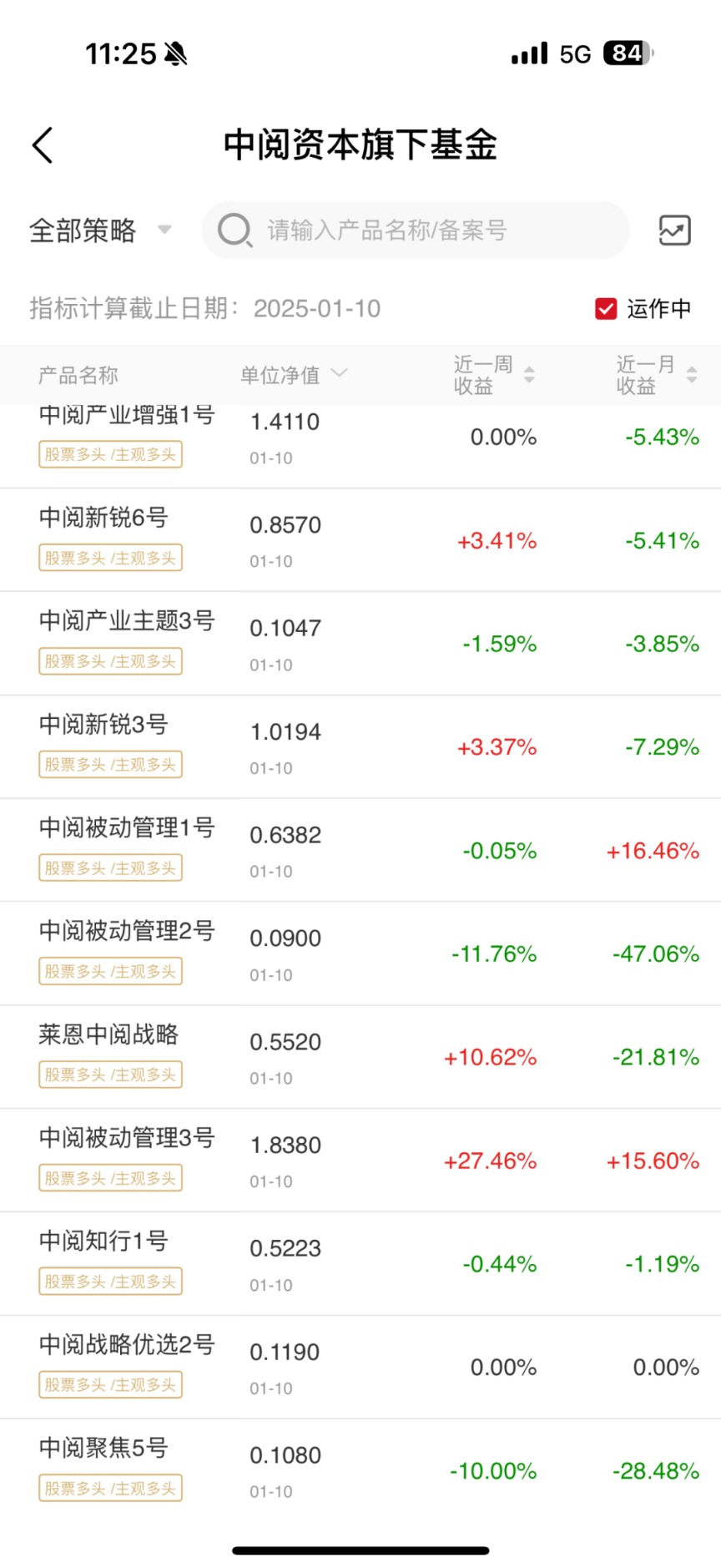

近日,三方平台数据显示,截至1月10日,中阅资本旗下的中阅被动管理2号私募证券投资基金累计净值仅为0.09元,与此同时,该公司旗下多只其他产品净值低于0.7元。

公开资料显示,中阅资本管理规模超20亿元,曾凭借短期超高业绩收获一定知名度,但近三年来,该公司旗下多只产品净值跌跌不休,合规层面也遭到监管“点名”。在业内人士看来,近年来持续波动的市场对基金经理提出了更大的考验,但该私募的风控缺位亦难辞其咎。伴随着私募业走上规范发展之路,管理人需不断优化投研体系和风控能力,坚守合规底线,方能获得投资人信任。

中阅资本现多只“毛基”

三方平台数据显示,中阅资本旗下的中阅被动管理2号私募证券投资基金,截至今年1月10日的最新累计净值已经回撤至仅为0.09元。

从历史净值走势上看,中阅被动管理2号成立于2019年9月23日,至2021年9月24日累计收益率一度达到了148%。不过,此后至今该产品的净值便再也没能创出新高,反而一路波动向下,屡屡刷出新低。截至今年1月20日,中阅被动管理2号成立五年多以来累计亏损率已经高达91%,期间的最大回撤值更是高达98.06%。

上述产品并非孤例,中阅资本旗下还有其他多只产品的业绩表现不乐观。

三方平台数据显示,截至1月10日,公司旗下多只产品净值低于0.7元,其中中阅战略优选2号和中阅聚焦5号的单位净值更是在1毛附近徘徊。

公开资料显示,中阅资本成立于2017年3月,为私募证券投资基金管理人,目前管理规模在20亿元-50亿元区间。公司官网介绍显示,公司创始人及总经理孙建波曾任广发基金研究员、投委会策略小组成员,银河证券首席策略师、新三板做市审核委员及投资负责人。2019年一季度,中阅资本曾以63.96%的策略收益率荣获私募排排网私募百强榜季军,一度在行业中崭露头角。

不过,近年来,中阅资本不仅业绩“翻车”,合规层面也显现风险。

根据深交所在2024年11月15日发布的公告,深交所对中阅资本管理股份公司发出了监管函。监管函中指出,中阅资本管理股份公司因未按照《上市公司收购管理办法》的相关规定,在持股比例达到5%后继续买入东易日盛股票,且在持股比例降至5%时仍继续卖出股份,构成了违规行为。

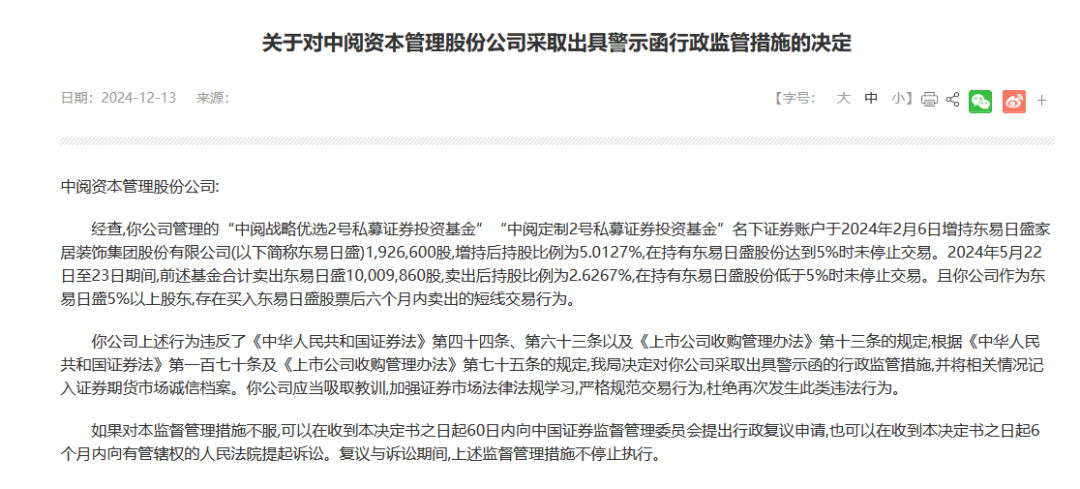

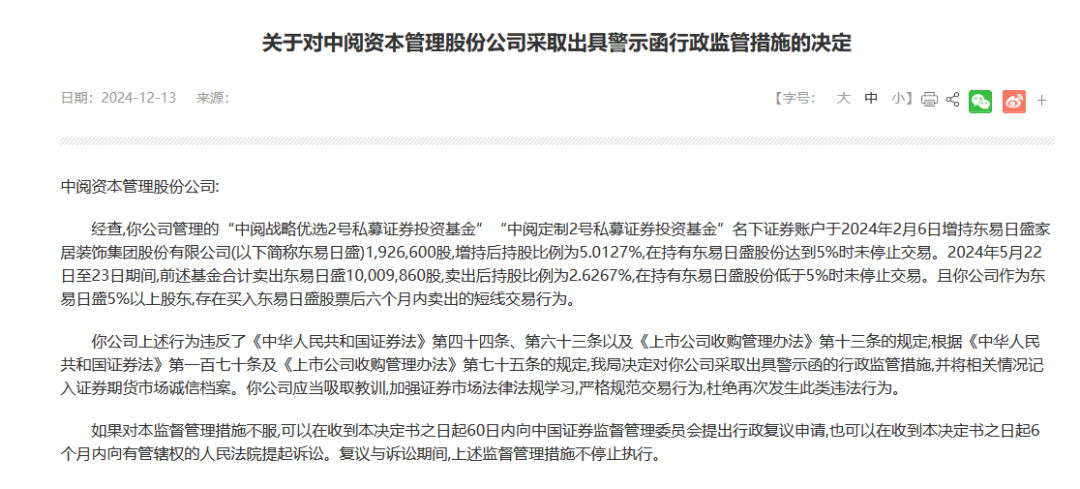

与此同时,去年12月北京证监局发布信息称,“中阅战略优选2号私募证券投资基金”“中阅定制2号私募证券投资基金”名下证券账户于2024年2月6日增持东易日盛,增持后持股比例为5.0127%,在持有东易日盛股份达到5%时未停止交易。且中阅资本作为东易日盛5%以上股东,存在买入东易日盛股票后六个月内卖出的短线交易行为,因此决定对中阅资本采取出具警示函的行政监管措施。

多家知名私募“翻车”

除了中阅资本,近年来多家知名私募业绩与合规层面显现风险。

比如,2024年5月,中基协发布的公告显示,9家私募基金管理人存在异常经营情形,将予以注销登记,其中嘉恳资产赫然在列。据悉,嘉恳资产2020年管理规模曾经超过百亿元,但2022年以来其业绩表现不佳,合规层面也亮起了红灯。

沪上一位中型私募知名基金经理管理的产品,截至1月10日,净值也跌至0.619元,今年以来回撤超10%,成立以来最大回撤更是高达49.9%。

在业内人士看来,近年来市场波动加剧确实对基金经理提出了更大考验,但是多家私募的风控缺位也是导致净值大幅回撤的重要原因。

“2019-2021年,市场风格鲜明,私募可以凭借押注式打法或单一能力圈实现业绩飙升,甚至部分管理人还叠加了较大杠杆,实现‘名利双收’。但近年来的市场风格切换节奏加快,宏观变化也考验着基金经理的能力,所以部分知名私募便暴露了投研方面的不足,而且在行业监管体系不断完善下,一些管理人的合规问题也有所显现,越来越多知名私募‘跌下神坛’。”沪上一位私募研究员直言。

补短板成行业共识

面对“毛基”的频繁出现,多家私募开始反思,在加强全球资产研究、优化自身投研体系等方面下功夫。

沪上某业绩低迷近3年的百亿级私募创始人坦言:“我们今年在海外市场研究方面下了很大功夫,不仅覆盖了美股,还对日本、韩国等市场进行了研究和浅层次的布局,希望能够在业绩修复或平滑净值波动方面起到作用。”

去年运舟资本创始人周应波也表示,过往公司投研选股时仅聚焦于景气成长,强调行业的快速爆发、技术曲线的突破、政策对小范围行业的支持。但在新的时代背景下,大面积的行业快速爆发变得稀缺,技术曲线的突破也非常局部,大部分行业进入成熟阶段。“因此在总结经验教训后,我们将投资选股框架调整为均衡成长,即我们会在跨行业上做均衡找机会,不会仅局限于科技领域,同时从生意本质、股东回报等角度选择估值偏低的股票。”

昔日明星私募,如今的情况令人唏嘘。

近日,三方平台数据显示,截至1月10日,中阅资本旗下的中阅被动管理2号私募证券投资基金累计净值仅为0.09元,与此同时,该公司旗下多只其他产品净值低于0.7元。

公开资料显示,中阅资本管理规模超20亿元,曾凭借短期超高业绩收获一定知名度,但近三年来,该公司旗下多只产品净值跌跌不休,合规层面也遭到监管“点名”。在业内人士看来,近年来持续波动的市场对基金经理提出了更大的考验,但该私募的风控缺位亦难辞其咎。伴随着私募业走上规范发展之路,管理人需不断优化投研体系和风控能力,坚守合规底线,方能获得投资人信任。

中阅资本现多只“毛基”

三方平台数据显示,中阅资本旗下的中阅被动管理2号私募证券投资基金,截至今年1月10日的最新累计净值已经回撤至仅为0.09元。

从历史净值走势上看,中阅被动管理2号成立于2019年9月23日,至2021年9月24日累计收益率一度达到了148%。不过,此后至今该产品的净值便再也没能创出新高,反而一路波动向下,屡屡刷出新低。截至今年1月20日,中阅被动管理2号成立五年多以来累计亏损率已经高达91%,期间的最大回撤值更是高达98.06%。

上述产品并非孤例,中阅资本旗下还有其他多只产品的业绩表现不乐观。

三方平台数据显示,截至1月10日,公司旗下多只产品净值低于0.7元,其中中阅战略优选2号和中阅聚焦5号的单位净值更是在1毛附近徘徊。

公开资料显示,中阅资本成立于2017年3月,为私募证券投资基金管理人,目前管理规模在20亿元-50亿元区间。公司官网介绍显示,公司创始人及总经理孙建波曾任广发基金研究员、投委会策略小组成员,银河证券首席策略师、新三板做市审核委员及投资负责人。2019年一季度,中阅资本曾以63.96%的策略收益率荣获私募排排网私募百强榜季军,一度在行业中崭露头角。

不过,近年来,中阅资本不仅业绩“翻车”,合规层面也显现风险。

根据深交所在2024年11月15日发布的公告,深交所对中阅资本管理股份公司发出了监管函。监管函中指出,中阅资本管理股份公司因未按照《上市公司收购管理办法》的相关规定,在持股比例达到5%后继续买入东易日盛股票,且在持股比例降至5%时仍继续卖出股份,构成了违规行为。

与此同时,去年12月北京证监局发布信息称,“中阅战略优选2号私募证券投资基金”“中阅定制2号私募证券投资基金”名下证券账户于2024年2月6日增持东易日盛,增持后持股比例为5.0127%,在持有东易日盛股份达到5%时未停止交易。且中阅资本作为东易日盛5%以上股东,存在买入东易日盛股票后六个月内卖出的短线交易行为,因此决定对中阅资本采取出具警示函的行政监管措施。

多家知名私募“翻车”

除了中阅资本,近年来多家知名私募业绩与合规层面显现风险。

比如,2024年5月,中基协发布的公告显示,9家私募基金管理人存在异常经营情形,将予以注销登记,其中嘉恳资产赫然在列。据悉,嘉恳资产2020年管理规模曾经超过百亿元,但2022年以来其业绩表现不佳,合规层面也亮起了红灯。

沪上一位中型私募知名基金经理管理的产品,截至1月10日,净值也跌至0.619元,今年以来回撤超10%,成立以来最大回撤更是高达49.9%。

在业内人士看来,近年来市场波动加剧确实对基金经理提出了更大考验,但是多家私募的风控缺位也是导致净值大幅回撤的重要原因。

“2019-2021年,市场风格鲜明,私募可以凭借押注式打法或单一能力圈实现业绩飙升,甚至部分管理人还叠加了较大杠杆,实现‘名利双收’。但近年来的市场风格切换节奏加快,宏观变化也考验着基金经理的能力,所以部分知名私募便暴露了投研方面的不足,而且在行业监管体系不断完善下,一些管理人的合规问题也有所显现,越来越多知名私募‘跌下神坛’。”沪上一位私募研究员直言。

补短板成行业共识

面对“毛基”的频繁出现,多家私募开始反思,在加强全球资产研究、优化自身投研体系等方面下功夫。

沪上某业绩低迷近3年的百亿级私募创始人坦言:“我们今年在海外市场研究方面下了很大功夫,不仅覆盖了美股,还对日本、韩国等市场进行了研究和浅层次的布局,希望能够在业绩修复或平滑净值波动方面起到作用。”

去年运舟资本创始人周应波也表示,过往公司投研选股时仅聚焦于景气成长,强调行业的快速爆发、技术曲线的突破、政策对小范围行业的支持。但在新的时代背景下,大面积的行业快速爆发变得稀缺,技术曲线的突破也非常局部,大部分行业进入成熟阶段。“因此在总结经验教训后,我们将投资选股框架调整为均衡成长,即我们会在跨行业上做均衡找机会,不会仅局限于科技领域,同时从生意本质、股东回报等角度选择估值偏低的股票。”