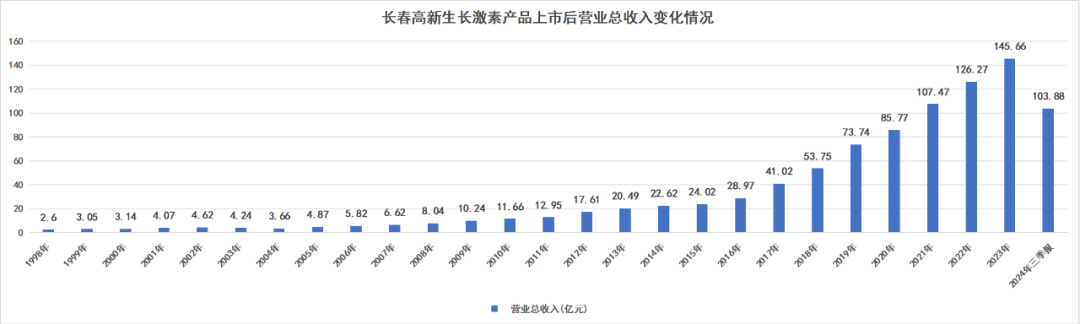

长春高新的三季报,几乎刷新了近二十年来业绩的新低。2024年前三季度中,长春高新共实现营收103.88亿元,同比下降2.75%;实现归母净利润27.89亿元,同比下降22.8%。扣除非经常性损益后归属于母公司股东的净利润28.41亿元,同比下降21.45%。纵观长春高新发展史,上一次营收年度出现负增长,要追溯到20年前;净利润出现年度负增长,要追溯到11年前;扣非净利润的年度负增长,则是13年前。业绩端的数据足以表明,长春高新到了必须改变的时候。以生长激素为切入点,长春高新正在走诺和诺德曾经走过的路。在GLP-1尚未出现的时候,生长激素是诺和诺德业绩的重要增长点,在公司总营收中的占比一度超过13%。然而,随着市场逐渐内卷,诺和诺德的生长激素营收骤降,如今占比已经仅为总营收的1.7%。不过,诺和诺德并没有因为生长激素的滑坡而一蹶不振,相反在后续“减肥神药”GLP-1的带动下踏上了新的巅峰。诺和诺德的发展路径诚然就是一份标准的满分答卷。与诺和诺德类似,长春高新也将面临生长激素失去增长的困境,如何在生长激素内卷前找到新的增长点,这亦是长春高新所面临的核心议题。

诺和诺德曾是成长激素领域的核心玩家,其生长激素业务曾在2010年的时候大卖11.28亿美元,占当年总营收的13.2%。生长激素的爆发式增长,是那些年诺和诺德业绩的核心驱动力,Norditropin(诺和诺德短效生长激素)曾连续多年稳坐全球生长激素头把交椅,市场占有率一度超过40%。尽管生长激素需求强劲,但Norditropin毕竟是一款于1995年获FDA批准上市的产品,随着2013年和2017年两项核心专利的陆续失效,Norditropin营收规模持续降低,至2023年已经降至5.39亿美元,仅占诺和诺德总营收的1.7%。

图:诺和诺德生长激素营收一览,来源:锦缎研究院

图:诺和诺德生长激素营收一览,来源:锦缎研究院

从诺和诺德的案例中我们不难发现,生长激素虽然拥有一定的护城河,但其依然难以阻挡后续竞争者的入局。随着时间的推移,这个赛道势必会陷入内卷的漩涡。长春高新之所以成为国内生长激素龙头,核心原因在于入局时间够早。1993年创立之初,长春高新还是一家定位于以高新区基础设施建设为主的房地产企业。或许是看到了Norditropin的机会,长春高新在1997年出资6000万元与金磊成立金赛药业,金磊以技术入股,持股24%。金磊是金赛药业的核心“灵魂”,曾赴美留学,并通过研究课题“大肠杆菌内分泌技术”,获得了美国生物学界最高奖“克莱文奖”。也正是依靠这项技术,金赛药业才得以入局后来的产业风口——生长激素。在生长激素领域,低端产品是粉针,中端产品是水针,高端产品是长效水针。而在金磊为首的科研团队的带领下,长春高新1998 年上市国产第一支生长激素粉剂,2005 年上市亚洲第一支生长激素水剂,2014 年上市全球第一支聚乙二醇长效生长激素水针,真正搭建起了涵盖高中低档的产品矩阵,树立起在生长激素领域龙头企业的品牌地位。靠着生长激素需求的持续释放,长春高新过起了顺风顺水的舒坦日子,其营收由最初的2.6亿元飙升至2023年的145.66亿元。尤其在Norditropin因内卷而失速的情况下,长春高新的营收依然保持强势增长势头。

图:长春高新营收一览,来源:锦缎研究院

图:长春高新营收一览,来源:锦缎研究院

业绩高速增长的带动下,长春高新股价一路飞涨,曾经一度突破两千亿元市值,股价最高直逼500元。“东北药茅”的大名,也因此传遍资本市场。然而,就在长春高新享受生长激素带来的红利时,其也不断受到市场对其依赖大单品的质疑。尤其最近两年,随着生长激素集采预期释放、同行同类产品上市等外部环境的变化,这种质疑正慢慢变成现实。首先是入局玩家的增多。比如在粉针上,目前有安科生物、联合赛尔等多家公司生产;在水针上,也有安科生物以及诺和诺德的竞争;即使在最优势的长效水针上,诺和诺德的长效水针Sogroya也在2020年9月获批上市,并且其国内上市申请已经在今年9月获得CDE受理。竞争格局的恶化,这是注定无法规避的。其次是集采风险日益增大。2022年以来短效生长激素相继被广东联盟、福建、河北等部分省份纳入了省际集采目录。2023年,长春高新生长激素相关剂型中标浙江省公立医疗机构第四批药品集中带量采购。随着区域试点的展开,生长激素的全面集采又会有多远呢?一个大单品可以让一个企业兴盛多年,但只有一个大单品也意味着未来企业有可能一夜塌方。前有集采,后有追兵,长春高新多年的舒服日子是时候结束了。

以结果而论,金赛生物在长春高新的营收占比依然超过八成,其依然深陷生长激素依赖,但这却并不能否认长春高新曾经做过的努力。曾几何时,长春高新也努力地想要开辟第二增长曲线,只不过力度不够,方向也不太对。在靠着生长激素就能挣到easy money的时候,长春高新并未想着把研发创新作为重头戏去对待。2011年之前,长春高新基本没有公布过企业的研发费用;而2011年之后,长春高新直至最近三年才将研发费用在营收中的占比提升至10%以上。

图:长春高新研发费用及营收占比,来源:锦缎研究院

图:长春高新研发费用及营收占比,来源:锦缎研究院

在长春高新官网的主要产品目录中,一共列举了7个产品。除了重组人生长激素之外,在2020年之前获批的产品只有百克生物的水痘减毒活疫苗以及两款中药(银花泌炎灵片、血栓心脉宁片)。可见,顺风顺水的20多年时间里,长春高新并没有痛下决心地去打造企业的第二曲线。这其实并不是长春高新独有的弊端,而是那个时代的缩影。把时间回推十年,在医药工业排行榜前列的企业中,各自有各自的门道,有依靠中药搞得红红火火的扬子江药业,也有靠广告营销把药品当快消品经营得风生水起的东北老大哥哈药集团,但依靠研发创新来驱动发展的,几乎是凤毛麟角。长春高新亦然。金磊甚至还曾畅想:“本来想靠生长激素干到退休!”当然,长春高新也不是完全没有动作。比如2004成立了子公司百克生物,涉足疫苗领域。2008年自主研发的水痘减毒活疫苗上市,2023年4月带状疱疹减毒活疫苗感维上市销售。两款产品都是颇具潜力的重磅产品,尤其是后者,更是全国第一款获批上市的带状疱疹疫苗。只可惜,由于国内中老年疫苗教育程度不高,再加上减毒活疫苗技术路线上的瓶颈,致使感维并未成为现象级爆款产品。从今年第二季度开始,就已经出现颓势。百克生物今年前三季度整体业绩下滑,也跟这款疫苗销量减少有关。今年前三季度,公司实现营业收入10.26亿元,同比下降17.47%。在轻投入无法换来高产出的情况下,长春高新只得加大研发投入。2021年至2023年,公司研发支出分别为10.92亿元、16.63亿元、24.19亿元,2024年前三季度,公司研发支出14.1亿元,同比增长20.84%。四年不到的时间内,其投入研发支出累计超过65亿元。可见长春高新寻找第二曲线的决心之大。

但是,再造一个“增高针”,这种机遇需要技术与时代共振,并非全力投入研发就能实现的。

在2023年的年报中,长春高新称“将持续推进完善市场化体制机制、多元化业务管线、国际化发展路径、差异化竞争策略,集中资源谋发展”“构建高预期、高科技、高壁垒的第二增长曲线,实现多产品、多渠道快速发展。”在2023年的投资者交流中,金磊也表示,金赛药业未来要对标强生,走多元化路线。多元化的具体体现,就是长春高新的四处布局。比如布局胃癌、前列腺癌等肿瘤治疗领域,BD了美适亚(醋酸甲地孕酮口服混悬液)在中国大陆、中国香港、中国澳门及新加坡的商业化权益。此外,长春高新还有十几个肿瘤研发管线产品将逐步进入临床阶段,其中,进展较快的如大单品金赛锐,即将递交NDA。金妥昔单抗注射液已经进入临床Ⅲ期收尾阶段。对于美适亚,长春高新寄予厚望。金赛药业肿瘤分公司总经理田丰表示,美适亚承担着长春高新肿瘤商业化团队破冰练兵的任务,能够成为肿瘤业务商业化的基石产品,为后续产品商业化提前铺路、提效。目前,美适亚成为国外治疗肿瘤厌食症的首选药物。肿瘤以外的管线上,用于急性痛风性关节炎的金纳单抗今年6月申报上市,有望成为国内首个IL-1β单抗。注射用醋酸曲普瑞林微球、重组人促卵泡激素-CTP 融合蛋白注射液、鼻喷流感减毒活疫苗(液体制剂)等多个产品均已进入NDA,预计新品会在2025年底-2026年陆续获批。此外,长春高新还增加了营养品业务,甚至还有医美的布局。长春高新的布局诚然够多元,但共性的问题在于:这些新产品是不是能迅速放量或者足够放量,都是未来的考验。在今年三季度的业绩电话会上,长春高新表示,目前,公司新业务收入持续提升。其中,营养品收入2.1亿元左右,同比增长45%左右,医美产品金扶宁收入同比增长20%左右;美适亚虽上市时间较短,但收入也呈现较好的增长趋势。增幅数字看起来喜人,不过考虑到这是基于以往不大的基数,是否能持续高增长仍待观察。万幸的是,长春高新还有时间。只要生长激素不出现颠覆性的变故,长春高新仍能维持基本盘的稳定。未来新产品如果可以贡献业绩,那么长春高新的创新药属性也将随之提升,公司的估值逻辑也面临重塑的可能。

图:诺和诺德生长激素营收一览,来源:锦缎研究院

图:长春高新营收一览,来源:锦缎研究院

图:长春高新研发费用及营收占比,来源:锦缎研究院

图:诺和诺德生长激素营收一览,来源:锦缎研究院

图:长春高新营收一览,来源:锦缎研究院

图:长春高新研发费用及营收占比,来源:锦缎研究院

图:诺和诺德生长激素营收一览,来源:锦缎研究院

图:长春高新营收一览,来源:锦缎研究院

图:长春高新研发费用及营收占比,来源:锦缎研究院

图:诺和诺德生长激素营收一览,来源:锦缎研究院

图:长春高新营收一览,来源:锦缎研究院

图:长春高新研发费用及营收占比,来源:锦缎研究院