特别是近一个月以来,几乎每天财经新闻都会报道A500ETF的爆款发行、日日攀升的管理规模,更出现百亿量化机构内部紧急研究这个指数的消息,目前境内外各路大型资金都在借此配置中国股票。

文|翠鸟资本

文|翠鸟资本

不知不觉间,2024年只剩1个月了。今年,全球资产市场波澜起伏,让越来越多的投资者意识到,在不确定性增加的市场环境下,更要寻找确定性比较强的资产。例如,以均衡的策略配置各行各业的龙头。

在此背景下,采用行业均衡思路编制的中证A500指数受到了资金的热烈追捧。短短两个月,仅场内跟踪中证500指数的ETF规模就超过1600亿了,创下了国内宽基规模增长最快的历史。

其中,名字中含“龙头”字样的中证A500ETF龙头(563800)备受资金追捧。Wind数据显示,截至11月25日,中证A500ETF龙头(563800)自上市以来连续6个交易日累计吸引资金买入约85亿元,买入额在12只同类可比ETF中居首位,其最新规模首次突破百亿,达104.6亿元,成为A500史上最快突破百亿规模的中证A500指数ETF之一。

资金何以持续买入“龙头”?

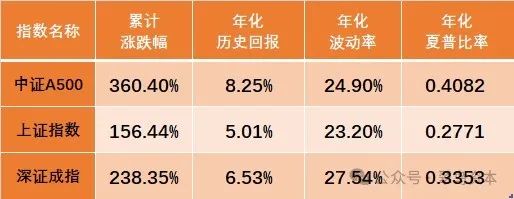

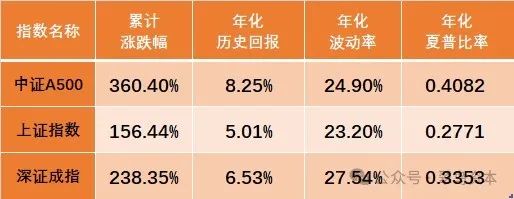

上述涌入中证A500指数的聪明资金,既有专业的机构投资者,也有原本买股票转而选择ETF入市的投资者。在他们看来,中证A500指数有两大特点:一方面,覆盖更多行业、更多龙头的宽基,可以有效分散市场波动带来的风险;另一方面,行业龙头凭借核心竞争力,能获得超越行业的阿尔法,有助于提升指数的长期回报。关于指数基金的魅力,巴菲特建议投资标普500指数的一则故事源远流长。股神巴菲特数次在伯克希尔股东大会上“劝”投资者长线持有标普500基金,这个指数追踪美国500家最具影响力的优质上市公司,聚集了各大细分行业的龙头,相当于美国股市的“体温计”。持有这个指数的投资者,最后都应验了巴菲特的观点:“如果你押注美国并持有头寸数十年,那么你的回报将比购买国债要好得多,也比那些遵循选股建议的人要好得多。"事后来看,标普500确实是一个很神奇的指数。过去40年,标普500指数总是能把带有时代烙印的龙头公司纳入到指数中,持续给投资者带来回报。例如,80年代的石油巨头、90年代的消费代表、00年的PC互联网、10年的移动互联网以及20年开始的新科技。每一个时代都有各自的伟大企业。当我们耐心翻阅标普500的成份股名单,会依次看到美孚石油、沃尔玛、可口可乐、微软、英特尔、苹果、谷歌、IBM、英伟达Meta等不同时代的大牛股。标普500指数的长牛表现,源于其行业均衡的编制思路。在中国,借鉴该指数编方案推出的中证A500指数,定位于反映各行业最具代表性上市公司证券的整体表现,从各行业选取500只市值较大证券作为指数样本。中证A500指数发布以来,受到了资金的踊跃参与。特别是近一个月以来,几乎每天财经新闻都会报道A500ETF的爆款发行、日日攀升的管理规模,更出现百亿量化机构内部紧急研究这个指数的消息,目前境内外各路大型资金都在借此配置中国股票。其一,龙头公司聚集地。A500指数各行业龙头的聚集地、中国高质量发展公司的代表。此外,指数编制时引入了ESG理念与行业均衡,纳入了更多符合产业升级发展方向的细分领域龙头公司。最新一期的样本股覆盖了35个中证二级行业和91个三级行业。其二,代表“新质生产力”,符合国家战略方向。相较于沪深300、中证500、中证800等主流宽基,A500指数的最大优势是“专精特新”企业数量占比达36%,工业、信息技术、原材料、医药卫生、通信服务等“新质生产力”代表行业,在该指数中权重较高。其三,成份股盈利能力突出。中证A500指数成份股数量占A股上市公司总数比例不足10%,却覆盖了A股六成的总市值,并为全市场贡献七成的归母净利润。得益于汇聚核心资产和新质生产力的龙头企业,指数也取得了更好的历史回报。自2004年12月31日至2024年10月30日,中证A500累计涨跌幅为360.40%,历史年化回报率为8.25%。

作为采用行业均衡策略编制的新一代核心宽基指数。自中证A500指数发布以来,相关基金产品受到了市场的广泛关注和积极响应,短短两个多月时间,中证指数产品规模就突破2200亿元。挂钩中证A500指数产品规模的快速增长,一方面得益于其独特的编制方法和广泛的代表性:指数借鉴了标普500指数的编制方案,兼顾市值代表性与行业均衡性。另一方面在于其优先选取各行业市值龙头股,纳入了更多符合产业升级发展方向的细分领域龙头公司,为偏好投资龙头股的投资者提供了高效便捷的投资工具。对普通投资者来说,持有A500指数就等于持有中国最核心的优质资产,与社保基金、养老金组合、海外主权财富基金等各路长线资金“站在同一个起跑线”。涌入这个指数的资金,恰恰是中国资本市场的“压舱石”,因为资金通过指数工具“打包”投向了各行各业的龙头公司。这种背景下,A股波动率也会随之下降,价值发现的氛围会逐年增强,投资者的长期回报也有望提升。叠加ETF具有费率低廉、运作透明、分散风险等一系列比较优势,能够帮助基民通过被动投资进行资产配置,进一步将国民财富转移至最优质权益资产上,构筑资金护城河,A股的长牛、慢牛演绎自然就有了“基本盘”。不容忽略的是,海外市场数十年的经验还告诉投资者:市场波动加大时,投资者可通过ETF交易进行快速有效避险,这意味着风险加剧时,资金反而会通过ETF涌入优质上市公司,支撑优质资产的股价。如今,各行各业均有着显著的“头部效应”,基金行业亦是如此。基金行业有100余家公募管理机构,所发行的基金产品更是数以万计。想要通过A500指数配置权益资产,应该如何挑选对应的产品?一般而言,可优先考虑将资产委托给资产管理规模排名前列的基金公司,这类公司在市场竞争中往往具备更强的综合实力,包括更丰富的产品线、更完善的投研团队、更精细的投资者服务等。比如,作为一家成立超过20年的大厂,广发基金深耕指数业务已有15年,搭建了专业的投研团队,指数投资部共有14人,其中硕士12人,均来自国内外顶尖名校,背景涵盖指数研究、产品研究、IT管理、量化研究等领域。在行业深耕了这么多年,广发基金的指数业务实力也是深受业内认可。今年以来,其指数业务连续两个季度(2024Q1、2024Q2)荣获济安金信五星评级。在产品方面,在海通证券发布的《公募基金的工具属性评级》的三季度评价榜单中,广发基金旗下有29只以跟踪业绩比较基准表现为目标的产品获评五星,在全部参评的73家公司中排第3。对于寻求捕捉A股长期投资机会的投资者,广发中证A500ETF(563800)值得关注。它是目前全市场A500系列ETF中,场内简称中唯一带有“龙头”字样的,非常好辨认。作为场内交易的产品,流动性非常重要。Wind统计数据显示,截至11月25日,中证A500ETF龙头(563800)上市以来累计成交额超130亿元,区间日均成交额超21亿元,区间日均换手率超32%,6个交易日累计吸引资金买入约85亿元,买入额在12只同类可比ETF中居首位。截至11月25日,中证A500ETF龙头(563800)最新份额达111.65亿份,最新规模首次突破百亿元,达104.6亿元,成为A500史上最快突破百亿规模的中证A500指数ETF之一。从国内外的历史来看,优质资产在市场波动中的韧性更强,具有穿越周期的能力,长期也有望提供更好的回报。当然,投资不是看一天两天的行情,不管何时,坚定拥抱优质资产,都是更稳妥的选择。※此文为翠鸟资本原创文章,未获授权请勿转载。本文亦在雪球、财富号、同顺号、新浪微博、新浪看点、和讯、界面、百家号、企鹅号、搜狐号、网易号、头条号、一点号、中金在线、爱股票、格隆汇等平台同步更新。投稿及商务合作请联系:13552947334(仅微信)/cnzb2017@163.com(邮箱)

特别是近一个月以来,几乎每天财经新闻都会报道A500ETF的爆款发行、日日攀升的管理规模,更出现百亿量化机构内部紧急研究这个指数的消息,目前境内外各路大型资金都在借此配置中国股票。

文|翠鸟资本

文|翠鸟资本

不知不觉间,2024年只剩1个月了。今年,全球资产市场波澜起伏,让越来越多的投资者意识到,在不确定性增加的市场环境下,更要寻找确定性比较强的资产。例如,以均衡的策略配置各行各业的龙头。

在此背景下,采用行业均衡思路编制的中证A500指数受到了资金的热烈追捧。短短两个月,仅场内跟踪中证500指数的ETF规模就超过1600亿了,创下了国内宽基规模增长最快的历史。

其中,名字中含“龙头”字样的中证A500ETF龙头(563800)备受资金追捧。Wind数据显示,截至11月25日,中证A500ETF龙头(563800)自上市以来连续6个交易日累计吸引资金买入约85亿元,买入额在12只同类可比ETF中居首位,其最新规模首次突破百亿,达104.6亿元,成为A500史上最快突破百亿规模的中证A500指数ETF之一。

资金何以持续买入“龙头”?

上述涌入中证A500指数的聪明资金,既有专业的机构投资者,也有原本买股票转而选择ETF入市的投资者。在他们看来,中证A500指数有两大特点:一方面,覆盖更多行业、更多龙头的宽基,可以有效分散市场波动带来的风险;另一方面,行业龙头凭借核心竞争力,能获得超越行业的阿尔法,有助于提升指数的长期回报。关于指数基金的魅力,巴菲特建议投资标普500指数的一则故事源远流长。股神巴菲特数次在伯克希尔股东大会上“劝”投资者长线持有标普500基金,这个指数追踪美国500家最具影响力的优质上市公司,聚集了各大细分行业的龙头,相当于美国股市的“体温计”。持有这个指数的投资者,最后都应验了巴菲特的观点:“如果你押注美国并持有头寸数十年,那么你的回报将比购买国债要好得多,也比那些遵循选股建议的人要好得多。"事后来看,标普500确实是一个很神奇的指数。过去40年,标普500指数总是能把带有时代烙印的龙头公司纳入到指数中,持续给投资者带来回报。例如,80年代的石油巨头、90年代的消费代表、00年的PC互联网、10年的移动互联网以及20年开始的新科技。每一个时代都有各自的伟大企业。当我们耐心翻阅标普500的成份股名单,会依次看到美孚石油、沃尔玛、可口可乐、微软、英特尔、苹果、谷歌、IBM、英伟达Meta等不同时代的大牛股。标普500指数的长牛表现,源于其行业均衡的编制思路。在中国,借鉴该指数编方案推出的中证A500指数,定位于反映各行业最具代表性上市公司证券的整体表现,从各行业选取500只市值较大证券作为指数样本。中证A500指数发布以来,受到了资金的踊跃参与。特别是近一个月以来,几乎每天财经新闻都会报道A500ETF的爆款发行、日日攀升的管理规模,更出现百亿量化机构内部紧急研究这个指数的消息,目前境内外各路大型资金都在借此配置中国股票。其一,龙头公司聚集地。A500指数各行业龙头的聚集地、中国高质量发展公司的代表。此外,指数编制时引入了ESG理念与行业均衡,纳入了更多符合产业升级发展方向的细分领域龙头公司。最新一期的样本股覆盖了35个中证二级行业和91个三级行业。其二,代表“新质生产力”,符合国家战略方向。相较于沪深300、中证500、中证800等主流宽基,A500指数的最大优势是“专精特新”企业数量占比达36%,工业、信息技术、原材料、医药卫生、通信服务等“新质生产力”代表行业,在该指数中权重较高。其三,成份股盈利能力突出。中证A500指数成份股数量占A股上市公司总数比例不足10%,却覆盖了A股六成的总市值,并为全市场贡献七成的归母净利润。得益于汇聚核心资产和新质生产力的龙头企业,指数也取得了更好的历史回报。自2004年12月31日至2024年10月30日,中证A500累计涨跌幅为360.40%,历史年化回报率为8.25%。

作为采用行业均衡策略编制的新一代核心宽基指数。自中证A500指数发布以来,相关基金产品受到了市场的广泛关注和积极响应,短短两个多月时间,中证指数产品规模就突破2200亿元。挂钩中证A500指数产品规模的快速增长,一方面得益于其独特的编制方法和广泛的代表性:指数借鉴了标普500指数的编制方案,兼顾市值代表性与行业均衡性。另一方面在于其优先选取各行业市值龙头股,纳入了更多符合产业升级发展方向的细分领域龙头公司,为偏好投资龙头股的投资者提供了高效便捷的投资工具。对普通投资者来说,持有A500指数就等于持有中国最核心的优质资产,与社保基金、养老金组合、海外主权财富基金等各路长线资金“站在同一个起跑线”。涌入这个指数的资金,恰恰是中国资本市场的“压舱石”,因为资金通过指数工具“打包”投向了各行各业的龙头公司。这种背景下,A股波动率也会随之下降,价值发现的氛围会逐年增强,投资者的长期回报也有望提升。叠加ETF具有费率低廉、运作透明、分散风险等一系列比较优势,能够帮助基民通过被动投资进行资产配置,进一步将国民财富转移至最优质权益资产上,构筑资金护城河,A股的长牛、慢牛演绎自然就有了“基本盘”。不容忽略的是,海外市场数十年的经验还告诉投资者:市场波动加大时,投资者可通过ETF交易进行快速有效避险,这意味着风险加剧时,资金反而会通过ETF涌入优质上市公司,支撑优质资产的股价。如今,各行各业均有着显著的“头部效应”,基金行业亦是如此。基金行业有100余家公募管理机构,所发行的基金产品更是数以万计。想要通过A500指数配置权益资产,应该如何挑选对应的产品?一般而言,可优先考虑将资产委托给资产管理规模排名前列的基金公司,这类公司在市场竞争中往往具备更强的综合实力,包括更丰富的产品线、更完善的投研团队、更精细的投资者服务等。比如,作为一家成立超过20年的大厂,广发基金深耕指数业务已有15年,搭建了专业的投研团队,指数投资部共有14人,其中硕士12人,均来自国内外顶尖名校,背景涵盖指数研究、产品研究、IT管理、量化研究等领域。在行业深耕了这么多年,广发基金的指数业务实力也是深受业内认可。今年以来,其指数业务连续两个季度(2024Q1、2024Q2)荣获济安金信五星评级。在产品方面,在海通证券发布的《公募基金的工具属性评级》的三季度评价榜单中,广发基金旗下有29只以跟踪业绩比较基准表现为目标的产品获评五星,在全部参评的73家公司中排第3。对于寻求捕捉A股长期投资机会的投资者,广发中证A500ETF(563800)值得关注。它是目前全市场A500系列ETF中,场内简称中唯一带有“龙头”字样的,非常好辨认。作为场内交易的产品,流动性非常重要。Wind统计数据显示,截至11月25日,中证A500ETF龙头(563800)上市以来累计成交额超130亿元,区间日均成交额超21亿元,区间日均换手率超32%,6个交易日累计吸引资金买入约85亿元,买入额在12只同类可比ETF中居首位。截至11月25日,中证A500ETF龙头(563800)最新份额达111.65亿份,最新规模首次突破百亿元,达104.6亿元,成为A500史上最快突破百亿规模的中证A500指数ETF之一。从国内外的历史来看,优质资产在市场波动中的韧性更强,具有穿越周期的能力,长期也有望提供更好的回报。当然,投资不是看一天两天的行情,不管何时,坚定拥抱优质资产,都是更稳妥的选择。※此文为翠鸟资本原创文章,未获授权请勿转载。本文亦在雪球、财富号、同顺号、新浪微博、新浪看点、和讯、界面、百家号、企鹅号、搜狐号、网易号、头条号、一点号、中金在线、爱股票、格隆汇等平台同步更新。投稿及商务合作请联系:13552947334(仅微信)/cnzb2017@163.com(邮箱)

文|翠鸟资本

文|翠鸟资本