牛市第一波中, 曾经的“白酒黑马”酒鬼酒以4连板在白酒板块中涨幅居前。市场、投资者对酒鬼酒的牛股记忆如此之深,源于其过往亮眼的业绩和股价表现:

2021年酒鬼酒营收和净利同比增速分别为86.97%和81.75%;从2020年5月到2021年9月,其股价大幅上涨786.13%,股价最高时达273.29元。

但从2022年底起,酒鬼酒营收净利双双失速,2024年上半年净利同比下滑高达71.32%。酒鬼酒也开启了调产品、动渠道、换帅等多项举措;眼看着Q2营业收入降幅较Q1大幅收窄,但包含关键白酒销售旺季的Q3却直接止不住下滑颓势:营收同比下滑67.24%,仅实现1.97亿;归母净利直接是亏损状态,同比下滑213.67%。

对于业绩下滑的原因,酒鬼酒给出的解释可总结为以下几点:

白酒行业需求端下降明显,经销商回款意愿不强;

行业竞争加剧,自身体量小基础弱;

BC联动销售模式的投入进度与收入达成不匹配;

产品结构中终端及大众价位端产品占比上升,导致利润降幅明显。

白酒行业残酷的淘汰赛已然开始,酒鬼酒撑不住了。

#01没有茅台的命,却想要茅台的价

过往酒鬼酒如火箭般上涨的业绩水分很大。

2019年3月,酒鬼酒曾提出要重回白酒第一阵营,并喊出“短期30亿、中期50亿、远期100亿”的销售目标。2022年其营收确实达到40.50亿,但那已是巅峰水平,从那之后,其经营状况可谓是每况愈下:

2022年Q4,酒鬼酒的营收和净利同比分别为-27.12%,-55.7%;

2023年其营收、净利同比分别减少30.14%和47.77%,是21家白酒上市企业中唯一一家营收净利润双双下滑的酒企;

2024年H1也是上市酒企中业绩滑坡最为明显的之一,营收同比下滑35.5%,净利同比下滑71.32%。

通常酒企要增长,一个是量增,靠产品销量提升或渠道能力提升;一个是价增,靠产品提价或产品结构上移。

过去酒鬼酒是这样做的,但这条路早已不通。

产品端,目前酒鬼酒主要拥有内参、酒鬼、湘泉三大系列,分别对应高端、次高端和中低端。

2024年上半年内参系列营收仅1.73亿元,同比下滑60.85%;销量、吨价同比分别下降44.44%和29.53%。

酒鬼系列营收为5.91亿元,同比下滑30.11%;销量、吨价同比分别下降29.35%和1.08%,比内参系列表现稍微好些。

表现最好的是低端产品湘泉系列,上半年实现营收0.49亿元,同比增长36.33%;销量、吨价同比分别增长36.18%和0.11%;增速好看更多是因为之前基数低,且主要在湖南核心区域售卖。

酒鬼酒主力产品的“量价齐跌”,正是源于过去频繁提价和压货炒作。2021年,酒鬼酒半年提价5次,比如内参出厂价一度高过飞天茅台;可惜市场并不买账,“没有茅台的命,却想要茅台的价”。结果当白酒行业整体面临库存压力,甚至连飞天茅台都面临价格考验时,酒鬼酒的价格更是崩盘。

酒鬼酒首先采取的措施是:控量控价。先是2023年7月停止52度500ml内参酒的销售订单,后在10月再次宣布“酒鬼”、“湘泉”系列产品停止接单,以消化既有社会库存。

今年酒鬼酒仍全面严控内参出货,再逐步导入新品甲辰版,在重点城市组建区域联盟体;先小批量发货,削减经销商随量返利比例,将费用更多投入C端红包和赠酒等,推动新品批价稳步上行,缩短新老产品并轨运行时间。

酒鬼系列则围绕红坛大单品持续推进“1+3+1”产品策略。

酒鬼酒当前的产品策略是:“坚定不移地做大单品,红坛是酒鬼酒系列大单品,内参(甲辰)是公司内参酒系列唯一大单品,公司战略不会改变。”不过产品结构下移,高毛利的高端产品内参收入占比下降11.25%也让公司的毛利率进一步下降。

无论是看销量还是看价格,酒鬼酒一时都难回增长通道。

#02渠道无“衣”无靠

渠道压货是成就酒鬼酒过去高增虚假繁荣的“皇帝新衣”,现在这件“衣服”很难拿来抵御行业下行带来的逼人寒气。

酒鬼酒曾想通过扩大渠道来抵御下滑,可这治标不治本。2023年,酒鬼酒经销商数量增加至1774家,销量反而出现较大幅度下滑。

今年酒鬼酒的经销商下滑显著,上半年底已降到1301家;其中,华北、华东、华南、华中、其他区域经销商数量较2023年末分别减少75家、76家、28家、210家、84家;平均经销商规模同比下滑12.22%至76.08万元/家。

经销商“量价齐跌”的直观体现是酒鬼酒合同负债下降。Q2季末,酒鬼酒合同负债余额2.6亿元,同比减少1.9亿元;截至Q3,合同负债进一步减少至2.07亿。

酒鬼酒官方给出的解释是:2024年要优化经销商,“部分低效经销商不再续签合同”;行业下行导致经销商获利难度,导致部分经销商退出;且公司会协助原经销商消化库存,或转移到新客户销售,确保不影响现有价格体系。

但还有两个根本原因未被提及,而这对酒鬼酒的渠道体系建设影响更为深远。

首当其冲,经销商还未从过去压货影响中恢复。

2023年,酒鬼酒高端内参价格跌破800元/瓶,但据媒体报道经销商从厂家的开票价是835元/瓶,3月时官方还要求经销商最终销售的成交价不得低于960元。

相当于经销商以相对高价囤了酒鬼酒的产品,只是帮酒鬼酒完成业绩,自己出力还赔钱,当然会没有动力。

还有个重要的点是,酒鬼酒从2022年上半年开始费用改革,将渠道费用转移到终端市场,以期促进动销。这意味着此前通过酒企费用补贴、返利返点获得一定利润的经销商,利益在短期内大打折扣。

虽然终端市场产品若能实现有效动销,经销商也能跟着受益;但那需要长期艰难的过程,现在对经销商来说更像是画大饼。

而对酒鬼酒来说,过去在“高端化”“全国化”上执念颇深,在现实面前终于开始“脚踏实地”。其从以渠道费用换销量,向以动销驱动业务增长的发展方式,大概也是当前状况下不得已的方法。不过推进BC联动、强化消费者培育,改革阵痛期更直接的是拖累了酒鬼酒的净利表现。

2023年酒鬼酒提出省内建粮仓省外树样板,截至7月底酒鬼酒首批15个样板市场已全部落地;未来,酒鬼酒还计划不断提升省内覆盖率,力争达到湖南县级市场100%覆盖。

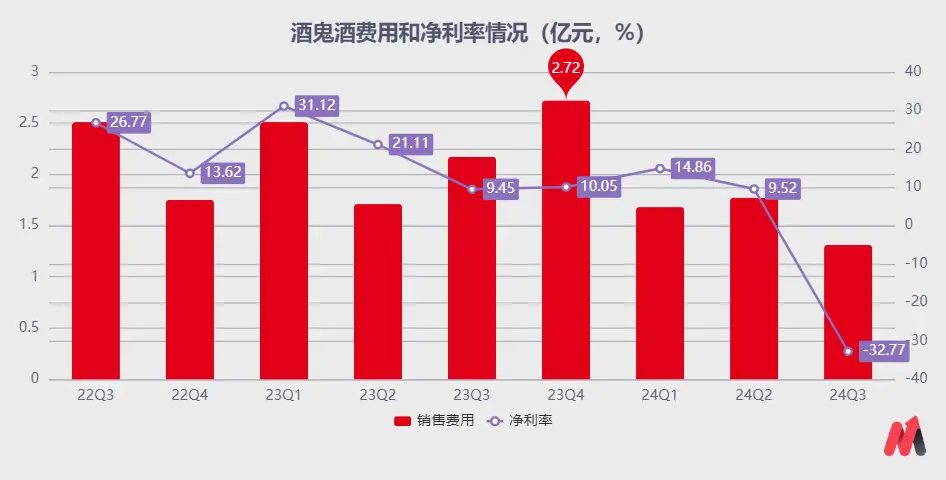

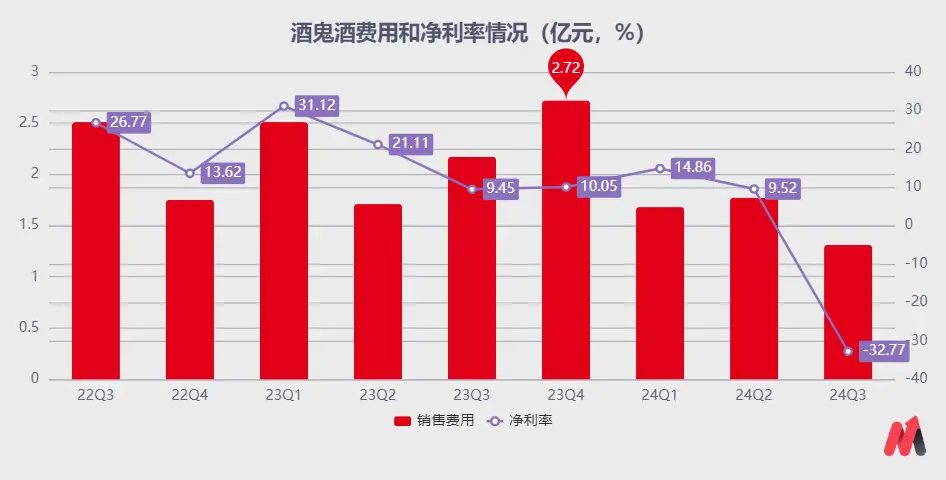

但C端费用存在前置性投入,样板市场建设期销售费用前置投放,费用围绕动销投放,但渠道主动去库背景下,收入表现不及动销;导致酒鬼酒2024年Q2销售费率同比上涨5.7%至35.5%,Q2净利率同比下滑11.59%至9.52%;Q3净利率直接变成-32.77%。

#03难回上升通道

“下半年能扭转营收下滑的困难局面吗?”

对此,酒鬼酒副董事长、总经理郑轶的回答是:“2024年以来,白酒行业进入下行周期,下半年至目前市场整体表现低迷,中秋期间市场表现比较平淡,客户及终端进货意愿均不强,在这样的背景下,公司将继续坚持BC联动营销模式推进,以终端建设和消费者动销为核心,不断夯实渠道质量。同时,通过加强团购、电商、餐饮等全渠道布局,加强大众价位段产品布局,应对行业困难局面。”

没有直面回答问题,更多强调了行业等外界原因。

郑轶也曾表示酒鬼酒将采用新模式运作新产品,解决“保证价格相对稳定、保证合作伙伴有稳定利润,同时把动销做好”这三个核心问题。

不能忽视的是,在白酒头部挤压式成长的行业格局中,酒鬼酒是被挤压的一方,想重回增长困难重重。

从投资角度来看,酒鬼酒费用改革持续推进,短期盈利压力仍在;只能期待改革红利释放带来业绩修复弹性,从而推动股价上涨。

牛市第一波中, 曾经的“白酒黑马”酒鬼酒以4连板在白酒板块中涨幅居前。市场、投资者对酒鬼酒的牛股记忆如此之深,源于其过往亮眼的业绩和股价表现:

2021年酒鬼酒营收和净利同比增速分别为86.97%和81.75%;从2020年5月到2021年9月,其股价大幅上涨786.13%,股价最高时达273.29元。

但从2022年底起,酒鬼酒营收净利双双失速,2024年上半年净利同比下滑高达71.32%。酒鬼酒也开启了调产品、动渠道、换帅等多项举措;眼看着Q2营业收入降幅较Q1大幅收窄,但包含关键白酒销售旺季的Q3却直接止不住下滑颓势:营收同比下滑67.24%,仅实现1.97亿;归母净利直接是亏损状态,同比下滑213.67%。

对于业绩下滑的原因,酒鬼酒给出的解释可总结为以下几点:

白酒行业需求端下降明显,经销商回款意愿不强;

行业竞争加剧,自身体量小基础弱;

BC联动销售模式的投入进度与收入达成不匹配;

产品结构中终端及大众价位端产品占比上升,导致利润降幅明显。

白酒行业残酷的淘汰赛已然开始,酒鬼酒撑不住了。

#01没有茅台的命,却想要茅台的价

过往酒鬼酒如火箭般上涨的业绩水分很大。

2019年3月,酒鬼酒曾提出要重回白酒第一阵营,并喊出“短期30亿、中期50亿、远期100亿”的销售目标。2022年其营收确实达到40.50亿,但那已是巅峰水平,从那之后,其经营状况可谓是每况愈下:

2022年Q4,酒鬼酒的营收和净利同比分别为-27.12%,-55.7%;

2023年其营收、净利同比分别减少30.14%和47.77%,是21家白酒上市企业中唯一一家营收净利润双双下滑的酒企;

2024年H1也是上市酒企中业绩滑坡最为明显的之一,营收同比下滑35.5%,净利同比下滑71.32%。

通常酒企要增长,一个是量增,靠产品销量提升或渠道能力提升;一个是价增,靠产品提价或产品结构上移。

过去酒鬼酒是这样做的,但这条路早已不通。

产品端,目前酒鬼酒主要拥有内参、酒鬼、湘泉三大系列,分别对应高端、次高端和中低端。

2024年上半年内参系列营收仅1.73亿元,同比下滑60.85%;销量、吨价同比分别下降44.44%和29.53%。

酒鬼系列营收为5.91亿元,同比下滑30.11%;销量、吨价同比分别下降29.35%和1.08%,比内参系列表现稍微好些。

表现最好的是低端产品湘泉系列,上半年实现营收0.49亿元,同比增长36.33%;销量、吨价同比分别增长36.18%和0.11%;增速好看更多是因为之前基数低,且主要在湖南核心区域售卖。

酒鬼酒主力产品的“量价齐跌”,正是源于过去频繁提价和压货炒作。2021年,酒鬼酒半年提价5次,比如内参出厂价一度高过飞天茅台;可惜市场并不买账,“没有茅台的命,却想要茅台的价”。结果当白酒行业整体面临库存压力,甚至连飞天茅台都面临价格考验时,酒鬼酒的价格更是崩盘。

酒鬼酒首先采取的措施是:控量控价。先是2023年7月停止52度500ml内参酒的销售订单,后在10月再次宣布“酒鬼”、“湘泉”系列产品停止接单,以消化既有社会库存。

今年酒鬼酒仍全面严控内参出货,再逐步导入新品甲辰版,在重点城市组建区域联盟体;先小批量发货,削减经销商随量返利比例,将费用更多投入C端红包和赠酒等,推动新品批价稳步上行,缩短新老产品并轨运行时间。

酒鬼系列则围绕红坛大单品持续推进“1+3+1”产品策略。

酒鬼酒当前的产品策略是:“坚定不移地做大单品,红坛是酒鬼酒系列大单品,内参(甲辰)是公司内参酒系列唯一大单品,公司战略不会改变。”不过产品结构下移,高毛利的高端产品内参收入占比下降11.25%也让公司的毛利率进一步下降。

无论是看销量还是看价格,酒鬼酒一时都难回增长通道。

#02渠道无“衣”无靠

渠道压货是成就酒鬼酒过去高增虚假繁荣的“皇帝新衣”,现在这件“衣服”很难拿来抵御行业下行带来的逼人寒气。

酒鬼酒曾想通过扩大渠道来抵御下滑,可这治标不治本。2023年,酒鬼酒经销商数量增加至1774家,销量反而出现较大幅度下滑。

今年酒鬼酒的经销商下滑显著,上半年底已降到1301家;其中,华北、华东、华南、华中、其他区域经销商数量较2023年末分别减少75家、76家、28家、210家、84家;平均经销商规模同比下滑12.22%至76.08万元/家。

经销商“量价齐跌”的直观体现是酒鬼酒合同负债下降。Q2季末,酒鬼酒合同负债余额2.6亿元,同比减少1.9亿元;截至Q3,合同负债进一步减少至2.07亿。

酒鬼酒官方给出的解释是:2024年要优化经销商,“部分低效经销商不再续签合同”;行业下行导致经销商获利难度,导致部分经销商退出;且公司会协助原经销商消化库存,或转移到新客户销售,确保不影响现有价格体系。

但还有两个根本原因未被提及,而这对酒鬼酒的渠道体系建设影响更为深远。

首当其冲,经销商还未从过去压货影响中恢复。

2023年,酒鬼酒高端内参价格跌破800元/瓶,但据媒体报道经销商从厂家的开票价是835元/瓶,3月时官方还要求经销商最终销售的成交价不得低于960元。

相当于经销商以相对高价囤了酒鬼酒的产品,只是帮酒鬼酒完成业绩,自己出力还赔钱,当然会没有动力。

还有个重要的点是,酒鬼酒从2022年上半年开始费用改革,将渠道费用转移到终端市场,以期促进动销。这意味着此前通过酒企费用补贴、返利返点获得一定利润的经销商,利益在短期内大打折扣。

虽然终端市场产品若能实现有效动销,经销商也能跟着受益;但那需要长期艰难的过程,现在对经销商来说更像是画大饼。

而对酒鬼酒来说,过去在“高端化”“全国化”上执念颇深,在现实面前终于开始“脚踏实地”。其从以渠道费用换销量,向以动销驱动业务增长的发展方式,大概也是当前状况下不得已的方法。不过推进BC联动、强化消费者培育,改革阵痛期更直接的是拖累了酒鬼酒的净利表现。

2023年酒鬼酒提出省内建粮仓省外树样板,截至7月底酒鬼酒首批15个样板市场已全部落地;未来,酒鬼酒还计划不断提升省内覆盖率,力争达到湖南县级市场100%覆盖。

但C端费用存在前置性投入,样板市场建设期销售费用前置投放,费用围绕动销投放,但渠道主动去库背景下,收入表现不及动销;导致酒鬼酒2024年Q2销售费率同比上涨5.7%至35.5%,Q2净利率同比下滑11.59%至9.52%;Q3净利率直接变成-32.77%。

#03难回上升通道

“下半年能扭转营收下滑的困难局面吗?”

对此,酒鬼酒副董事长、总经理郑轶的回答是:“2024年以来,白酒行业进入下行周期,下半年至目前市场整体表现低迷,中秋期间市场表现比较平淡,客户及终端进货意愿均不强,在这样的背景下,公司将继续坚持BC联动营销模式推进,以终端建设和消费者动销为核心,不断夯实渠道质量。同时,通过加强团购、电商、餐饮等全渠道布局,加强大众价位段产品布局,应对行业困难局面。”

没有直面回答问题,更多强调了行业等外界原因。

郑轶也曾表示酒鬼酒将采用新模式运作新产品,解决“保证价格相对稳定、保证合作伙伴有稳定利润,同时把动销做好”这三个核心问题。

不能忽视的是,在白酒头部挤压式成长的行业格局中,酒鬼酒是被挤压的一方,想重回增长困难重重。

从投资角度来看,酒鬼酒费用改革持续推进,短期盈利压力仍在;只能期待改革红利释放带来业绩修复弹性,从而推动股价上涨。