来源:大象IPO(ID:daxiangipo),转载请注明来源

作者:大象君

本周IPO共审核4家公司,4家获通过。北交所审核2家获通过;深交所审核1家获通过;上交所审核1家获得通过。

值得注意的是,今日是今年目前单日IPO上会审核家数最多的一天,上次IPO一天上会4家还是在去年9月15日。

此外,沪主板时隔8个月再次重启了IPO上会审核。

江苏林泰新材科技股份有限公司是一家专业从事汽车自动变速器摩擦片研发、生产和销售的专精特新企业,主要产品为自动变速器湿式纸基摩擦片和对偶片。IPO保荐机构为东吴证券,会所为容诚,律所为锦天城。本次发行前公司总股本为3,315.00万股,本次发行数量不超过585.00万股股票(未考虑超额配售选择权),不高于发行后总股本的15%。本次发行完成后,公司总股本为3,900.00万股(不含行使超额配售选择权所发新股),发行后公众股东持股占发行后总股本的比例不低于25%。2021年至2024年上半年,公司营业收入分别为1.32亿元、1.76亿元、2.07亿元、1.22亿元;归母净利润分别为1641.97万元、2478.47万元、4918.23万元、2806.61万元。

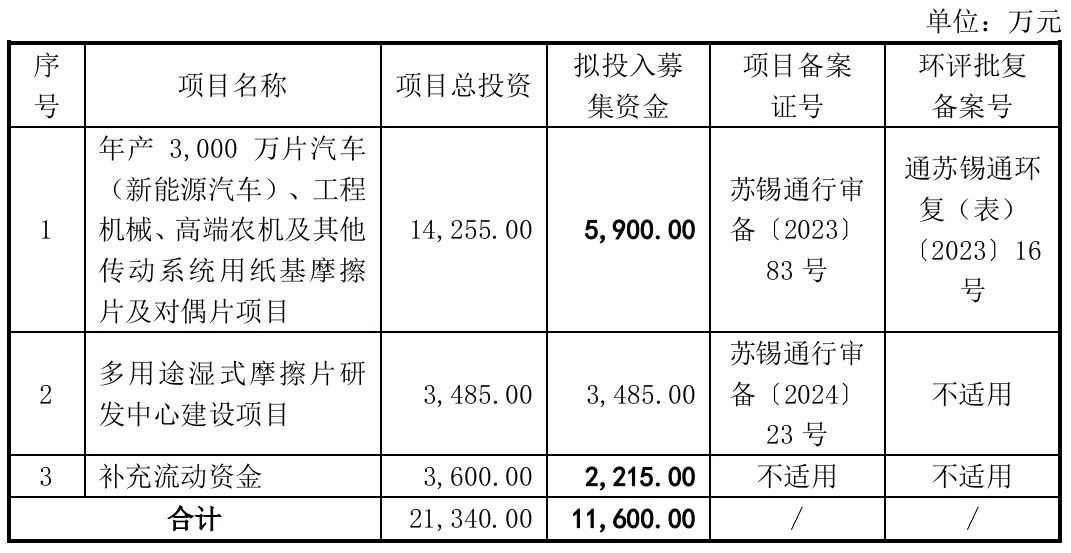

此次IPO拟募集1.16亿元,用于年产3,000万片汽车(新能源汽车)、工程机械、高端农机及其他传动系统用纸基摩擦片及对偶片项目、多用途湿式摩擦片研发中心建设项目、补充流动资金。公司已通过汽车行业质量管理体系标准IATF16949认证,凭借公司优异的产品性能,在汽车核心零部件自主可控的大趋势下,公司已与多家国内主要的自动变速器厂商或整车厂建立了稳固的供货关系,包括上汽变速器、万里扬、东安汽发、吉利变速器、南京邦奇、盛瑞传动、蓝黛变速器以及比亚迪等。5、审议会议提出问询的主要问题

1.关于业绩增长真实性和可持续性。请发行人:(1)说明报告期内湿式纸基摩擦片、对偶片销量及单价提升与下游客户变动趋势是否匹配。结合固定资产、人员、技术等关键资源要素的变动情况以及产能利用率、产销率的变动情况,说明前述产品业绩持续快速增长的合理性。(2)对比分析报告期发行人钢材、滤纸等主要原材料采购价格及公开市场价格变动趋势,说明主要原材料价格及单位耗用量变化对毛利率产生的影响。(3)结合今年以来传统燃油车零售出厂价格下调情况,说明对发行人现有产品价格、毛利率的冲击,是否存在进一步下调价格并对发行人盈利能力构成不利影响的风险。请保荐机构及申报会计师补充核查并发表明确意见。2.关于市场空间。请发行人说明拓展增量市场、境外市场面临的机遇挑战,公司在获得客户、拓展市场方面的举措及成效。说明“国内企业中(不含国外企业在国内的公司)为乘用车批量配套提供湿式纸基摩擦片的企业仅有林泰新材”的认定依据。请保荐机构补充核查并发表明确意见。3.关于技术来源及研发费用。请发行人说明自动变速器湿式纸基摩擦片核心技术来源,是否存在知识产权纠纷,实际控制人是否存在违反竞业限制的情形。请保荐机构及申报会计师补充核查并发表明确意见。江苏天工科技股份有限公司主要从事钛及钛合金材料的生产、研发与销售,将原材料海绵钛(或添加其他金属元素)通过配比、熔炼、锻造及各种精加工手段,制作成能最大程度发挥钛及钛合金材料组织性能的产品,以板材、管材、线材等形式广泛应用于化工、消费电子等领域。IPO保荐机构为申万宏源承销保荐,会所为毕马威华振,律所为中伦。截至本招股说明书签署日,公司总股本为 58,660.0015 万股,本次拟公开发行不超过 6,000 万股(不考虑超额配售选择权)。截至本招股说明书签署日,天工投资直接持有公司75.58%的股份,为公司控股股东。朱小坤、于玉梅及朱泽峰通过天工投资持有公司75.58%的股份,朱小坤直接持有公司2.47%的股份。朱泽峰担任公司董事长,朱小坤担任公司董事,朱小坤与于玉梅为夫妻,朱泽峰为二人之子,三人共同为公司实际控制人。2021年、2022年、2023年,公司营业收入分别为2.83亿元、3.83亿元、10.35亿元;归母净利润分别为2034.32万元、6998.13万元、1.70亿元。

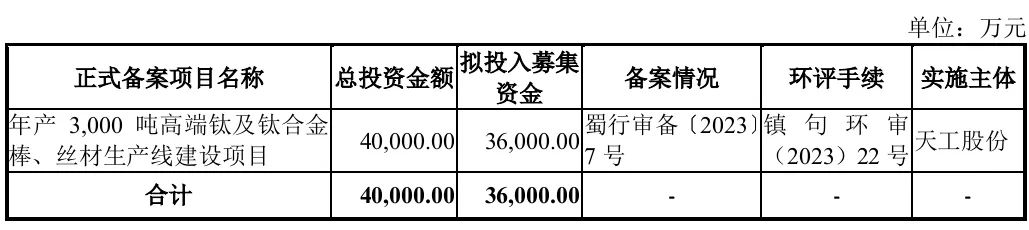

此次IPO拟募集3.60亿元,用于年产3,000吨高端钛及钛合金棒、丝材生产线建设项目。公司不断强化钛及钛合金研发与生产工艺革新,以高端的板材、管材及线材产品为开发方向,着眼于产品结构的优化,向钛及钛合金新材料高端产品市场稳步迈进。2023年,经江苏省工信厅、科技厅等部门认定,天工股份技术中心为省级企业技术中心。公司与高校保持长期合作,不断推进钛及钛合金材料研发成果的转化落地,与南京工业大学联合成立的江苏省钛及钛合金新材料工程技术研究中心获江苏省省级工程技术研究中心认定,2024年,公司被江苏省教育厅、科技厅认定为江苏省研究生工作站。截至2024年6月30日,公司已取得专利62项,其中发明专利13项,助力公司在高端产品制造与成本控制方面始终保持市场先进水平。1.关于发行人期后收入下滑。请发行人:(1)列示2023年7月至9月和2024年7月至9月线材销量及同比变动情况,说明线材销量变化的原因,客户对消费电子用线材在ESG方面提出更高要求对线材销售的影响是否持续到2024年下半年。(2)结合客户对ESG方面提出更高要求、下游消费电子领域市场需求等情况,说明发行人 2024年以来线材销量下滑是否为经营环境变化所致。(3)如经营环境发生变化,说明变化的时间节点、趋势方向及对发行人的具体影响及正在采取或拟采取的改善措施。(4)结合盈利预测情况,说明销量和收入下滑趋势是否扭转,是否仍存在对持续经营能力产生重大不利影响的事项。请保荐机构核查并发表明确意见。2.关于业务能力及持续性。请发行人:(1)结合主要产品的销售情况和出货量,说明报告期各期及期后发行人产品销售与终端产品的销量是否具有匹配性,报告期后收入下滑是否因为客户采购竞争对手产品所致。(2)说明纯净化熔炼技术、短流程加工工艺的技术壁垒和可替代性,发行人是否存在其他潜在竞争对手。(3)运用客观数据审慎测算第二代钛材边框手机对相应钛材的需求量,结合钛材在消费电子领域的应用趋势、钛材手机的出货量、消费电子用户的消费习惯、行业竞争情况、发行人对主要客户的供应份额变动情况等,说明发行人主要产品的下游需求和市场空间。(4)发行人是否采取有效措施减少对单一客户的依赖,发行人是否具备独立面向市场获取业务的能力。请保荐机构核查并发表明确意见。中船双瑞(洛阳)特种装备股份有限公司在主营业务领域深耕多年,基于在材料应用研究、功能结构设计等领域长期研发和应用积累的深厚底蕴,聚焦高寒、地震、高盐等特殊自然环境,高低温、负高压、高腐蚀等恶劣工况环境及高摩擦、高承载、动载荷等复杂工况荷载的工程服役需求,持续开展创新,已形成桥梁安全装备、管路补偿装备以及特种材料制品三大主导产业和高效节能装备、能源储运装备两大新兴产业。IPO保荐机构为中信建投证券,会所为致同,律所为中伦。本次发行前公司总股本为320,000,000.00股,本次发行比例不低于发行完成后公司股份总数的 20.00%且不超过25.00%,即本次发行股数不低于 80,000,001股且不超过106,666,666股。截至本招股说明书签署日,双瑞科技持有公司54.53%股权,为公司的控股股东。中国船舶集团通过双瑞科技、武汉船机、青岛双瑞、厦门双瑞、双瑞控股、中船天津资本、七二五所合计间接持有公司71.07%股份,为公司的实际控制人。2021年至2024年上半年,公司营业收入分别为12.62亿元、13.36亿元、16.11亿元、7.43亿元;归母净利润分别为1.05亿元、8996.83万元、1.11亿元、5125.78万元。

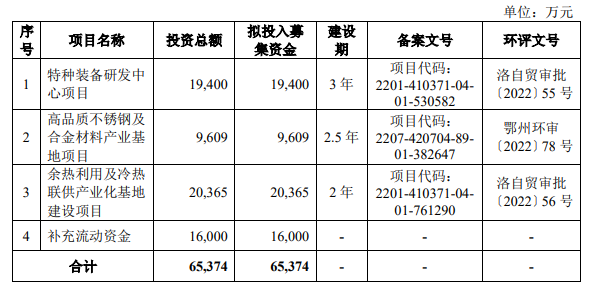

此次IPO拟募集6.54亿元,用于特种装备研发中心项目、高品质不锈钢及合金材料产业基地项目、余热利用及冷热联供产业化基地建设项目、补充流动资金。公司力求在3-5年内,基本形成“支柱产业做强做大+支撑产业做强做优+种子业务突破突围”的产业集群,并在5-10年内,成为桥梁安全技术、管路补偿技术、材料应用技术、流体节能技术、能源储运技术等领域的领跑者;桥梁安全装备、管路补偿装备、特种材料制品、高效节能装备、能源储运装备等产业的一流服务商;治理规范、运营稳定、和谐发展、具有国际品牌影响力的现代化技术型企业。关联交易与独立性问题。根据发行人申报材料,发行人是在间接控股股东七二五所相关研究室基础上组建而成。报告期内,发行人向实际控制人中国船舶集团及其下属企业采购和销售金额均较大,采购金额占营业成本的比例分别为13.52%、14.08%、14.05%、10.33%,销售金额占营业收入的比例分别为 12.65%、15.27%、17.10%、16.04%;发行人还存在与中国船舶集团下属企业合作研发的情况。请发行人:(1)说明报告期内与实际控制人及其下属企业同时存在较大金额采购和销售的原因及合理性,相关采购、销售产品的定价是否公允;(2)说明报告期内与实际控制人及其下属企业合作研发的具体情况,发行人的研发体系是否健全,研发创新活动是否依赖实际控制人及其下属企业的技术支持,发行人是否具备持续自主创新和响应市场需求的能力;(3)说明上述关联交易是否影响发行人的经营独立性,以及未来为减少关联交易的具体措施。同时,请保荐人发表明确意见。永杰新材料股份有限公司专业从事铝板带箔的研发、生产与销售,产品主要包括铝板带和铝箔两大类。铝板带箔是众多下游行业继续深加工的基础材料,公司的产品主要应用于锂电池、车辆轻量化、新型建材和电子电器等下游产品或领域。IPO保荐机构为东兴证券,会所为天健,律所为国浩(杭州)。本次发行前公司总股本为 14,752 万股,本次拟发行新股不超过 4,920 万股,发行后总股本为不超过 19,672 万股,本次发行股份占发行后总股本的比例不低于 25%。永杰控股持有公司47.86%的股份,为公司控股股东。沈建国、王旭曙夫妇通过永杰控股控制公司47.86%的股权,沈建国直接持有公司20.51%的股权,通过杭州望汇控制公司0.87%的股权,合计控制公司的69.24%的股权,沈建国、王旭曙夫妇为公司的实际控制人。2021年至2024年上半年,公司营业收入分别为63.03亿元、71.50亿元、65.04亿元、37.32亿元;归母净利润分别为2.39亿元、3.54亿元、2.38亿元、1.64亿元。此次IPO拟募集20.89亿元,用于年产4.5万吨锂电池高精铝板带箔技改项目、年产10万吨锂电池高精铝板带技改项目、偿还银行贷款项目、补充营运资金项目。在国家“双碳目标”、新兴战略产业政策背景下,公司未来经营中将充分把握锂电池、车辆轻量化、新型建材、电子电器等领域对铝板带箔需求快速增长的有利时机,积极响应国家产业政策导向,满足相关领域对铝合金板带箔的高质量需求。同时,公司将坚持“创新铝新时代、享绿色新铝程”的企业使命和“创新、专注、奋进、共赢”的核心价值观,顺应绿色低碳发展的世界潮流,基于已形成的全球主要锂电池企业客户基础,通过不断提升技术水平和生产规模,进一步满足锂电池,特别是新能源动力锂电池和储能锂电池等对铝板带箔的需求增长,同时继续拓展产品的新应用领域,满足各下游领域对铝合金新材料的高质量发展需求,努力将公司打造成为世界级新能源铝合金引领者。

1.请发行人代表:(1)说明报告期内公司存货规模、存货结构、存货周转率与同行业可比公司的比较情况及合理性;(2)结合报告期内铝锭价格波动、在产品核算、产品销售价格、跌价测算过程以及与同行业可比公司差异情况等,说明报告期各期末存货跌价准备计提的充分性。请保荐代表人发表明确意见。

2.请发行人代表结合与主要贸易商业务开展情况,说明贸易商收入是否真实,收入确认时点是否准确。请保荐代表人发表明确意见。

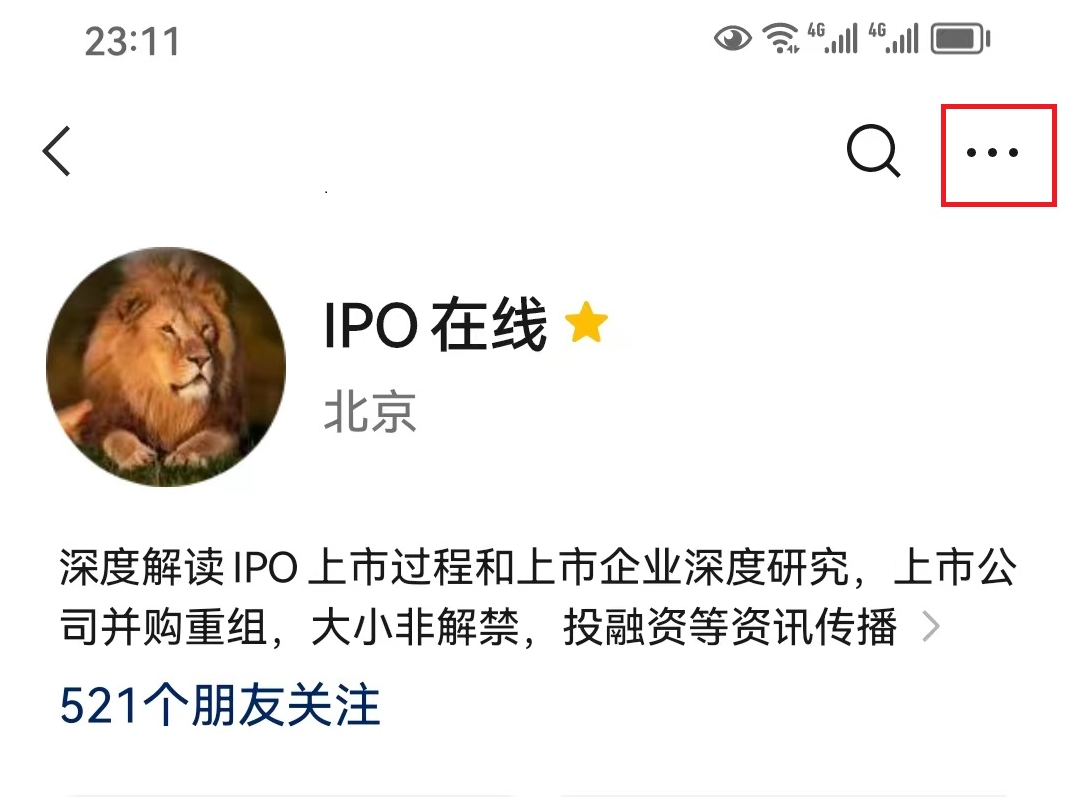

各位朋友,微信公众号改了新规则,这样很多朋友将看不到我们的文章。只有将我们公众号“设为星标”,我们才能第一时间出现在您的订阅列表里。设置方法如下:

1、进入IPO在线公众号页面,单击右上角

2、选择设为星标

▼喜欢本篇文章 就随手点个“在看”吧▼

精品文章推荐:

IPO潜规则最全版本(建议了解)

对赌协议悄然变味,你不得不留意的18大条款!

最全关于财务分析及价值投资精华总结(好文建议收藏!)

关于IPO流程知识完全整理

财务造假手段及核查要点

干货|企业IPO财务审核要点(收藏版)

中国创业板上市招股说明书(全见版,建议所有人收藏!)

一文读懂IPO现场检查,八个必知要点全掌握!

史上最透彻关于财务分析的超级深度全解析

版权事宜、商务合作及投稿联系方式:

zhanguocike@163.com或QQ:565385239