智通财经APP了解到,来自欧洲的顶级投资机构们正在为唐纳德·特朗普重返白宫,即赢得2024美国总统大选,做好充足准备工作。上次特朗普当选美国总统之时,欧洲股市的表现相对于美国股市而言,是过去八届美国政府中表现最差的一届。这份关于欧洲机构对于美国总统选举的欧股交易指南,对于全球股市在美国大选期间的走向具备重要借鉴意义,尤其是对于依赖出口经济的亚洲多国股市。

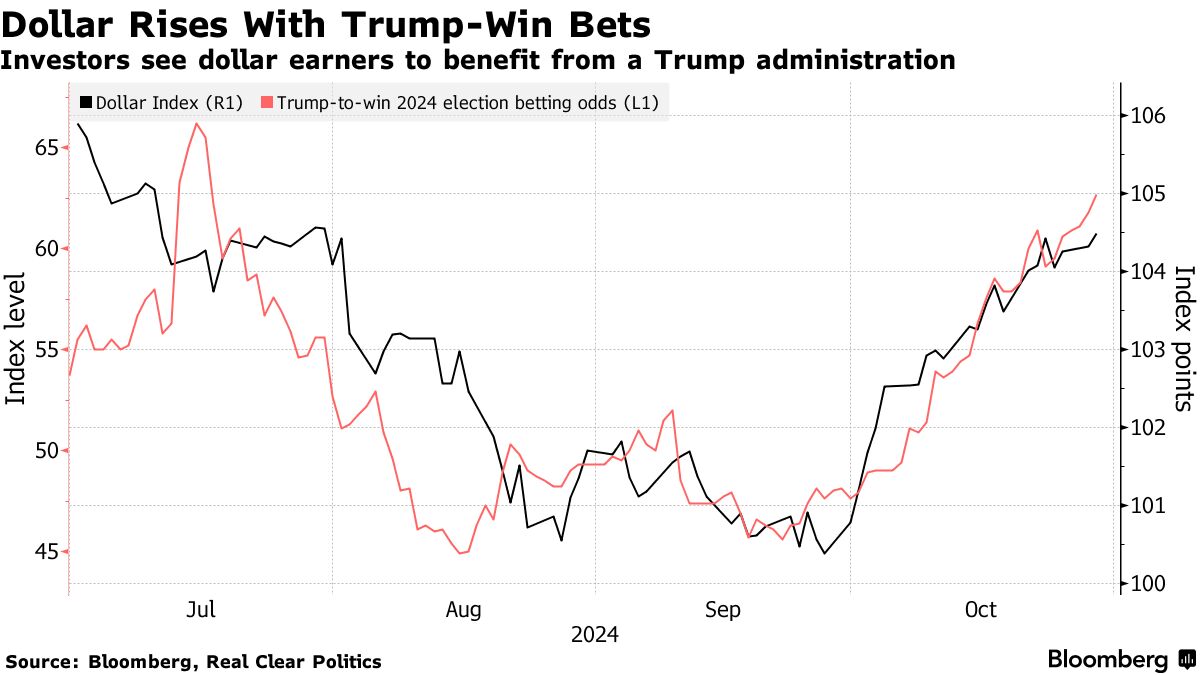

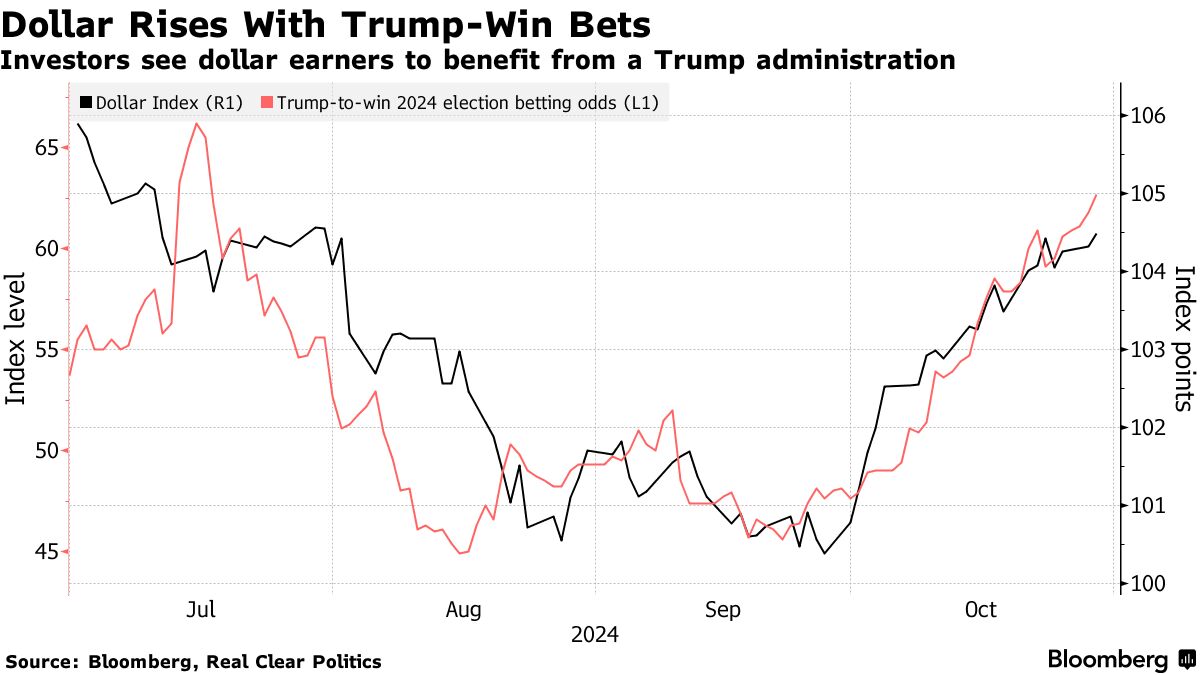

“我将如闪电般归来。”特朗普的这句豪言壮语可能即将成为现实。“特朗普交易”在近期可谓如火如荼,跟踪美国大选的博彩预测数据显示特朗普当选的可能性大幅增长至60%以上,并且特朗普在最新民调中反超哈里斯,“特朗普交易”浪潮再一次席卷全球。“特朗普交易”的覆盖范围非常广泛。华尔街交易员和策略师们普遍共识在于——特朗普再度当选总统可能将实施极度宽松的财政政策和更大规模贸易保护主义,因此在这两大政策预期推动之下,美元兑多国货币的汇率在近日大幅走强,美国各期限的国债收益率也因“特朗普交易”浪潮而大幅上升。

众多博彩机构的整体统计数据显示,特朗普在全球博彩预测市场呈现出的胜选概率遥遥领先于哈里斯,最新的民意调查则显示,他与民主党候选人、美国现任副总统卡玛拉·哈里斯的竞争中特朗普占据轻微优势。但是在美国众多摇摆州呈现出势均力敌趋势,双方在摇摆州选举战役可能是美国总统选举历史以来的最激烈的一次战役。

如果这位共和党候选人击败民主党候选人卡玛拉·哈里斯,他极有可能会对欧洲众多极度依赖出口的产业实施贸易保护主义政策,进而重创欧洲股票市场,这解释了为什么有些投资机构预计欧股会重蹈覆辙。

特朗普执政期间,美国股市表现良好——至少在30年内,相对于欧洲的优异表现是无与伦比的

来自 Premier Miton Investors的首席投资官尼尔·伯雷尔表示,特朗普可能获胜的消息已经开始在欧洲逐渐“被消化”。他表示:“人们正在远离特朗普上届政府期间表现不佳的那些股票标的。”

美股基准指数——标普500指数的所有成分公司中,高达72%的销售额来自美国本土市场。反观欧洲股市,欧股基准——欧洲斯托克600指数所有成分公司中,仅仅40%的销售额来自于欧洲市场,其余绝大部分来自美国市场。

美国长期以来可谓是欧盟的最大规模贸易伙伴,根据彭博社汇编的统计数据,2023年双边贸易额高达惊人的9520亿美元。

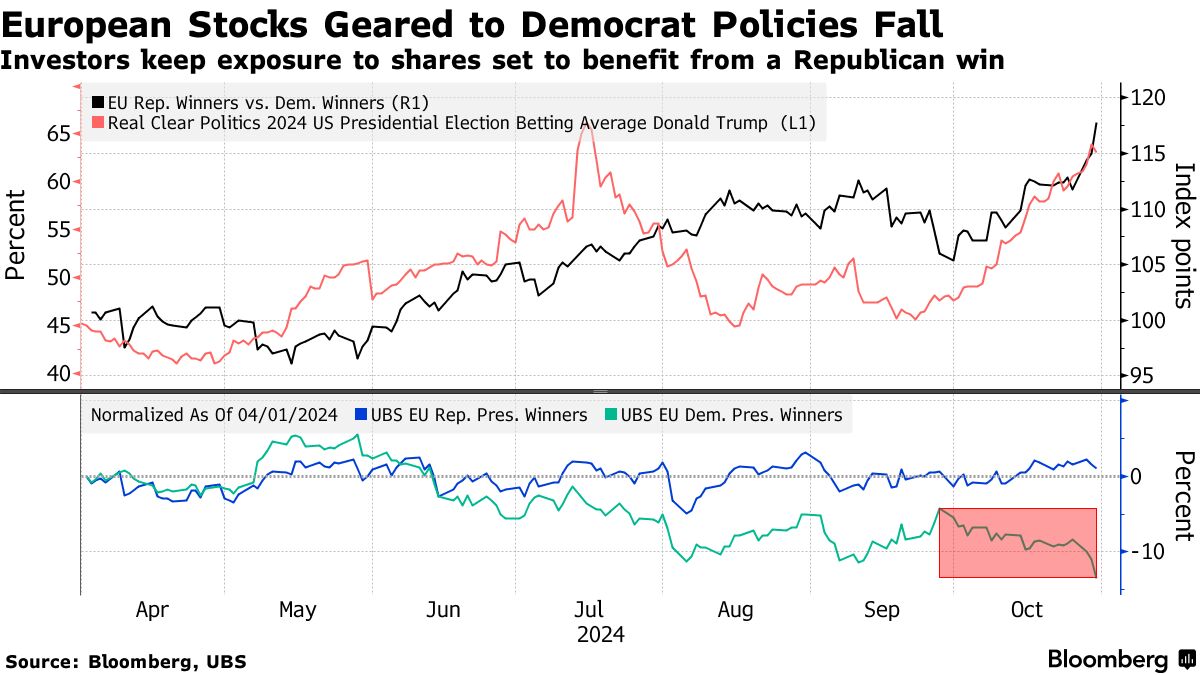

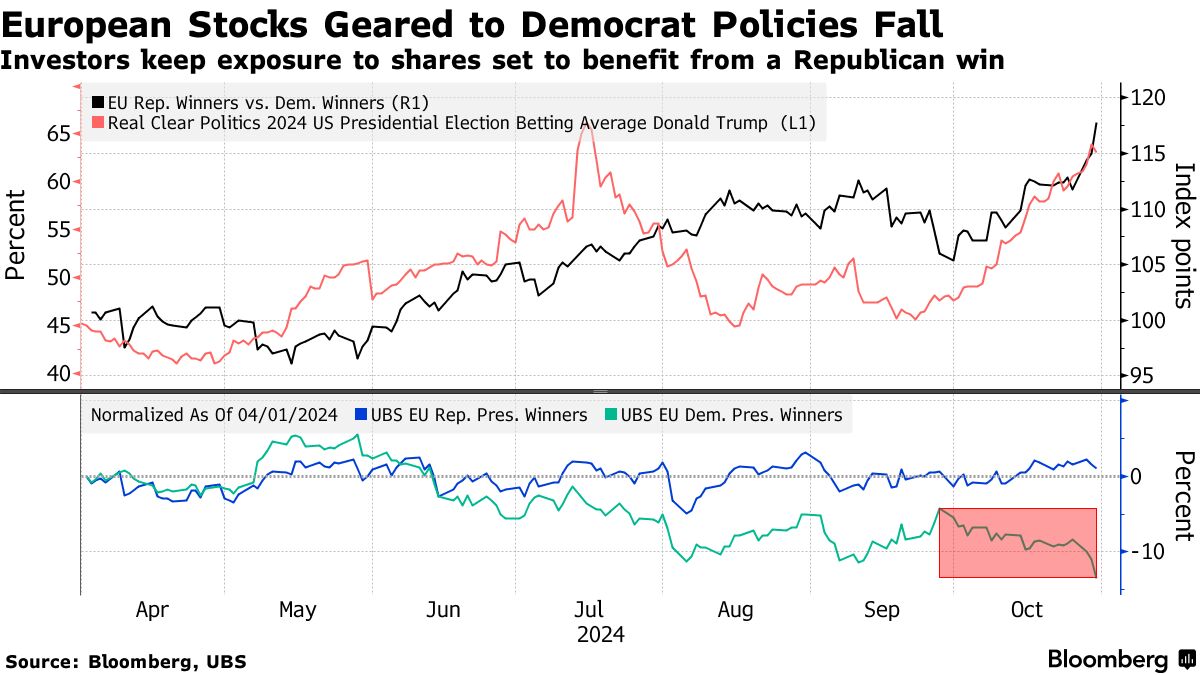

欧洲的投资者们正在撤出那些与民主党政策紧密相关的股票,如果特朗普成功胜选,这种趋势将更加猛烈。瑞银集团 (UBS Group AG)统计的一篮受益于美国《降低通货膨胀法案》(IRA)的欧洲上市公司,以及欧股的可再生能源类股票以及在美欧双边贸易关系平稳时表现最佳的公司,上个月下跌了大约 10%。这些股票的走势与特朗普获胜的相关投资赌注增加可谓反向吻合,有机构表示特朗普胜选后抛售可能更加剧烈。

上述的这份名单包括维斯塔斯风力系统公司等可再生能源公司,以及保乐力加集团和大众汽车公司等面向全球消费者的欧洲顶级公司。

相比之下,瑞银选择的那些作为共和党政府受益者的股票正在加速上涨。其中包括美国制造业回流趋势和通货再膨胀的受益者、 IRA法案倒退,以及受益于美国减少参与欧盟防务以及贸易紧张局势。欧洲知名国防集团,比如莱茵金属公司、泰雷兹集团以及烟草巨头 Imperial Brands Plc 均位列其中,后续可能将继续大幅受益于特朗普成功当选总统。

以下是欧洲顶级机构们对于最有可能受到特朗普胜选影响的股票和行业,以及最容易受到哈里斯提出的措施影响的股票和行业的全面汇总:

关税威胁

提高进口关税和削减美国本土公司税是“特朗普经济政策”中最著名的细分领域。他提议将中国进口商品的关税提高到60%,将世界其他地区的关税提高到20%,这引发了欧洲上市公司高管的焦虑情绪加剧。除了任何直接层面的打击,如果中国对于欧盟的加征关税进行报复,他们的公司可能会陷入更加激烈的交叉火力之中。

“共和党大获全胜将使新一任的美国政府在实施更高关税和降低企业税方面拥有最广泛的行动空间。”以塞巴斯蒂安·雷德勒为首的美国银行欧洲策略团队在一份报告中表示。“这将使我们对美国销售额风险较高的欧洲各个行业持谨慎态度。”

以玛丽娜·扎沃洛克为首的摩根士丹利欧洲策略团队预计,假设10%的普遍关税可能会使欧洲经济增长率降低0.3至0.6个百分点。

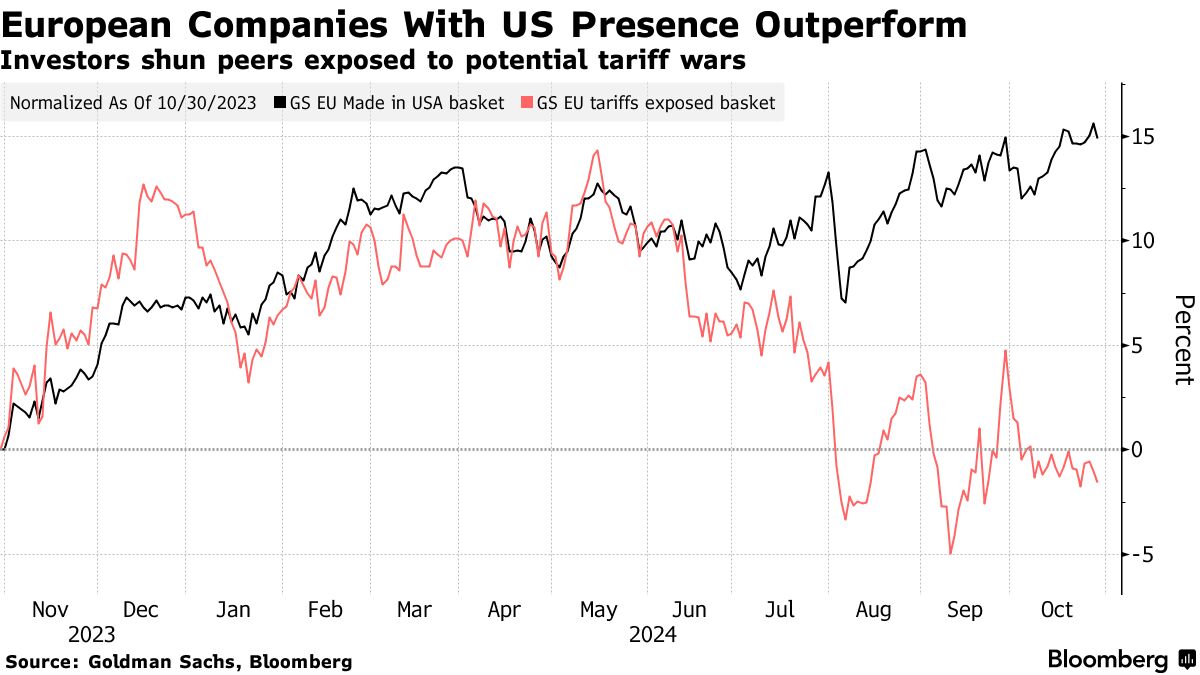

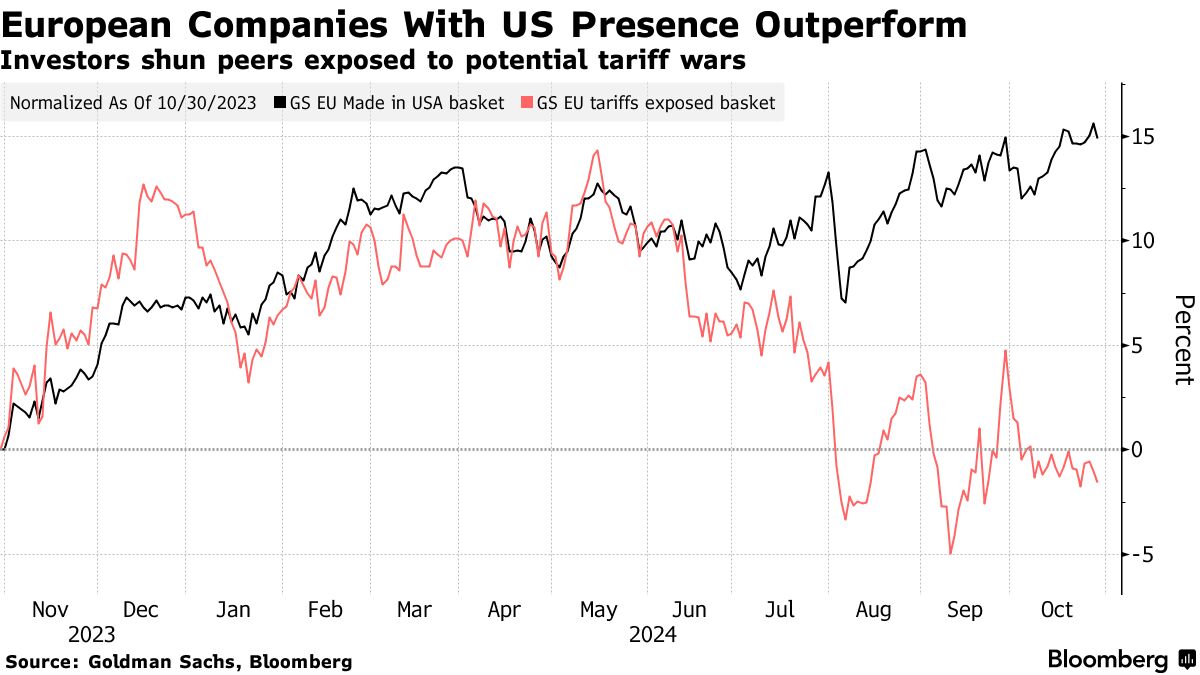

投资者所聚焦的另一个典型迹象在于,华尔街大行高盛集团所编制的一篮子受到美国关税负面影响的上市公司,在过去一年中落后于在美国拥有大量生产基地的同行业公司们。

关税风险等级较高的欧洲公司,包括德国豪华汽车制造商梅赛德斯-奔驰集团、保时捷和宝马,知名饮品生产商保乐力加、人头马君度集团和帝亚吉欧,以及昕诺飞、罗格朗和亚萨合莱等欧洲顶级工业公司。

然而,哈里斯获得最终的总统选举胜利,可能会为在关税威胁下已经遭受市值损失,或者在特朗普胜选之下可能遭重创的欧洲公司带来重大喘息机会以及潜在的超跌反弹。

“如果哈里斯获胜,欧洲市场的股票可能会看到关税风险溢价被解除,我们的贸易和中国敞口篮子可能会受益,因为他们已经在定价一些关税层面的巨大风险。”以埃马纽埃尔·考为首的巴克莱集团策略团队在一份报告中表示。

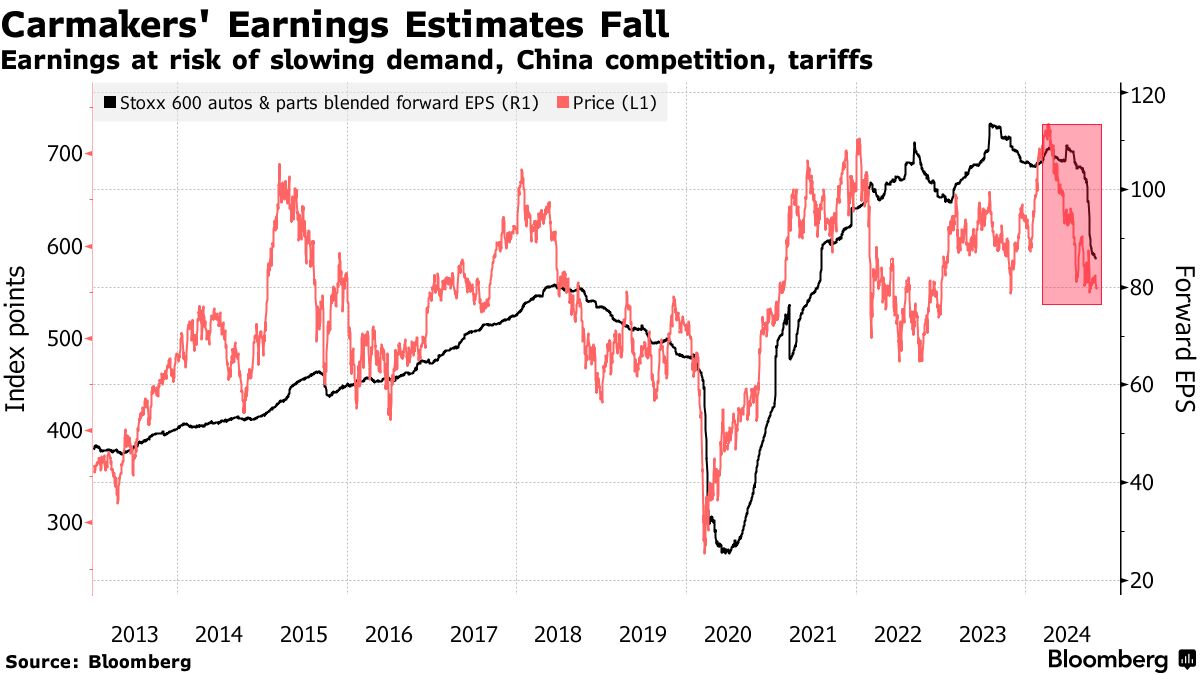

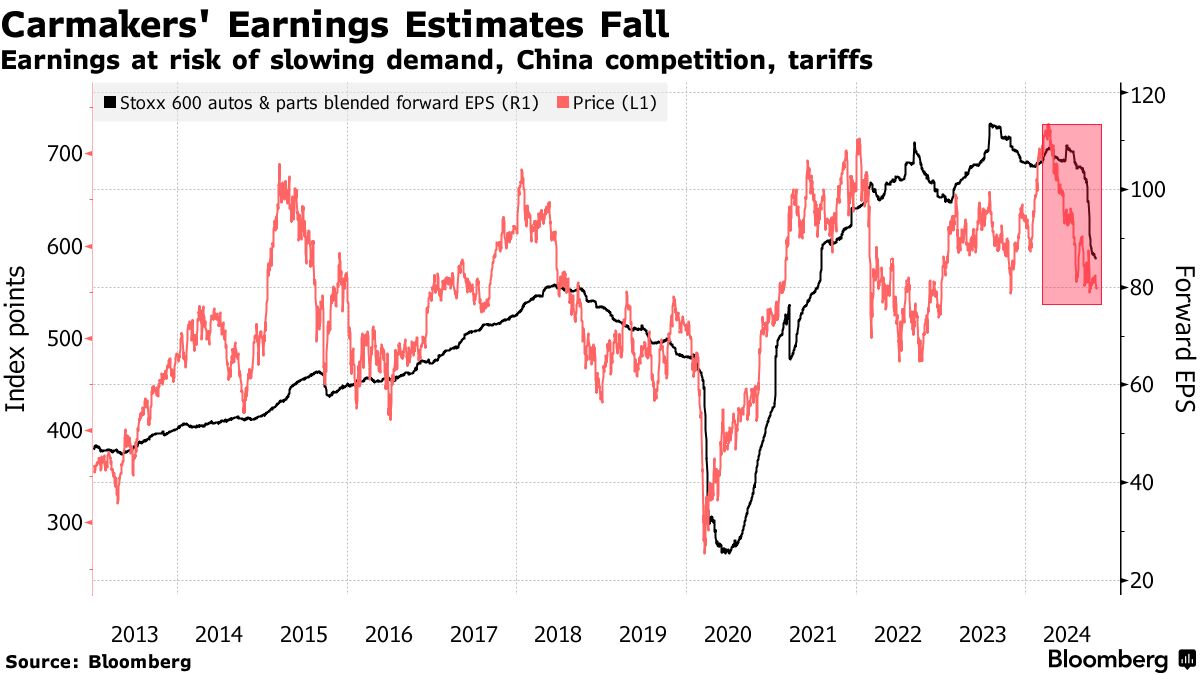

汽车制造商

在关税方面,欧洲汽车制造商值得重点关注,因为今年斯托克600指数表现最差的这一行业可能最终会受到更加严重的打击。

特朗普承诺为美国人购买汽车提供税收减免举措,但仅限于在美国本土制造生产的汽车。例如,他赞成对墨西哥和中国制造的汽车征收高额关税,并吹嘘关税将高达1000%。

在欧洲汽车制造商中,杰富瑞集团的分析团队表示,宝马和梅赛德斯-奔驰是更处于美欧之间“平衡”的制造商。相比之下,大众汽车公司经营着墨西哥最大规模的汽车制造厂之一,而保时捷则因其仅进口豪车的方式而闻名全球。

特朗普政府对IRA税收抵免资格的任何修改,都会对欧洲电动汽车生产商构成严重威胁。电动汽车获得补贴可能会变得更加困难,而共和党通常青睐的一些能源细分行业,如捕集碳以及在化石燃料的帮助下制造氢气,将得到提振。

可再生能源

鉴于一些大规模资金已经流入红州,在特朗普执政期间,完全废除IRA被认为是不可能的。然而,他极力反对华盛顿方面的“绿色新骗局”(他称之为IRA)的可再生能源行动,他领导的竞选团队已经将海上风电行业置于他的视线之内,这一行业未来发展可能因特朗普胜选而陷入动荡。

瑞银分析师表示,选举结果将是影响丹麦Orsted A/S等可再生能源股票的市场情绪的关键所在。如果特朗普暂停海上风电新项目的审批,该行业可能会面临压力。

“考虑到共和党候选人当选总统后海上风电行业所面临的风险,我们认为Orsted股票当天可能会受到非常负面的影响。”瑞银分析团队在一份最新报告中表示。

另一只备受关注的欧洲股票是葡萄牙风能生产商EDP Renovaveis Sociedad Anonima。来自花旗集团的分析师Jenny Ping表示,与实际的美国总统选举结果相比,该公司的业绩对股价的推动作用看起来变得“微不足道”。

“如果特朗普获胜,我们认为EDPR的股价可能会受到情绪冲击。”Jenny Ping在一份报告中表示。

另一方面,更多业务暴露于化石燃料的公司可能会得到大幅提振。来自Oddo BHF的策略师托马斯·兹洛沃兹基表示,特朗普更具通胀性的财政政策将有利于石油和石油服务类股票,比如欧洲油气巨头英国石油公司、道达尔能源公司以及雷普索尔公司等巨头们。

国防与军工行业

据多家美国报道,特朗普本人以及他领导的国防政策顾问们都考虑要求北约盟国增加国防开支来支持美国驻军,因此,BAE Systems Plc、莱茵金属以及泰雷兹等欧洲防务公司也可能成为市场关注的焦点。美国银行策略团队认为,如果特朗普加大对北约成员国的国防费用压力,可能会为这些欧洲本土的国防类股票带来巨大情绪提振。

同样,欧洲股市的国防股以及军工类股票,可能对乌克兰方面的任何消息流都很敏感,因为特朗普曾表示,他希望在成功当选美国总统后的几天内致电俄罗斯总统弗拉基米尔·普京,以达成停火协议,从而结束战争。哈里斯则已经排除了与普京进行一对一谈话的可能性,因此哈里斯胜选也可能在一定程度上提振欧洲股市的国防以及军工类股票。

尽管如此,仍然有一部分投资机构仍敦促投资者们不要被政治噪音所彻底蒙蔽,而应更加关注一家上市公司如何实施其战略以及如何实现业绩增速,而不是选举结果。

来自加拿大皇家银行财富管理业务部门的投资策略主管弗雷德里克·卡里尔表示:“我们向客户传达的最重要信息在于,从中长期来看,商业周期、创新周期、盈利周期——这些因素对股市的长期推动作用要远远大于白宫的掌权者。”“但话虽如此,选举结果可能会导致一些短期的剧烈波动。”

智通财经APP了解到,来自欧洲的顶级投资机构们正在为唐纳德·特朗普重返白宫,即赢得2024美国总统大选,做好充足准备工作。上次特朗普当选美国总统之时,欧洲股市的表现相对于美国股市而言,是过去八届美国政府中表现最差的一届。这份关于欧洲机构对于美国总统选举的欧股交易指南,对于全球股市在美国大选期间的走向具备重要借鉴意义,尤其是对于依赖出口经济的亚洲多国股市。

“我将如闪电般归来。”特朗普的这句豪言壮语可能即将成为现实。“特朗普交易”在近期可谓如火如荼,跟踪美国大选的博彩预测数据显示特朗普当选的可能性大幅增长至60%以上,并且特朗普在最新民调中反超哈里斯,“特朗普交易”浪潮再一次席卷全球。“特朗普交易”的覆盖范围非常广泛。华尔街交易员和策略师们普遍共识在于——特朗普再度当选总统可能将实施极度宽松的财政政策和更大规模贸易保护主义,因此在这两大政策预期推动之下,美元兑多国货币的汇率在近日大幅走强,美国各期限的国债收益率也因“特朗普交易”浪潮而大幅上升。

众多博彩机构的整体统计数据显示,特朗普在全球博彩预测市场呈现出的胜选概率遥遥领先于哈里斯,最新的民意调查则显示,他与民主党候选人、美国现任副总统卡玛拉·哈里斯的竞争中特朗普占据轻微优势。但是在美国众多摇摆州呈现出势均力敌趋势,双方在摇摆州选举战役可能是美国总统选举历史以来的最激烈的一次战役。

如果这位共和党候选人击败民主党候选人卡玛拉·哈里斯,他极有可能会对欧洲众多极度依赖出口的产业实施贸易保护主义政策,进而重创欧洲股票市场,这解释了为什么有些投资机构预计欧股会重蹈覆辙。

特朗普执政期间,美国股市表现良好——至少在30年内,相对于欧洲的优异表现是无与伦比的

来自 Premier Miton Investors的首席投资官尼尔·伯雷尔表示,特朗普可能获胜的消息已经开始在欧洲逐渐“被消化”。他表示:“人们正在远离特朗普上届政府期间表现不佳的那些股票标的。”

美股基准指数——标普500指数的所有成分公司中,高达72%的销售额来自美国本土市场。反观欧洲股市,欧股基准——欧洲斯托克600指数所有成分公司中,仅仅40%的销售额来自于欧洲市场,其余绝大部分来自美国市场。

美国长期以来可谓是欧盟的最大规模贸易伙伴,根据彭博社汇编的统计数据,2023年双边贸易额高达惊人的9520亿美元。

欧洲的投资者们正在撤出那些与民主党政策紧密相关的股票,如果特朗普成功胜选,这种趋势将更加猛烈。瑞银集团 (UBS Group AG)统计的一篮受益于美国《降低通货膨胀法案》(IRA)的欧洲上市公司,以及欧股的可再生能源类股票以及在美欧双边贸易关系平稳时表现最佳的公司,上个月下跌了大约 10%。这些股票的走势与特朗普获胜的相关投资赌注增加可谓反向吻合,有机构表示特朗普胜选后抛售可能更加剧烈。

上述的这份名单包括维斯塔斯风力系统公司等可再生能源公司,以及保乐力加集团和大众汽车公司等面向全球消费者的欧洲顶级公司。

相比之下,瑞银选择的那些作为共和党政府受益者的股票正在加速上涨。其中包括美国制造业回流趋势和通货再膨胀的受益者、 IRA法案倒退,以及受益于美国减少参与欧盟防务以及贸易紧张局势。欧洲知名国防集团,比如莱茵金属公司、泰雷兹集团以及烟草巨头 Imperial Brands Plc 均位列其中,后续可能将继续大幅受益于特朗普成功当选总统。

以下是欧洲顶级机构们对于最有可能受到特朗普胜选影响的股票和行业,以及最容易受到哈里斯提出的措施影响的股票和行业的全面汇总:

关税威胁

提高进口关税和削减美国本土公司税是“特朗普经济政策”中最著名的细分领域。他提议将中国进口商品的关税提高到60%,将世界其他地区的关税提高到20%,这引发了欧洲上市公司高管的焦虑情绪加剧。除了任何直接层面的打击,如果中国对于欧盟的加征关税进行报复,他们的公司可能会陷入更加激烈的交叉火力之中。

“共和党大获全胜将使新一任的美国政府在实施更高关税和降低企业税方面拥有最广泛的行动空间。”以塞巴斯蒂安·雷德勒为首的美国银行欧洲策略团队在一份报告中表示。“这将使我们对美国销售额风险较高的欧洲各个行业持谨慎态度。”

以玛丽娜·扎沃洛克为首的摩根士丹利欧洲策略团队预计,假设10%的普遍关税可能会使欧洲经济增长率降低0.3至0.6个百分点。

投资者所聚焦的另一个典型迹象在于,华尔街大行高盛集团所编制的一篮子受到美国关税负面影响的上市公司,在过去一年中落后于在美国拥有大量生产基地的同行业公司们。

关税风险等级较高的欧洲公司,包括德国豪华汽车制造商梅赛德斯-奔驰集团、保时捷和宝马,知名饮品生产商保乐力加、人头马君度集团和帝亚吉欧,以及昕诺飞、罗格朗和亚萨合莱等欧洲顶级工业公司。

然而,哈里斯获得最终的总统选举胜利,可能会为在关税威胁下已经遭受市值损失,或者在特朗普胜选之下可能遭重创的欧洲公司带来重大喘息机会以及潜在的超跌反弹。

“如果哈里斯获胜,欧洲市场的股票可能会看到关税风险溢价被解除,我们的贸易和中国敞口篮子可能会受益,因为他们已经在定价一些关税层面的巨大风险。”以埃马纽埃尔·考为首的巴克莱集团策略团队在一份报告中表示。

汽车制造商

在关税方面,欧洲汽车制造商值得重点关注,因为今年斯托克600指数表现最差的这一行业可能最终会受到更加严重的打击。

特朗普承诺为美国人购买汽车提供税收减免举措,但仅限于在美国本土制造生产的汽车。例如,他赞成对墨西哥和中国制造的汽车征收高额关税,并吹嘘关税将高达1000%。

在欧洲汽车制造商中,杰富瑞集团的分析团队表示,宝马和梅赛德斯-奔驰是更处于美欧之间“平衡”的制造商。相比之下,大众汽车公司经营着墨西哥最大规模的汽车制造厂之一,而保时捷则因其仅进口豪车的方式而闻名全球。

特朗普政府对IRA税收抵免资格的任何修改,都会对欧洲电动汽车生产商构成严重威胁。电动汽车获得补贴可能会变得更加困难,而共和党通常青睐的一些能源细分行业,如捕集碳以及在化石燃料的帮助下制造氢气,将得到提振。

可再生能源

鉴于一些大规模资金已经流入红州,在特朗普执政期间,完全废除IRA被认为是不可能的。然而,他极力反对华盛顿方面的“绿色新骗局”(他称之为IRA)的可再生能源行动,他领导的竞选团队已经将海上风电行业置于他的视线之内,这一行业未来发展可能因特朗普胜选而陷入动荡。

瑞银分析师表示,选举结果将是影响丹麦Orsted A/S等可再生能源股票的市场情绪的关键所在。如果特朗普暂停海上风电新项目的审批,该行业可能会面临压力。

“考虑到共和党候选人当选总统后海上风电行业所面临的风险,我们认为Orsted股票当天可能会受到非常负面的影响。”瑞银分析团队在一份最新报告中表示。

另一只备受关注的欧洲股票是葡萄牙风能生产商EDP Renovaveis Sociedad Anonima。来自花旗集团的分析师Jenny Ping表示,与实际的美国总统选举结果相比,该公司的业绩对股价的推动作用看起来变得“微不足道”。

“如果特朗普获胜,我们认为EDPR的股价可能会受到情绪冲击。”Jenny Ping在一份报告中表示。

另一方面,更多业务暴露于化石燃料的公司可能会得到大幅提振。来自Oddo BHF的策略师托马斯·兹洛沃兹基表示,特朗普更具通胀性的财政政策将有利于石油和石油服务类股票,比如欧洲油气巨头英国石油公司、道达尔能源公司以及雷普索尔公司等巨头们。

国防与军工行业

据多家美国报道,特朗普本人以及他领导的国防政策顾问们都考虑要求北约盟国增加国防开支来支持美国驻军,因此,BAE Systems Plc、莱茵金属以及泰雷兹等欧洲防务公司也可能成为市场关注的焦点。美国银行策略团队认为,如果特朗普加大对北约成员国的国防费用压力,可能会为这些欧洲本土的国防类股票带来巨大情绪提振。

同样,欧洲股市的国防股以及军工类股票,可能对乌克兰方面的任何消息流都很敏感,因为特朗普曾表示,他希望在成功当选美国总统后的几天内致电俄罗斯总统弗拉基米尔·普京,以达成停火协议,从而结束战争。哈里斯则已经排除了与普京进行一对一谈话的可能性,因此哈里斯胜选也可能在一定程度上提振欧洲股市的国防以及军工类股票。

尽管如此,仍然有一部分投资机构仍敦促投资者们不要被政治噪音所彻底蒙蔽,而应更加关注一家上市公司如何实施其战略以及如何实现业绩增速,而不是选举结果。

来自加拿大皇家银行财富管理业务部门的投资策略主管弗雷德里克·卡里尔表示:“我们向客户传达的最重要信息在于,从中长期来看,商业周期、创新周期、盈利周期——这些因素对股市的长期推动作用要远远大于白宫的掌权者。”“但话虽如此,选举结果可能会导致一些短期的剧烈波动。”