文:任泽平团队

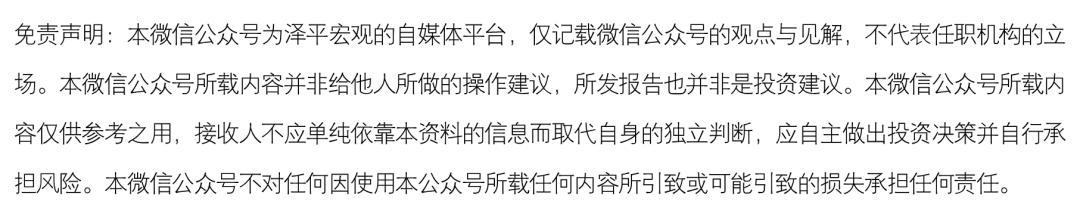

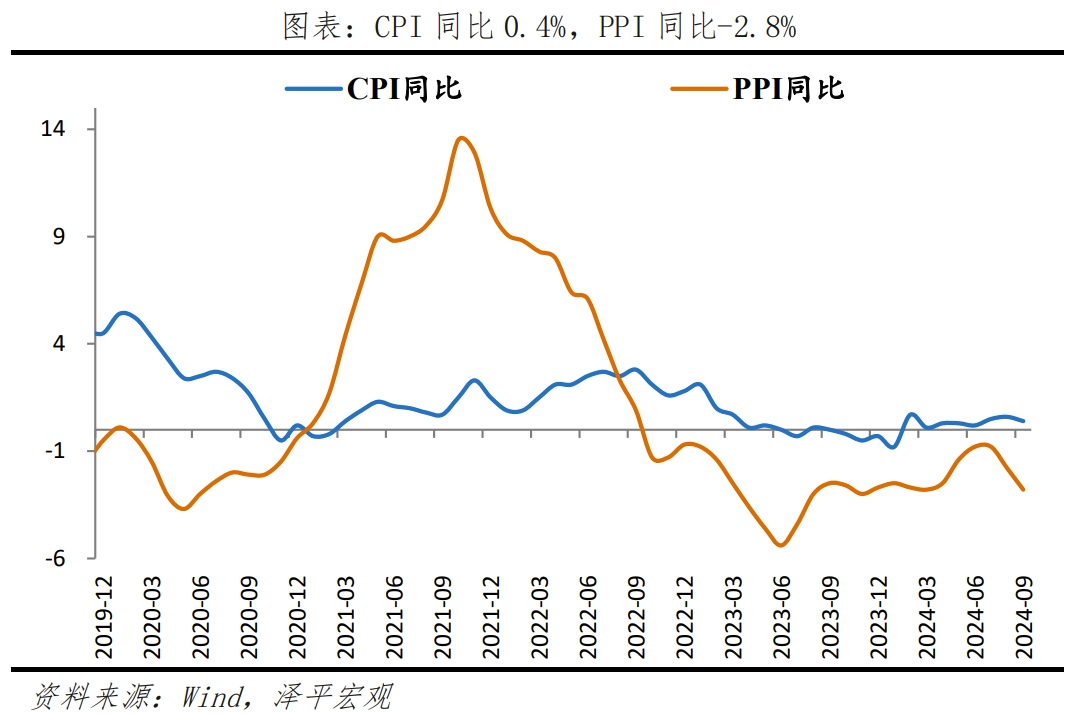

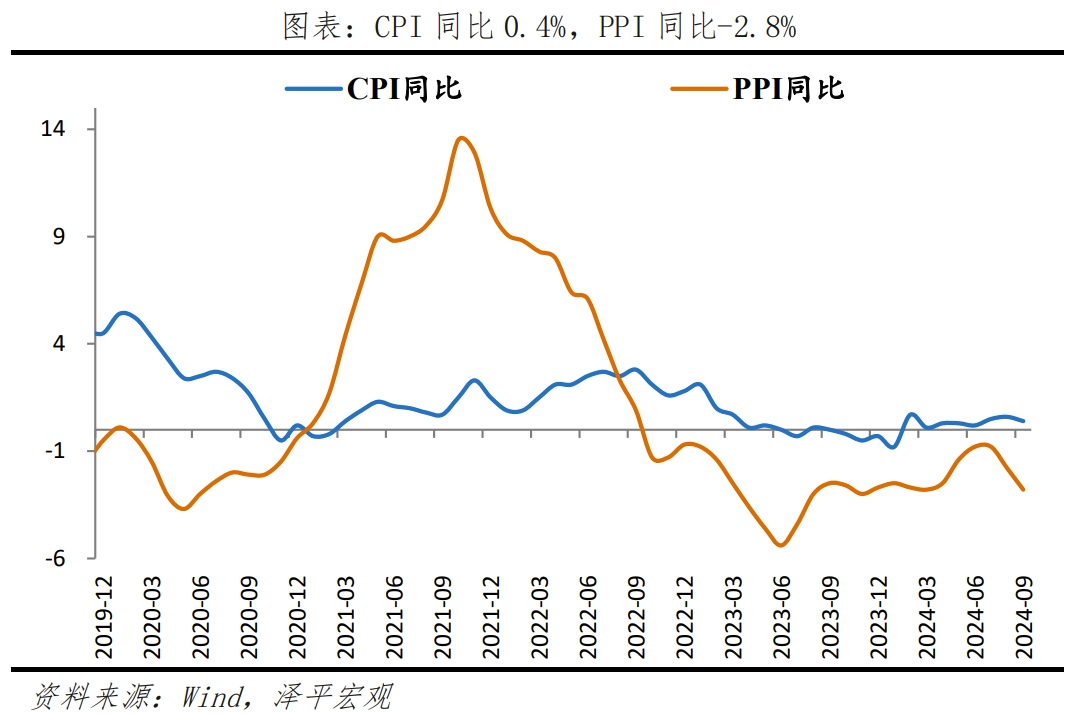

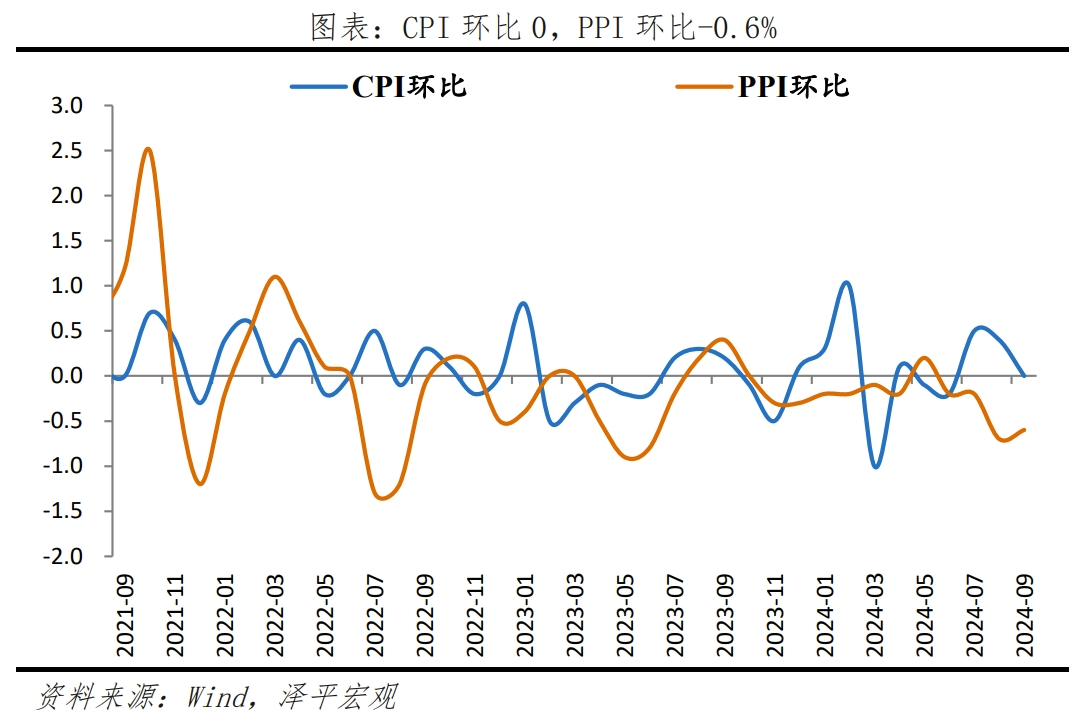

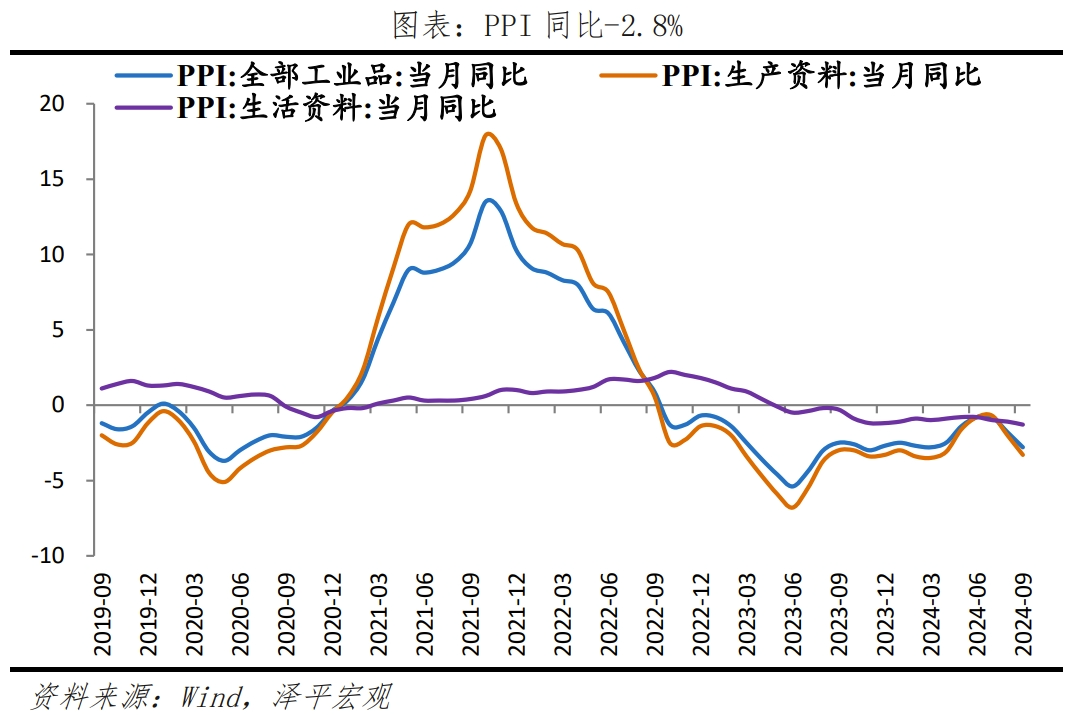

事件:中国9月CPI同比上涨0.4%,前值涨0.6%;PPI同比下降2.8%,前值下降1.8%。9月物价低迷,核心矛盾仍是需求不足。CPI环比为0,暑期出行旅游旺季结束,服务价格下降;PPI环比-0.6%,同比-2.8%,连续24个月负增长,且本月因大宗商品价格下降、输入性因素导致PPI同比降幅扩大。一是,输入性因素使得国内PPI降幅趋于收窄。美联储降息周期开启,虽然美国9月就业改善、通胀反弹,但短时间内不会轻易改变降息决定;重要的是美国软着陆概率增强、提振全球需求,利好大宗商品。二是,投资有望得到提振。10月8日发改委在新闻发布会提出,“拟在本月底按程序提前下达1000亿元“两重”建设项目清单和1000亿元中央预算内投资计划,并在年内形成实物工作量”,“督促有关地方到10月底完成今年剩余约2900亿的地方政府专项债额度的发行工作,推动形成更多的实物工作量”。三是,国内926政治局会议定调,重要经济部门密集召开新闻发布会,公布一揽子增量政策,“宣示效应”明显,拉开大规模刺激经济的序幕,提振市场信心,对修复资产负债表具有重要意义,一定程度拉动物价。财政货币政策协同,修复资产负债表:资产端提振股市、稳定房市;负债端加力支持化债,加强基层“三保”和重点领域保障,防止陷入“债务-通缩循环”,利于提升整体消费能力。(详见《拉开大规模经济刺激计划的序幕》《力度空前——政治局会议传递八大重磅信号》《规模较大——财政政策传递六大积极信号》)当前需求不足矛盾依旧突出,后续还需要政策的落实,重点关注10月-11月可能的人大常委会,以及海外美国大选和美联储降息节奏等。随着大规模经济刺激政策推出,期待中国经济触底复苏,房地产止跌回稳,股市繁荣发展,全球资金流入人民币资产,一鼓作气,士气大振。

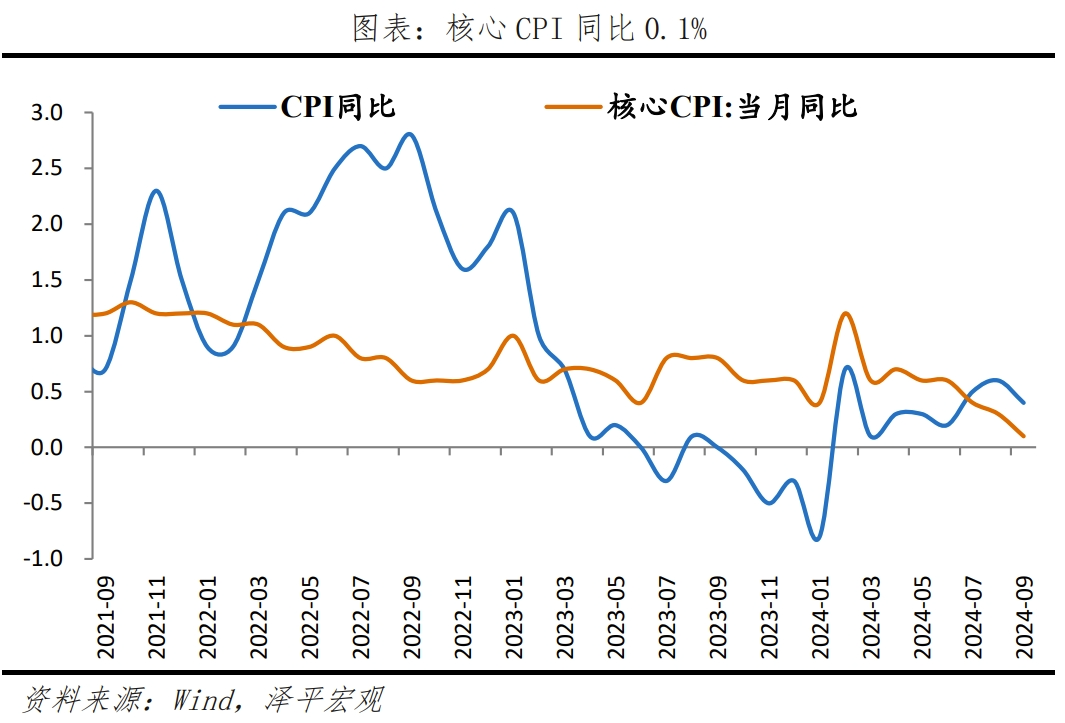

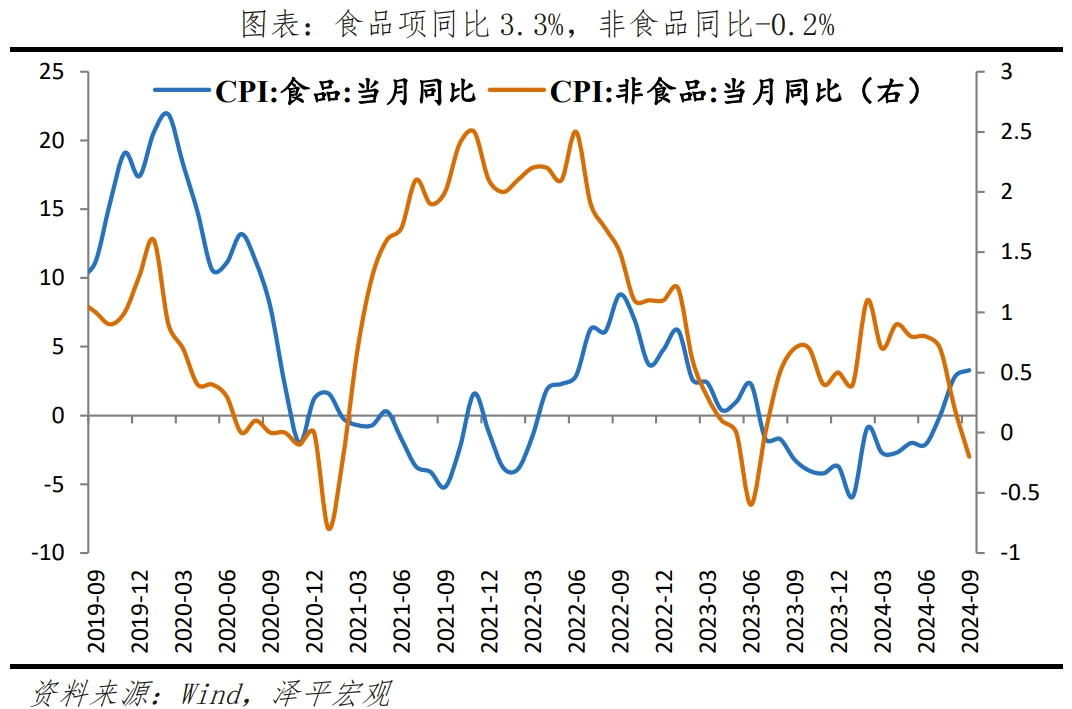

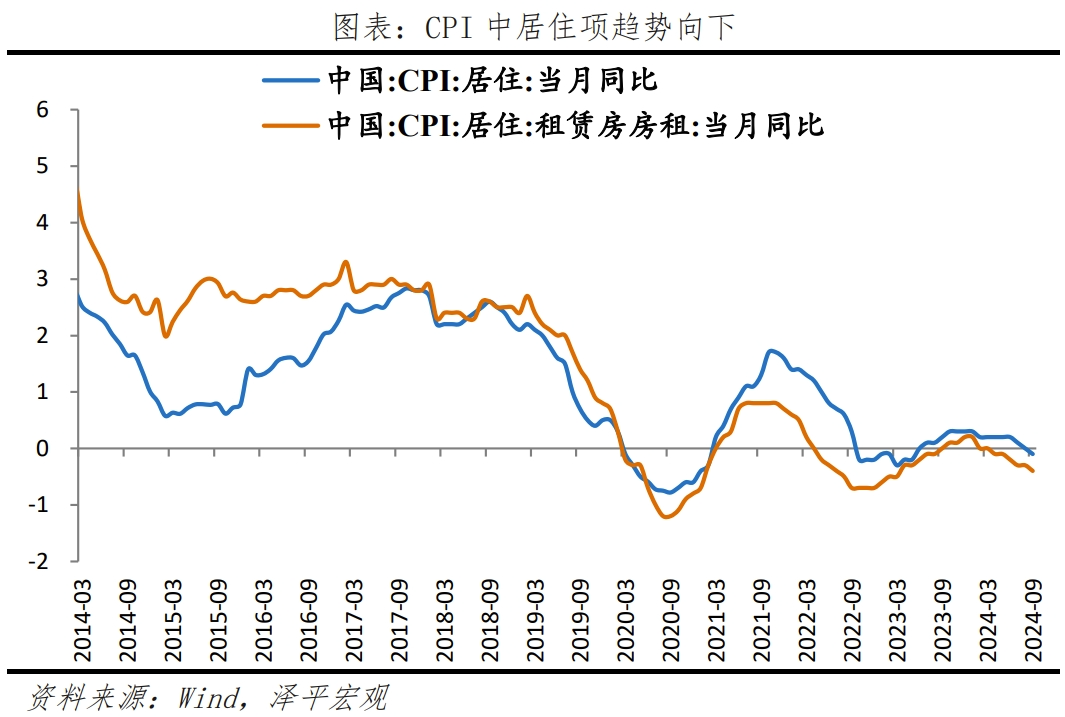

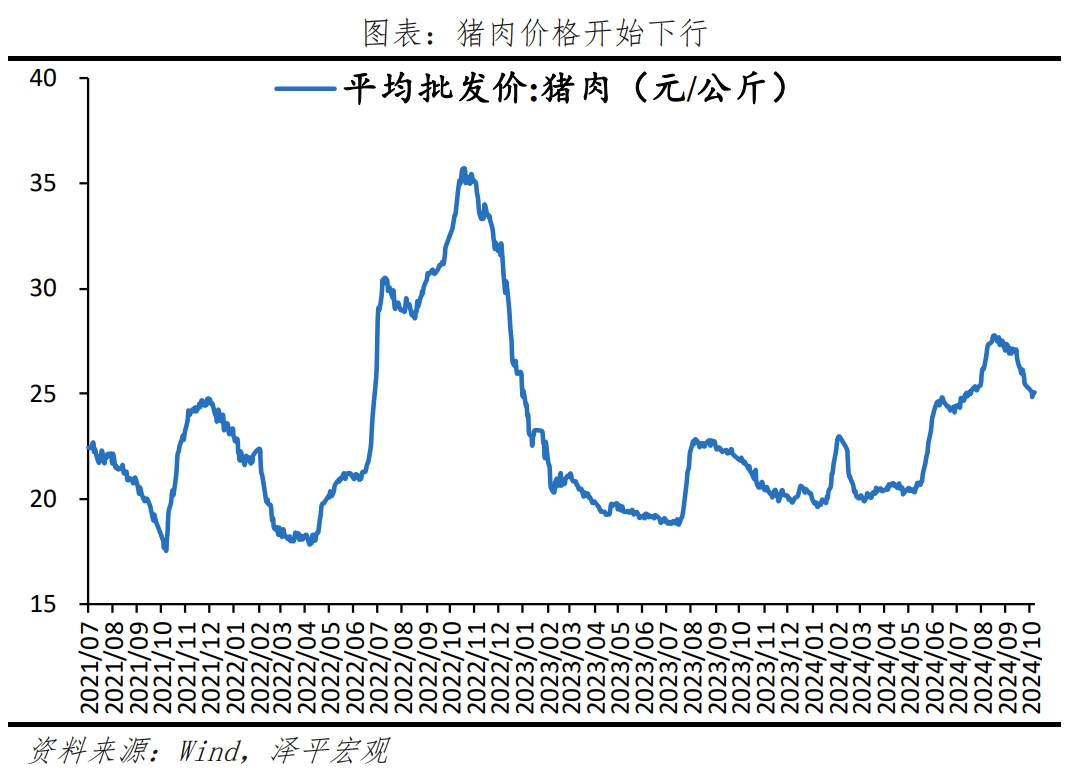

1)CPI和核心CPI均下滑,需求不足是主因。CPI同比为0.4%,较上月下降0.2个百分点;环比为0,较上月下滑0.4个百分点。核心CPI环比为-0.1%;同比0.1%,较上月下滑0.2个百分点。2)食品价格涨幅放缓。9月食品项环比0.8%,较上月下降2.6个百分点;食品项同比3.3%,较上月增加0.5个百分点。鲜菜、猪肉、蛋类、鲜果价格环比为4.3%、0.4%、2.1%、2.1%,较上月下降13.8、6.9、0.7、1.7个百分点。3)非食品价格环比连续两月负增长,国际原油价格下降和出行需求下滑是主因;耐用品价格持续下跌;租赁房租价格趋势向下。9月,非食品环比-0.2%,降幅收窄0.1个百分点;同比由0.2%降为-0.2%。飞机票、宾馆住宿和旅游价格分别下降14.8%、7.4%和6.3%;租赁房租价格同比为-0.1%。4)“猪周期”或已进入震荡区间。9月猪价同比16.2%,较上月上升0.1个百分点;环比0.4%,较上月回落6.9个百分点。截至2024年10月12日,平均猪肉批发价格为25.06元/千克,较8月28日的27.68元/千克已下行10.5%。产能存量接近平衡点后呈震荡形势,难以向下突破正常保有量。5)PPI持续负增长,主因工业品需求不足和大宗商品价格下降;原油、钢铁、煤炭、有色金属等产业链价格普遍下降,消费品制造业价格下降。9月PPI同比下降2.8%,降幅较上月扩大1.0个百分点;环比-0.6%。工业机器人制造价格上涨0.6%;锂离子电池制造价格下降0.3%,新能源车整车制造价格下降0.1%。虽然9月24日发布会后,大宗商品价格显著上涨,但PPI调查日期是每月5日和20日,因此9月PPI环比并未体现。

9月CPI下降,消费品和服务价格均有下滑,需求不足是主因。CPI同比为0.4%,较上月下降0.2个百分点;环比为0,较上月下滑0.4个百分点。除食品和能源价格的核心CPI环比连续两月负增长、为-0.1%;同比0.1%,较上月下滑0.2个百分点。在9月CPI的同比变动中,翘尾影响约为-0.5,新涨价因素约为0.9。食品价格涨幅放缓。高温多雨天气下、蔬菜价格在上月高位基础上再度上涨。9月食品项环比0.8%,较上月下降2.6个百分点;食品项同比3.3%,较上月增加0.5个百分点。鲜菜、猪肉、蛋类、鲜果价格环比为4.3%、0.4%、2.1%、2.1%,较上月下降13.8、6.9、0.7、1.7个百分点。非食品价格连续两月环比负增长,国际原油价格下降和出行需求下滑是主因;耐用品价格持续下跌。9月,非食品环比-0.2%,降幅收窄0.1个百分点;非食品项同比由0.2%降为-0.2%。七大类中,衣着价格上涨、居住、交通通信、教育文化和娱乐价格下降。衣着价格环比为由-0.2%升为0.8%,主因秋装换季上新;居住、交通通信、教育文化和娱乐环比分别下降0.1%、1.3%、0.3%,较上月下降0.1、0.2和0.2个百分点;生活用品及服务、其他用品和服务环比为0。从细分项看,1)开学季,出行娱乐需求下降推动服务价格下降。服务价格环比-0.3%,较上月下降0.2个百分点;飞机票、宾馆住宿和旅游价格分别下降14.8%、7.4%和6.3%。2)油价下跌导致交通工具用燃料价格下降。9月,交通工具用燃料价格环比为-2.8%,降幅较上月收窄0.1个百分点。3)耐用消费品价格持续下跌。家用器具、交通工具和通信工具环比分别为-0.2%、-0.1%、-0.6%,较上月增加0.5、0.2和0.2个百分点。4)地产影响下房租价格持续下滑。9月租赁房租价格同比为-0.1%。

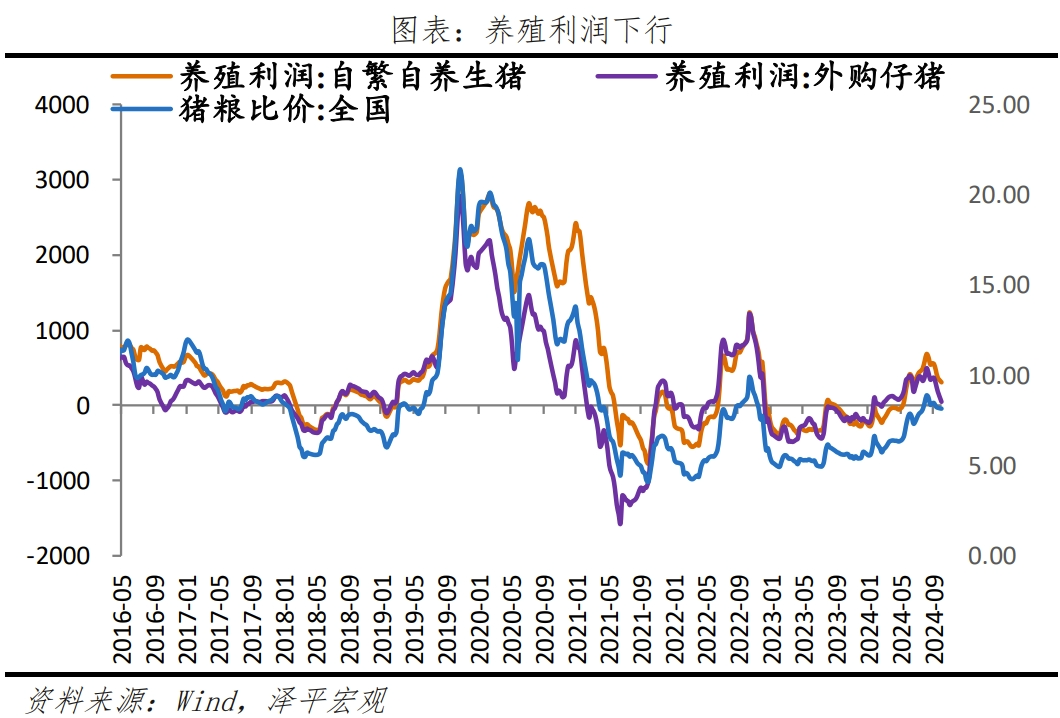

9月猪价同比基本持平,环比涨幅收窄。9月猪价同比16.2%,较上月上升0.1个百分点;环比0.4%,较上月回落6.9个百分点。截至2024年10月12日,平均猪肉批发价格为25.06元/千克,较8月28日的27.68元/千克已下行10.5%。一是,产能在去化13个月后力度已连续减弱五个月。根据历史规律,产能连续去化10个月左右就会传导到猪价。能繁母猪存栏同比反映生猪产能,2023年3月,能繁母猪同比2.9%,2024年3月能繁母猪存栏同比-7.3%,8月能繁母猪存栏同比-4.8%。二是,产能存量接近平衡点后呈震荡形势,难以向下突破正常保有量。当前能繁母猪存栏4036万头,正常保有量为3900万头,仍略超正常保有量。当前去化速度已经减弱,预计后在平衡点附近震荡或缓慢下行。从历史猪周期看,2014年和2018年开始的两轮猪周期都是经历了2-3个季度的快速产能下降才开启价格大幅上行。其中能繁母猪产能的同比降幅连续多个月维持在-20%以上,产能快速去化,也给猪价上行创造了空间。三是养殖利润下行。2024年8月16日,养殖利润达到最高682元/头;10月11日,养殖利润已来到306元/头。行业集中度提升,新的猪周期价格波动或小于传统猪周期。众多小规模养殖场在2018年的猪瘟中出局,加快行业集中度提升进程。2018年非洲猪瘟后,13家上市公司出栏量占全国比重提升约一倍至2021年的14.3%;500头以上规模场出栏占比从2011年的36.6%提升至2022年的65%。行业集中度的提升或将带来规模经济效应,大型养殖机构产能持续提升,非理性“追涨杀跌”行为减少。

5 PPI持续负增长,主因工业品需求不足和大宗商品价格下降PPI同比和环比均下降,主因工业品需求不足和大宗商品价格下降。虽然924发布会后,大宗商品价格显著上升,但PPI调查日期是每月5日和20日,因此9月PPI环比并未体现。9月PPI同比下降2.8%,降幅较上月扩大1.0个百分点;PPI环比为-0.6%,降幅较上月收窄0.1个百分点。在9月PPI同比变动中,翘尾影响约为-0.5个百分点,今年价格变动的新影响约为-2.3个百分点。从工业生产者出厂价格看,除衣着外,生产资料和生活资料价格环比均负增长。9月,生产资料价格和生活资料价格环比分别下降0.8%和0.1%,较上月变动0.2和-0.1个百分点。采掘业、原材料和加工工业环比分别为-1.6%、-1.2%、-0.6%,分别较上月变动0、0和0.3个百分点;衣着类价格环比0.2%,较上月增加0.3个百分点;食品、一般日用品和耐用消费品价格环比均为-0.2%,均较上月下滑0.2个百分点。从行业看,石油、钢铁、煤炭、有色金属等产业链价格普遍下降,消费品制造业价格下降,高技术行业价格涨跌分化。1)石油、钢铁、煤炭、有色金属等产业链价格整体下降。9月,石油和天然气开采业,石油、煤炭及其他燃料加工业,橡胶和塑料制品,非金属矿物制品,化学原料及化学制品制造,化学纤维制造环比分别下降3.2%、3.7%、0.2%、0.8%、1.0%、1.7%,较上月变动1.1、-1.7、0.1、-0.1、-0.1、-1.5个百分点。有色金属价格上升推动有色金属矿采价格上升。9月,有色金属矿采选业环比为0.6%,较上月增加0.5个百分点。煤炭开采和洗选、黑色金属矿采选、黑色金属冶炼及压延加工、有色金属冶炼及压延加工和金属制品环比分别下降1.3%、4.2%、3.3%、0.4%、0.6%,较上月变动-0.1、-2.2、1.1、1.9和0个百分点。2)消费品制造业价格持续下降。农副食品加工业,食品制造,酒、饮料和精制茶制造业环比分别下降0.3%、0.2%和0.4%,分别较上月下降0.2、0.1和0.4个百分点。3)高技术行业价格涨跌分化。电力电子元器件制造价格上涨1.8%,工业机器人制造价格上涨0.6%;锂离子电池制造价格下降0.3%,新能源车整车制造价格下降0.1%,计算机、通信和其他电子设备制造业和汽车制造业环比均下降0.2%。购进价格下跌。9月,燃料动力、黑色金属材料、有色金属材料、化工原料、木材纸浆、建筑材料、农副产品类、纺织原料类环比分别下降1.4%、2.4%、0.6%、1.1%、0.4%、0.8%、0.4%、0.5%,较上月变动-0.9、-0.5、1.1、-0.3、-0.1、-0.3、-1.1、-0.2个百分点。

6 正心正念,坚持做长期正确的事,上天会眷顾我们的

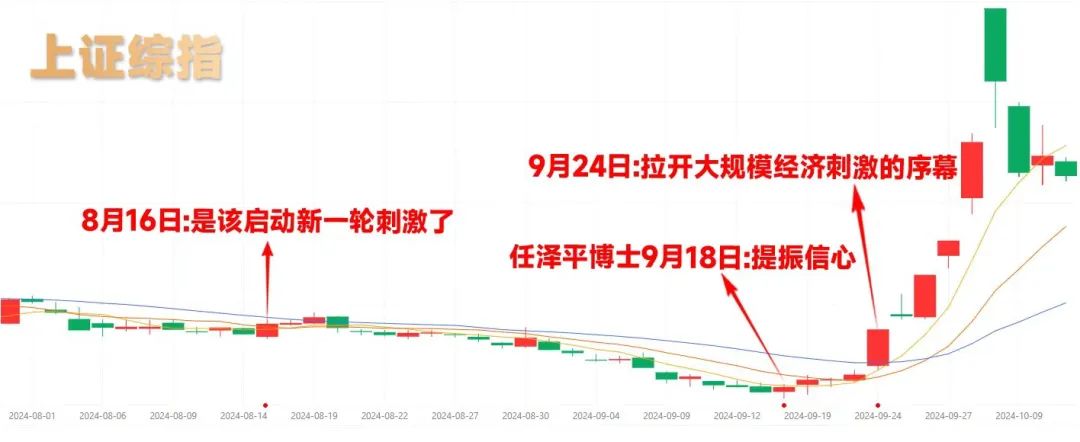

近期观点:8月16日明确提出“是该启动新一轮经济刺激了”,9月18日判断“当前是推出大规模经济刺激、提振市场信心的关键时间窗口”,9月24日央行召开发布会,牛市启动,当天发布“拉开大规模经济刺激计划的序幕”。在市场最低谷发声,打气,预判。

此前建言的政策,比如降息、大规模地方化债、降低存量房贷利率、房地产放松限购、住房银行收储、消费补贴、提振资本市场、清理紧缩性政策和非税收入等,得到验证。参考9月18日《关于客观认识当前经济形势、提振市场信心的思考》:“随着房地产泡沫明显去化、金融杠杆大幅下降、美联储开启降息周期拐点等,为财政货币政策的调整提供了有利条件,当前是推出大规模经济刺激、提振市场信心措施的关键时间窗口。”

专注于宏观研究20多年,十多年实战投资。十年前,2014年预判“5000点不是梦”,也经历了舆论压力,但是2015年当市场即将到达5000点的时候,我提醒“海拔已高,风大慢走”。十年后,这一次虽然大方向看对,也再次经历了舆论压力。不过没关系,和而不同,市场有不同看法很正常,理性讨论,有容乃大。

除了提升专业认知,永远不能忘了赤子之心。热爱国家,热爱这片土地,在力所能及的范围内做些对社会进步有用的事。没有人可以靠做空自己的祖国致富。正心正念,坚持做长期正确的事,上天会眷顾我们的。

最后,希望随着大规模利好政策推出,中国经济繁荣发展,股市长牛慢牛。宏观上是数据,微观上是多少家庭的悲欢离合。尤其前段时间到地方和企业调研,触动很大,前段时间大家太难了,太需要振奋人心,一扫阴霾,希望中国经济越来越好!加油!