新华财经北京10月12日电(康耕甫 董道勇)近日,证监会起草的《上市公司监管指引第 10 号——市值管理(征求意见稿)》(以下简称“《指引》”)共十四条,明确了市值管理的定义、明确相关主体的责任义务、明确两类公司的特殊要求和明确禁止事项四方面内容。《指引》的关键是“投资价值”、“上市公司质量”和“投资者回报”,提升投资价值是增强投资者回报的市值管理路径。

券商研报显示,本次《指引》是市值管理的首部指引办法,为上市公司市值管理的目标、方式、落实责任人以及两类重点公司都做出了明确指引与要求,标志着市值管理元年开启。利亚德董秘刘阳向新华财经表示,截至2023年年底,利亚德累计现金分红金额14.35亿元(包含回购股份2.57亿元);其中2019年-2023年现金分红比例均超过归母净利润的20%。

《指引》开启市值管理元年

《指引》要求上市公司运用并购重组、股权激励、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值提升,并对主要指数成份股公司披露市值管理制度、长期破净公司披露估值提升计划等作出专门要求。

《指引》共十四条,包括明确市值管理的定义、明确相关主体的责任义务、明确两类公司的特殊要求和明确禁止事项四方面内容。要求上市公司以提高上市公司质量为基础,提升经营效率和盈利能力,并结合实际情况依法合规运用并购重组、股权激励、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值提升。

“投资价值”、“上市公司质量”和“投资者回报”是关键,明确上市公司提高自身质量,运用各类方式推动上市公司投资价值充分反映上市公司质量,进而提升投资价值,增强投资者回报的市值管理路径。《指引》全文共出现“投资价值”14处,“上市公司质量”7处,“投资者回报/利益”4处,三者共同组成了市值管理的核心逻辑。

而市值管理目标为“切实推动上市公司投资价值提升,增强投资者回报”,为实现这一目标,需要上市公司“以新质生产力的培育和运用,推动经营水平和发展质量提升,并在此基础上做好投资者关系管理,增强信息披露质量和透明度,必要时积极采取措施提振投资者信心,推动上市公司投资价值充分反映上市公司质量”。

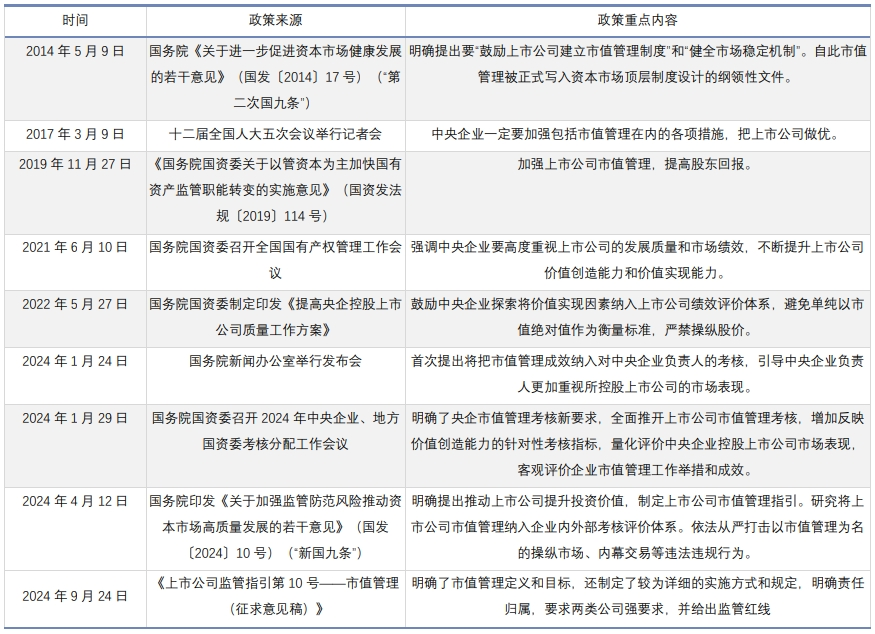

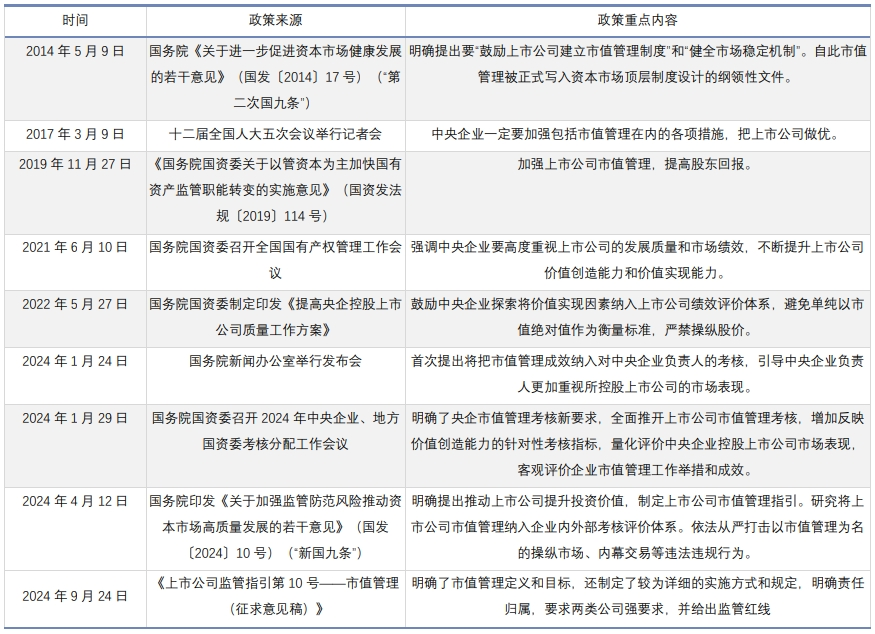

银河证券研报显示,我国的市值管理是在境外价值管理理论的基础上,与中国市场实际情况相结合,形成的具有中国特色的管理模式。市值管理这一概念自提出以来,至今发展有20余年,经历了从概念萌芽与理论探索,到制度建设,再到科学细化的几个阶段。

图片来源:银河证券

“此次《指引》是市值管理的首部指引办法,为上市公司市值管理的目标、方式、落实责任人以及两类重点公司都做出了明确指引与要求,市值管理元年开启。”银河证券分析师解学成表示。

提升投资价值成为重点

今年以来相关部门多次点题“市值管理”,如1月24日国资委在新闻发布会上表示将把市值管理成效纳入对中央企业负责人的考核;1月29日在考核分配工作会议上,进一步提出2024 年要推动“一企一策”考核全面实施,全面推开上市公司市值管理考核。

4月12日发布的第三次“国九条”对市值管理着墨较多,除了再次强调“研究将上市公司市值管理纳入企业内外部考核评价体系”,还明确提出“制定上市公司市值管理指引”。在“新国九条”的要求下,本次《指引》发布,进一步引导上市公司关注自身投资价值,切实提升投资者回报。

“国九条”作为国内资本市场十年一次的顶层设计文件,核心目的之一是推动资本市场高质量发展,而提升上市公司市值水平是发展壮大资本市场最为直接有效的手段之一,微观层面则表现为每家上市公司做好市值管理,提高自身投资价值。

东方财富证券研报也显示,提升投资价值成为市值管理重中之重,对上市公司信息披露、资本市场工具运用要求提高。《指引》核心目标在于推动上市公司投资价值提升,所采取的举措可分为两大类。其一是向市场传递公司价值信号,如做好投资者关系管理、信息披露等工作,让市场准确评估公司价值,推动上市公司投资价值充分反映公司质量。其二是主动运用资本市场工具,在提高上市公司质量的同时修正资本市场对公司价值的认知差误,如综合运用增发、并购重组等工具提升强化公司核心盈利能力,通过回购、增持、分红等手段提振投资者信心,采取股权激励、员工持股等方式提高公司发展质量。

上市公司与资本市场参与者之间的沟通互动有助于促进上市公司投资价值真实反映上市公司质量。上市公司需要与资本市场中其他参与者建立良好的沟通与信任关系,消除公司与资本市场参与方之间的信息不对称,使上市公司质量得到资本市场的认可。《指引》还要求上市公司董秘、董事、高管等加强信息披露和投资者关系工作。

“2023年,公司依据相关法律法规以及《信息披露管理制度》等规章制度的有关要求,严格履行信息披露义务。2023年公司共召开股东大会4次,董事会13次,监事会8次,全年共披露了175份公告文件,合计约192.56万字。”利亚德董秘刘阳向新华财经表示。

数据显示,截至2023年年底,利亚德自上市以来累计现金分红金额14.35亿元(包含回购股份2.57亿元);其中2019年-2023年现金分红金额共计6.82亿元(包含回购股份1.27亿元),四年期间各年现金分红比例均超过归属于上市公司股东净利润的20%。

此外,2018年至今公司已经实施完成两次回购,共计回购股份3566.98万股,使用自有资金总额2.57亿元。其中,2018年12月17日和2021年1月29日分别实施两次回购,回购金额分别为1.82亿元和0.75亿元,累计回购股份2446.52万股和1120.46万股。公司于2024年3月11日披露实施第三次回购方案,拟回购资金总额不低于3000万元且不超过6000万元,截至目前已回购金额2240万元,已回购股份488.8万股。

编辑:胡晨曦

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115

新华财经北京10月12日电(康耕甫 董道勇)近日,证监会起草的《上市公司监管指引第 10 号——市值管理(征求意见稿)》(以下简称“《指引》”)共十四条,明确了市值管理的定义、明确相关主体的责任义务、明确两类公司的特殊要求和明确禁止事项四方面内容。《指引》的关键是“投资价值”、“上市公司质量”和“投资者回报”,提升投资价值是增强投资者回报的市值管理路径。

券商研报显示,本次《指引》是市值管理的首部指引办法,为上市公司市值管理的目标、方式、落实责任人以及两类重点公司都做出了明确指引与要求,标志着市值管理元年开启。利亚德董秘刘阳向新华财经表示,截至2023年年底,利亚德累计现金分红金额14.35亿元(包含回购股份2.57亿元);其中2019年-2023年现金分红比例均超过归母净利润的20%。

《指引》开启市值管理元年

《指引》要求上市公司运用并购重组、股权激励、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值提升,并对主要指数成份股公司披露市值管理制度、长期破净公司披露估值提升计划等作出专门要求。

《指引》共十四条,包括明确市值管理的定义、明确相关主体的责任义务、明确两类公司的特殊要求和明确禁止事项四方面内容。要求上市公司以提高上市公司质量为基础,提升经营效率和盈利能力,并结合实际情况依法合规运用并购重组、股权激励、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值提升。

“投资价值”、“上市公司质量”和“投资者回报”是关键,明确上市公司提高自身质量,运用各类方式推动上市公司投资价值充分反映上市公司质量,进而提升投资价值,增强投资者回报的市值管理路径。《指引》全文共出现“投资价值”14处,“上市公司质量”7处,“投资者回报/利益”4处,三者共同组成了市值管理的核心逻辑。

而市值管理目标为“切实推动上市公司投资价值提升,增强投资者回报”,为实现这一目标,需要上市公司“以新质生产力的培育和运用,推动经营水平和发展质量提升,并在此基础上做好投资者关系管理,增强信息披露质量和透明度,必要时积极采取措施提振投资者信心,推动上市公司投资价值充分反映上市公司质量”。

银河证券研报显示,我国的市值管理是在境外价值管理理论的基础上,与中国市场实际情况相结合,形成的具有中国特色的管理模式。市值管理这一概念自提出以来,至今发展有20余年,经历了从概念萌芽与理论探索,到制度建设,再到科学细化的几个阶段。

图片来源:银河证券

“此次《指引》是市值管理的首部指引办法,为上市公司市值管理的目标、方式、落实责任人以及两类重点公司都做出了明确指引与要求,市值管理元年开启。”银河证券分析师解学成表示。

提升投资价值成为重点

今年以来相关部门多次点题“市值管理”,如1月24日国资委在新闻发布会上表示将把市值管理成效纳入对中央企业负责人的考核;1月29日在考核分配工作会议上,进一步提出2024 年要推动“一企一策”考核全面实施,全面推开上市公司市值管理考核。

4月12日发布的第三次“国九条”对市值管理着墨较多,除了再次强调“研究将上市公司市值管理纳入企业内外部考核评价体系”,还明确提出“制定上市公司市值管理指引”。在“新国九条”的要求下,本次《指引》发布,进一步引导上市公司关注自身投资价值,切实提升投资者回报。

“国九条”作为国内资本市场十年一次的顶层设计文件,核心目的之一是推动资本市场高质量发展,而提升上市公司市值水平是发展壮大资本市场最为直接有效的手段之一,微观层面则表现为每家上市公司做好市值管理,提高自身投资价值。

东方财富证券研报也显示,提升投资价值成为市值管理重中之重,对上市公司信息披露、资本市场工具运用要求提高。《指引》核心目标在于推动上市公司投资价值提升,所采取的举措可分为两大类。其一是向市场传递公司价值信号,如做好投资者关系管理、信息披露等工作,让市场准确评估公司价值,推动上市公司投资价值充分反映公司质量。其二是主动运用资本市场工具,在提高上市公司质量的同时修正资本市场对公司价值的认知差误,如综合运用增发、并购重组等工具提升强化公司核心盈利能力,通过回购、增持、分红等手段提振投资者信心,采取股权激励、员工持股等方式提高公司发展质量。

上市公司与资本市场参与者之间的沟通互动有助于促进上市公司投资价值真实反映上市公司质量。上市公司需要与资本市场中其他参与者建立良好的沟通与信任关系,消除公司与资本市场参与方之间的信息不对称,使上市公司质量得到资本市场的认可。《指引》还要求上市公司董秘、董事、高管等加强信息披露和投资者关系工作。

“2023年,公司依据相关法律法规以及《信息披露管理制度》等规章制度的有关要求,严格履行信息披露义务。2023年公司共召开股东大会4次,董事会13次,监事会8次,全年共披露了175份公告文件,合计约192.56万字。”利亚德董秘刘阳向新华财经表示。

数据显示,截至2023年年底,利亚德自上市以来累计现金分红金额14.35亿元(包含回购股份2.57亿元);其中2019年-2023年现金分红金额共计6.82亿元(包含回购股份1.27亿元),四年期间各年现金分红比例均超过归属于上市公司股东净利润的20%。

此外,2018年至今公司已经实施完成两次回购,共计回购股份3566.98万股,使用自有资金总额2.57亿元。其中,2018年12月17日和2021年1月29日分别实施两次回购,回购金额分别为1.82亿元和0.75亿元,累计回购股份2446.52万股和1120.46万股。公司于2024年3月11日披露实施第三次回购方案,拟回购资金总额不低于3000万元且不超过6000万元,截至目前已回购金额2240万元,已回购股份488.8万股。

编辑:胡晨曦

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115