日股资金抢筹中国资产,在日本交易所上市的A股南方中证500指数ETF,今日上午涨超115%,近5个交易日涨1300.88%,近7个交易日涨1572.27%,近9个交易日涨1736.07%。

港股今天又涨了。恒指午盘涨1.79%,恒生科技指数涨3.57%。集成电路概念股全线走强,上海复旦、中芯国际涨逾20%;中资券商股延续强势,申万宏源、中州证券涨超20%。

汇丰研究认为,中国股市的估值仍然具有吸引力,与新兴市场相比,折让率为18%,而历史折让率为5%。

汇丰估值模型显示,基于基本面因素,A股市场估值仍被低估15%,投资者目前对A股市场的比重偏低230个基点,与历史相比偏低10%,显示市场有流入的潜力。

1

外资加速建仓

“中国龙”ETF登陆华尔街

外资加速建仓中国资产,摩根大通一天扫货超41亿港元。

10月3日晚,港交所最新披露的资料显示,摩根大通于9月27日分别买入中国太保H股2.67亿港元、比亚迪H股17.91亿港元、青岛啤酒H股2.42亿港元、香港交易所H股18.13亿港元。意味着,摩根大通一天耗资超41亿港元扫货中国资产。

此外,10月2日晚间披露的数据显示,摩根大通9月26日增持17.71亿港元中国平安H股,9月25日增持招商银行H股8.95亿港元。

中国资产大爆发之际,“中国龙”ETF登陆华尔街,对标美股七巨头。跟踪中国大公司表现的The Roundhill China Dragons ETF(DRAG)登陆美股,发行人把这些公司统称为“中国龙”,“中国龙”成分股目前包括腾讯、拼多多、阿里巴巴、美团、比亚迪、小米、京东、百度和网易。

Roundhill Investments表示,截至推出之时,这九家超大型科技公司总体上在规模经济、稳健的基本面、增长明显强于同行方面展现出竞争优势。DRAG与其他ETF,如规模79亿美元的中证海外中国互联网基金(KWEB)、规模64亿美元的iShares安硕中国大盘股ETF(FXI) 的不同之处在于其成分股的集中度。

2

巴菲特大动作,再次瞄准日本资产

巴菲特又卖了,伯克希尔在9月30日至10月2日又卖出850万股美国银行,套现3.379亿美元。截至10月2日,伯克希尔还持有美国银行7.94亿股股票,持股比例降至10.2%。

巴菲特已连续7个季度净卖出股票,今年二季度末伯克希尔的现金储备创新高,高达2769亿美元。

一边继续抛售美股,一边发日元债。报道称,伯克希尔已聘请美国银行证券和瑞穗证券发行以日元计价的优先无担保债券。如果该报道确认,这是今年以来巴菲特第二次发行日债。

这一消息传出后引发关注,市场普遍认为巴菲特计划继续增持日本资产。市场观察人士表示,巴菲特或考虑购买日本金融机构和航运公司的股票。

大和证券的首席技术分析师Eiji Kinouchi认为,保险商和航运企业可能成为巴菲特的下一个目标。他在本周的一份研报中称,虽然商社股票在发债消息公布后走高,但并没有大幅领先整体市场。相反,他提到,航运和保险公司自8月以来领涨东证指数,可能符合巴菲特的价值投资策略。

野村证券的高级策略师伊藤隆志表示,巴菲特购买金融股的可能性很大。他认为日本金融行业的基本面强劲,这符合巴菲特的标准。

巴菲特为何投资日本?似乎借贷资金套利是最大因素之一。2019年以来,巴菲特旗下伯克希尔大举借入日元。

巴菲特的伙伴查理芒格曾表示:“日本的利率是每年0.5%,为期10年。所以你可以提前10年借到所有的钱,你可以买股票,这些股票有5%的股息,所以有大量的现金流,不需要投资,不需要思考,不需要任何东西。”

2020年8月,伯克希尔声称已收购日本伊藤忠、丸红、三菱、三井物产和住友商事五大商社各超5%的股份。自此,巴菲特开始持续加仓日本五大商社。2023年4月11日,巴菲特到访日本,宣布对日本五大商社的投资持股比例提高到7.4%。2023年6月,巴菲特对五家商社的平均持股比例已经达到8.5%。

巴菲特曾透露,希望最终能拥有五大商社各9.9%的股份,这些投资是10至20年的长期投资。

3

各路资金逐鹿A股,行情或超想象?

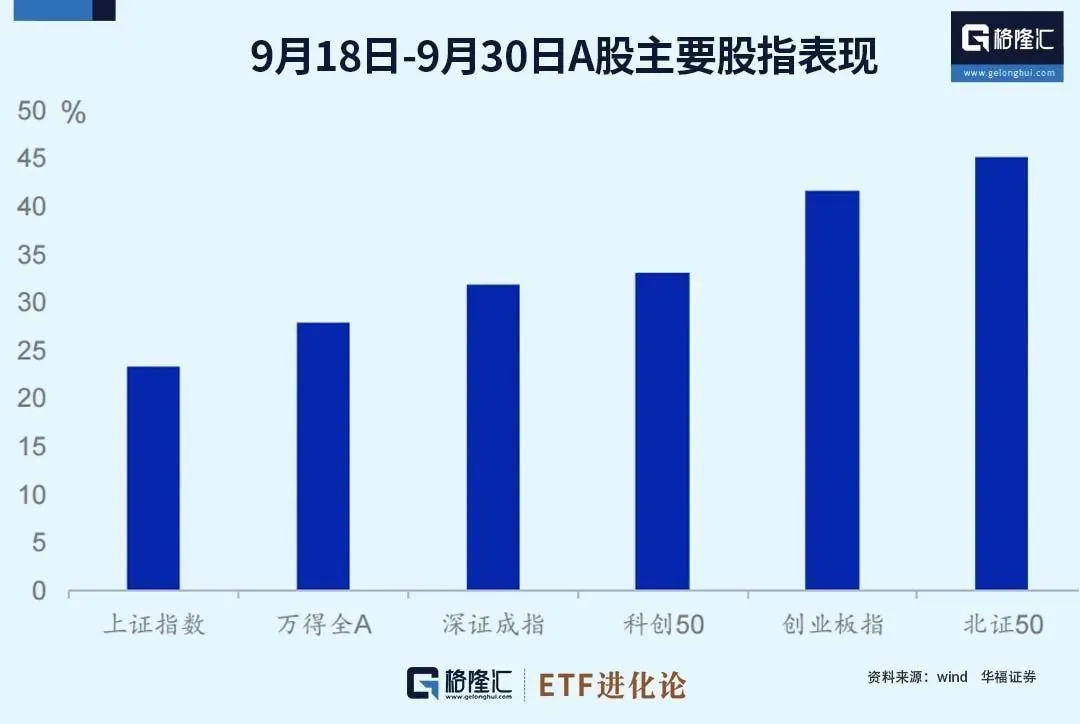

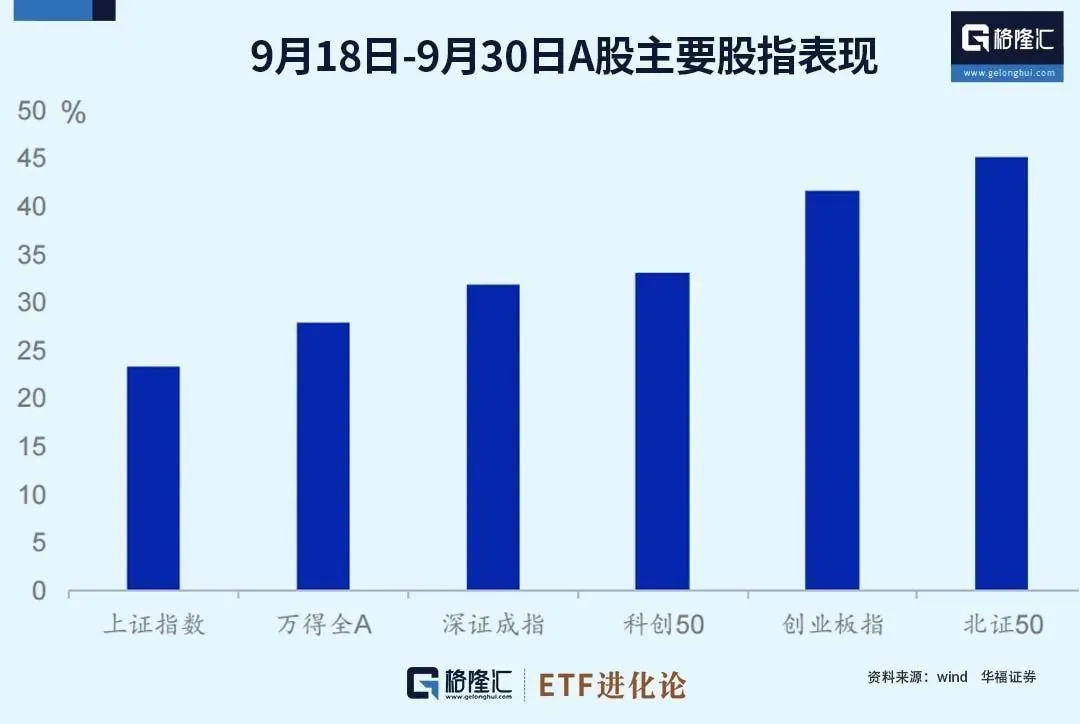

节前A股经历史诗级暴涨,9月18日-30日的9个交易日,A股主要指数均录得了20%+的涨幅,创业板指和北证50的涨幅更是超过40%。

万得全A指数9个交易日涨27.9%,仅次于2015年7月9日至7月21日29.6%的涨幅,是2000年以来的历史第二高值。

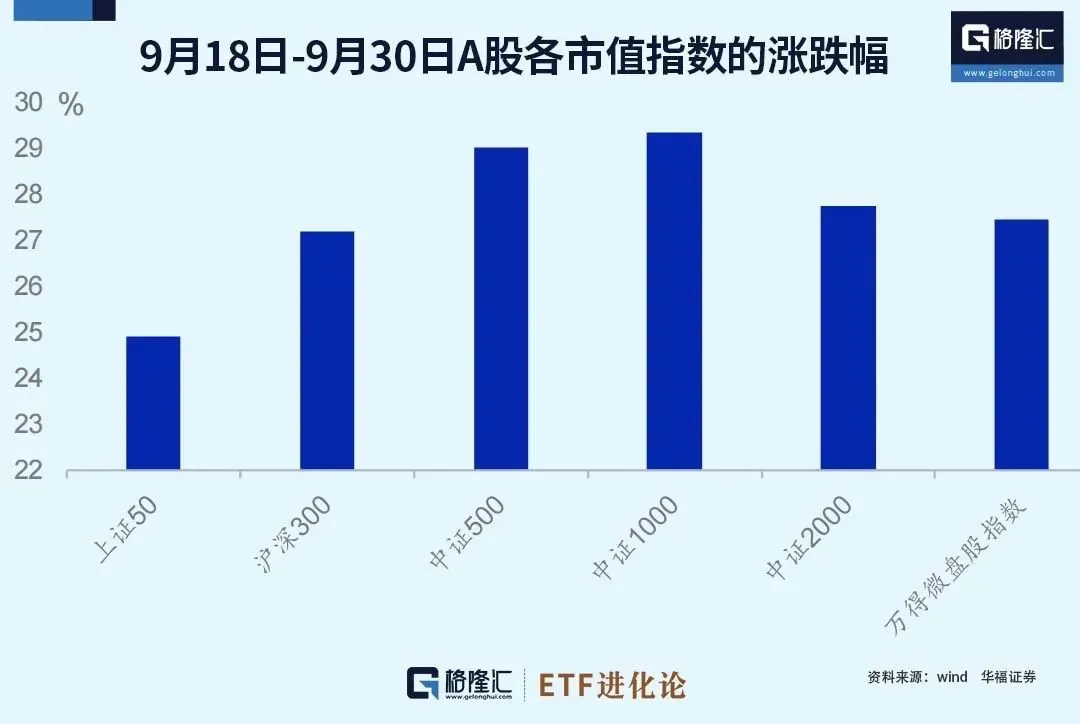

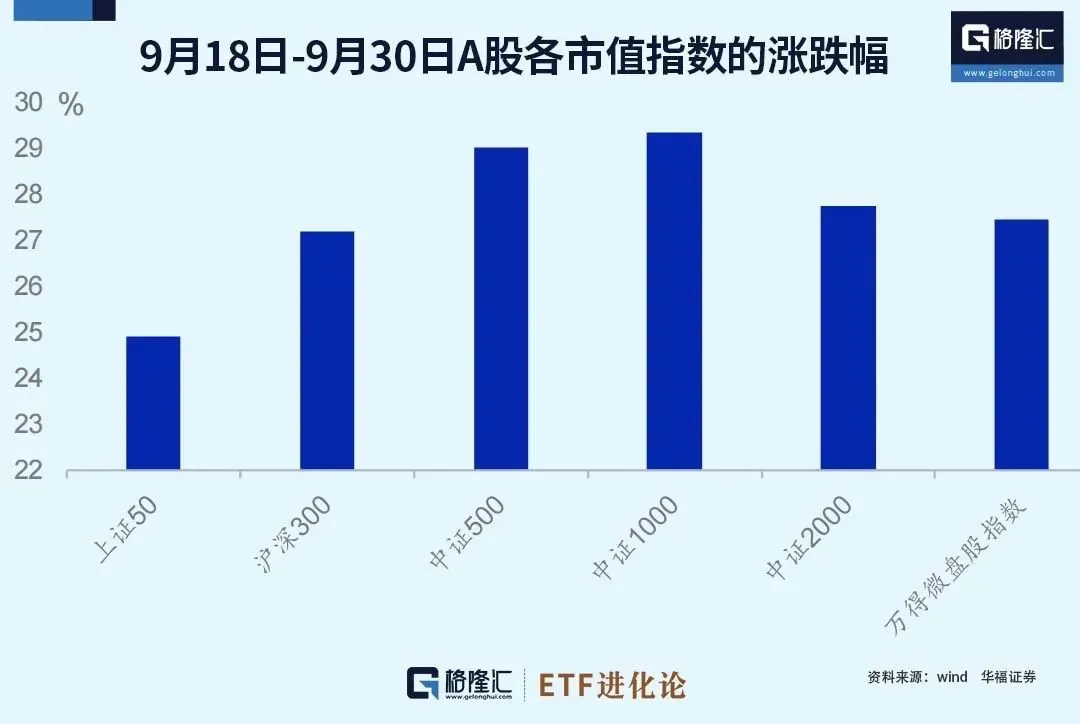

普涨行情中,从市值上看,小市值指数整体表现更好,中证 500 指数和中证 1000 指数涨幅分别录得 29.0%和 29.4%的涨幅,高于沪深 300 指数和上证 50 指数。

从行业上,前期跌幅较大的消费和TMT板块涨幅靠前,牛市旗手券商和强政策支持下的地产表现也十分亮眼, 红利板块涨势稍弱。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

本轮市场底部,率先入场的是定海神针——国家队,布局各类宽基,年中规模近6000 亿元。

自去年10月,国家队宣布增持ETF提振市场以来,中央汇金投资大踏步入场,增加沪深300、上证50、创业板、中证500、中证1000等涵盖大盘蓝筹和成长风格的各类宽基ETF。

经过不断扫货,股票型ETF规模呈爆发式增长,从年初的1.5万亿增加到9月30日的2.5万亿,“国家队”功不可没。

根据基金2024年中报,中央汇金投资出现在21只股票ETF十大持有人名单中,持有规模达到5826亿,重仓沪深300ETF。

从当下资金面看, 主要包括央行降息降准,释放万亿流动性;3000亿(央行首次创设股票回购增持再贷款,利率2.25%,首期规模3000亿元)+5000亿(央行首次创设“互换便利”工具, 首期操作规模5000亿元)定向支持A股,可循环操作,力度空前;美联储降息,海外资金大幅回流。

散户也在跑步入场,新老投资者蜂拥而至。 券商国庆假期不打烊,开户数依然在持续增长。

后续增量资金来自哪? 此前 监管层 大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点,平准基金 正在研究推出。

大同证券研报指出,各路资金实力强大,源源不绝,逐鹿A股,行情或超越想象,耐心资本持久发力 ,有利于市场上行空间打开以及稳定性提升。

日股资金抢筹中国资产,在日本交易所上市的A股南方中证500指数ETF,今日上午涨超115%,近5个交易日涨1300.88%,近7个交易日涨1572.27%,近9个交易日涨1736.07%。

港股今天又涨了。恒指午盘涨1.79%,恒生科技指数涨3.57%。集成电路概念股全线走强,上海复旦、中芯国际涨逾20%;中资券商股延续强势,申万宏源、中州证券涨超20%。

汇丰研究认为,中国股市的估值仍然具有吸引力,与新兴市场相比,折让率为18%,而历史折让率为5%。

汇丰估值模型显示,基于基本面因素,A股市场估值仍被低估15%,投资者目前对A股市场的比重偏低230个基点,与历史相比偏低10%,显示市场有流入的潜力。

1

外资加速建仓

“中国龙”ETF登陆华尔街

外资加速建仓中国资产,摩根大通一天扫货超41亿港元。

10月3日晚,港交所最新披露的资料显示,摩根大通于9月27日分别买入中国太保H股2.67亿港元、比亚迪H股17.91亿港元、青岛啤酒H股2.42亿港元、香港交易所H股18.13亿港元。意味着,摩根大通一天耗资超41亿港元扫货中国资产。

此外,10月2日晚间披露的数据显示,摩根大通9月26日增持17.71亿港元中国平安H股,9月25日增持招商银行H股8.95亿港元。

中国资产大爆发之际,“中国龙”ETF登陆华尔街,对标美股七巨头。跟踪中国大公司表现的The Roundhill China Dragons ETF(DRAG)登陆美股,发行人把这些公司统称为“中国龙”,“中国龙”成分股目前包括腾讯、拼多多、阿里巴巴、美团、比亚迪、小米、京东、百度和网易。

Roundhill Investments表示,截至推出之时,这九家超大型科技公司总体上在规模经济、稳健的基本面、增长明显强于同行方面展现出竞争优势。DRAG与其他ETF,如规模79亿美元的中证海外中国互联网基金(KWEB)、规模64亿美元的iShares安硕中国大盘股ETF(FXI) 的不同之处在于其成分股的集中度。

2

巴菲特大动作,再次瞄准日本资产

巴菲特又卖了,伯克希尔在9月30日至10月2日又卖出850万股美国银行,套现3.379亿美元。截至10月2日,伯克希尔还持有美国银行7.94亿股股票,持股比例降至10.2%。

巴菲特已连续7个季度净卖出股票,今年二季度末伯克希尔的现金储备创新高,高达2769亿美元。

一边继续抛售美股,一边发日元债。报道称,伯克希尔已聘请美国银行证券和瑞穗证券发行以日元计价的优先无担保债券。如果该报道确认,这是今年以来巴菲特第二次发行日债。

这一消息传出后引发关注,市场普遍认为巴菲特计划继续增持日本资产。市场观察人士表示,巴菲特或考虑购买日本金融机构和航运公司的股票。

大和证券的首席技术分析师Eiji Kinouchi认为,保险商和航运企业可能成为巴菲特的下一个目标。他在本周的一份研报中称,虽然商社股票在发债消息公布后走高,但并没有大幅领先整体市场。相反,他提到,航运和保险公司自8月以来领涨东证指数,可能符合巴菲特的价值投资策略。

野村证券的高级策略师伊藤隆志表示,巴菲特购买金融股的可能性很大。他认为日本金融行业的基本面强劲,这符合巴菲特的标准。

巴菲特为何投资日本?似乎借贷资金套利是最大因素之一。2019年以来,巴菲特旗下伯克希尔大举借入日元。

巴菲特的伙伴查理芒格曾表示:“日本的利率是每年0.5%,为期10年。所以你可以提前10年借到所有的钱,你可以买股票,这些股票有5%的股息,所以有大量的现金流,不需要投资,不需要思考,不需要任何东西。”

2020年8月,伯克希尔声称已收购日本伊藤忠、丸红、三菱、三井物产和住友商事五大商社各超5%的股份。自此,巴菲特开始持续加仓日本五大商社。2023年4月11日,巴菲特到访日本,宣布对日本五大商社的投资持股比例提高到7.4%。2023年6月,巴菲特对五家商社的平均持股比例已经达到8.5%。

巴菲特曾透露,希望最终能拥有五大商社各9.9%的股份,这些投资是10至20年的长期投资。

3

各路资金逐鹿A股,行情或超想象?

节前A股经历史诗级暴涨,9月18日-30日的9个交易日,A股主要指数均录得了20%+的涨幅,创业板指和北证50的涨幅更是超过40%。

万得全A指数9个交易日涨27.9%,仅次于2015年7月9日至7月21日29.6%的涨幅,是2000年以来的历史第二高值。

普涨行情中,从市值上看,小市值指数整体表现更好,中证 500 指数和中证 1000 指数涨幅分别录得 29.0%和 29.4%的涨幅,高于沪深 300 指数和上证 50 指数。

从行业上,前期跌幅较大的消费和TMT板块涨幅靠前,牛市旗手券商和强政策支持下的地产表现也十分亮眼, 红利板块涨势稍弱。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

本轮市场底部,率先入场的是定海神针——国家队,布局各类宽基,年中规模近6000 亿元。

自去年10月,国家队宣布增持ETF提振市场以来,中央汇金投资大踏步入场,增加沪深300、上证50、创业板、中证500、中证1000等涵盖大盘蓝筹和成长风格的各类宽基ETF。

经过不断扫货,股票型ETF规模呈爆发式增长,从年初的1.5万亿增加到9月30日的2.5万亿,“国家队”功不可没。

根据基金2024年中报,中央汇金投资出现在21只股票ETF十大持有人名单中,持有规模达到5826亿,重仓沪深300ETF。

从当下资金面看, 主要包括央行降息降准,释放万亿流动性;3000亿(央行首次创设股票回购增持再贷款,利率2.25%,首期规模3000亿元)+5000亿(央行首次创设“互换便利”工具, 首期操作规模5000亿元)定向支持A股,可循环操作,力度空前;美联储降息,海外资金大幅回流。

散户也在跑步入场,新老投资者蜂拥而至。 券商国庆假期不打烊,开户数依然在持续增长。

后续增量资金来自哪? 此前 监管层 大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点,平准基金 正在研究推出。

大同证券研报指出,各路资金实力强大,源源不绝,逐鹿A股,行情或超越想象,耐心资本持久发力 ,有利于市场上行空间打开以及稳定性提升。